“唱反调”的睿远、宁泉,最后为什么总能看对

来源:好买臻财VIP

“

好买说:

七月初,疯狂上涨的市场带动公募基金掀起又一波募集潮,但其中却有一个很特别的“逆行者”。作为睿远的首只公募,傅鹏博管理的睿远成长价值从7月27日起暂停申购。

在傅鹏博这只基金暂停申购的近两个月里,市场大幅震荡。尤其是上周,上证跌回3200点,创业板一跌就跌了七个点。“韭月韭日忆山顶兄弟”的戏说,道尽了无数人的辛酸泪。

就在大家觉得宴席已散,情绪转向悲观之际,今天,睿远成长价值又发出新的公告,将从明天起(9月16日)恢复申购,限额依旧是之前的1000元。

陈光明曾说,“整个市场的风险溢价,长期围绕均值在波动。千万不要以为树可以长到天上,不要认为18层地狱下还有18层,虽然有这样的概率,但却是小概率。”

市场的情绪就像风,我们不知其所起,也不知其所终。面对不确定的市场,你越是摇摆迷茫,就会越慌不择路。不恐惧于一时的跌幅,也不眼红于其他产品一时的暴涨,正是当下投资的必修课。

而对于那些经验老道的投资人,敢于站在市场情绪对立面的背后,是一套一以贯之的理念和实践。

正确的,往往不仅是他们做了什么,更是他们为什么这么做。

”

先见之明

人们对股市的记忆,有时只有七秒。8月一震荡,9月一下跌,7月的狂热迅速被市场抛之脑后。

两个月前,在一片“牛市来了”的亢奋和躁动下,整个市场的估值水平也被快速抬高。

与无畏的追高情绪相反,在积极加仓回调的光伏龙头、配置低估港股券商股的同时,宁泉的股票仓位在持续下降。

曾经两次在股市泡沫中提示投资者注意风险的杨东,在宁泉的二季报中,再一次让投资者注意狂热市场下的风险:

无独有偶,在基金中报里,傅鹏博也写道:“在整体估值水平提升的背景下,对于未来一段时间自下而上多角度的研究提出了更加苛刻的要求”。

他提示投资者,“以更长的持股周期与更深度的研究来换取目前估值所带来的溢价将成为获取超额收益的重要因素。”

与资本市场同龄的人

江湖里流传着一句话,基金界有年长的基金经理和无畏的基金经理,但没有年长还无畏的基金经理。

很多行当吃青春饭,基金经理这一行却不同。

在基金江湖,很多人把傅鹏博称作称傅老师,他确实也当过老师。25岁那年,傅鹏博开始在上海财经大学经济管理系担任讲师。

1992年资本市场诞生之际,30岁的傅鹏博就进入了投行工作。而这一年,也是杨东从业的开始。这两位与中国资本市场同龄的投资人,同时也是好友。

35岁时,傅鹏博执掌东方证券资产管理部,当了基金经理的老师,其中一位基金经理就是陈光明。

40岁时,傅鹏博离开东方证券,前往汇添富基金任首席策略师,当了研究员的老师,淡泊名利,潜心传道,极少涉足基金江湖。

直到2009年,傅鹏博应了杨东之邀,加入兴全,负剑出山,正式挂名基金经理开始管理基金。

这一年,46岁的傅鹏博,其管理的兴全社会责任基金净值翻倍,收益率同类排名第四。

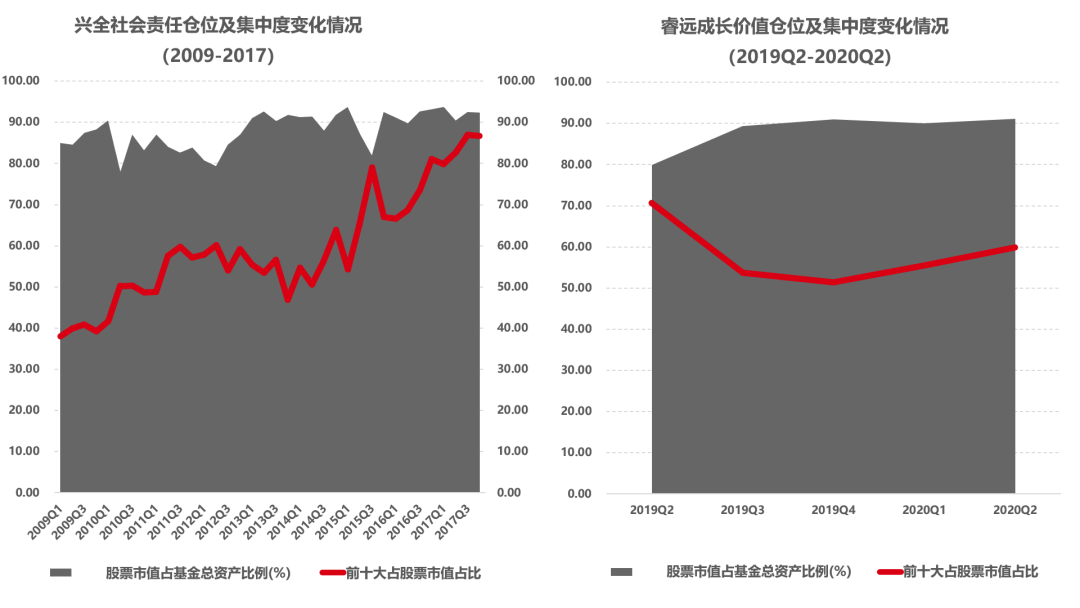

从2009年1月上任至2018年3月卸任,傅鹏博管理兴全社会责任9年有余。计算2009到2017九个完整年度的业绩,兴全社会责任期间总回报434.13%,年化回报20.93%,同类排名第一(数据来源:wind,数据日期:2009.1.1-2017.12.31)。

纵观公募基金史,这般长期业绩也是罕有匹敌。

而成立于2019年高点的睿远成长价值在过去一年多时间里也续写着优异的表现,在沪深300涨幅24.27%,偏股混合型基金平均收益63.34%的同期,睿远成长价值成立以来的回报已经达到了89.02%(数据来源:wind,数据日期:2019.3.26-2020.9.14)。

傅鹏博是典型的个股精选风格。他的股票仓位一直不低,持股集中度也保持在较高的位置。通过较长周期持有优质公司来对抗市场的风险和波动,而不是靠仓位上的择时调整来躲过市场的下跌,不仅仅是傅鹏博面对今年市场的态度,也是他长久以来的实践。

▼傅鹏博仓位及集中度变化

数据来源:wind,好买基金研究中心

数据区间:2009.1.1-2017.12.31、2019.6.30-2020.6.30

但这种精选个股、高举高打,通过长期持有来换取超额收益的做法,往往也需要投资者能够承受波动,接受这是一个向回撤要收益的过程。

2015年股市过山车中,傅鹏博管理的兴全社会责任也在市场的剧烈抖动中出现明显下跌。但在精选个股、持有优质公司的前提下,傅鹏博的组合用了两年多的时间完全修复回撤并创下新高。相比之下,如果我们以万得的普通股票型基金指数来代表公募股多基金的平均水平,那要花整整五年才能完全回去。

高波动下的高收益,最好的应对方式,就是拉长好基金的持有周期。但对于追求绝对收益的人来说,高仓位、高集中度的组合,往往会在波动时更加煎熬。

君子和而不同

每个基金投资者的风险偏好、承受能力不同,也就衍生出了各不相同的投资选择。没有一种投资风格可以一劳永逸地满足所有投资人的风险偏好和性格。

所谓君子和而不同,美美与共。虽与傅鹏博是多年的好友,杨东在投资的风格上却与傅鹏博非常不同。

“不一定大胜,但追求必胜”的绝对收益目标,正是杨东的原则。

作为行业里的另一个传奇,从业30余年,自兴全时代起,杨东就从来不自己挂名基金经理,但他的投资判断和风险意识,却伴随着一代又一代的投资经理和基金持有人。

1992年至2001年,在杨东执掌兴证自营部门的十年里,持续盈利,无一年亏损。

而基民对这个名字的印象,却不仅仅来自于基金业绩。

2007年,上证综指上破6000点,杨东以公开信的形式“苦劝”基金持有人赎回。在当时是国内首例。

2015年4月,上证综指站上4400点,杨东再次发声,在兴全基金的一季度策略展望中提示投资者注意股市风险。

牛市中,千夫诺诺,不如一士谔谔。当年多少公募基金趁着市场火热加速募资,而杨东却不顾规模缩水,不顾利润下滑,为了基民利益,苦心提示风险。

“基金规模是管出来的,而不是卖出来的。”杨东始终坚持这个朴素理念。牛市泡沫敢谈风险,盛名之下不盲目扩张,危难之际不忘资管初心,造就了兴全的光辉,也注入了宁泉的基因之中。

在整体的投资理念上,宁泉努力利用市场时有出现的对某些行业或公司过度的追捧或是恐慌之下过度的抛售,进行逆向组合调整乃至仓位调整来追求超额收益,并利用金融衍生品进行一些套利,或是平滑组合波动,提供更稳健的持有体验。

2004年,兴全基金准备发行第一只产品,此时A股刚刚经历了互联网泡沫破裂后的一轮反弹,2003年到2004年初,沪指涨幅超30%。是熊市反弹还是牛熊切换,市场来到了一个分歧巨大的时点。

杨东做了一个出人意料的决定,第一只产品不发股基,不发债基,发一只可转债基金,也是业内第一只可转债基金——兴全可转债。

2018年,杨东创办私募基金宁泉资产。宁泉的投研,强调运用多种金融工具和大类资产进行净值管理,股票、可转债和可交债、封闭式基金、期货及期权等各类资产和金融工具不断进行动态调整,以期实现组合的高夏普,在众多私募基金中打造出一个极具特色的持仓组合。

今年一季度,市场泥沙俱下,宁泉逆势在大幅回调的光伏行业中择优加仓,并加大了对低估值优质港股的配置。宁泉的净值很快收复了失地,创下新高。但即使再看好的行业,他们也不会选择过分押注。

宁泉追求必胜,而不是大胜,跌了敢买,看好也不贪多,在配置上非常讲究性价比,注重风险和回撤,追求绝对回报,利用良好的投资体验和时间的复利效应,为投资者带来长期的良好收益——希望是慢涨,先保值,再增值。

7月初,市场陷入一阵热烈而快速的上涨中。宁泉在市场上涨的过程中,渐渐降低了股票仓位。即便当市场出现极致的分化,情绪不站在自己的这一边时,宁泉也依然专注地做自己的投资。

投资的选择是个性的映射

资管行业,是一个无新高不生存的行业。但市场波动的必然性,往往就意味着创新高的过程是曲折的。

A股过去近三十年,短期赚大钱的基金经理不在少数。但为何像傅鹏博、杨东这样的基金经理能够业绩和口碑二三十年常青,有的烟花易冷两三年后就销声匿迹了呢?

最主要的差别就是在市场波动中的生存能力。要么你可以在大幅回撤后创出新高,提供一种高波动但也高收益的产品,这通常建立在对个股深入研究基础上,并通过长期维度来修正波动带来的回撤;要么你可以在剧烈的下跌中通过及时的仓位调整控制好产品的回撤和波动,稳健地拾级而上。

方法之间没有优劣,但正如张坤所说,“任何长期有效的方法,必然会遇到短期的间歇性失灵。”

但对于基金投资者来说,重要的是基金经理能够在潮起潮落中保持方法的长期一致性、稳定性和有效性。还有一点,与自身风险偏好、性格习惯的适配度。

前一段时间,市场很热闹,A股市场从2019年延续下来的财富效应让投资者们摩拳擦掌。朋友要好买君推荐基金,只有一个要求就是“涨得多涨得快”。

基金募集潮之下,也是大众对未来收益的热烈期待。但这里面,既存在着对权益投资合理预期收益的偏离,很多人也在有意无意之间偏离了自身真正的投资偏好。

直到后面市场调整,才发现自己对回撤的容忍度并不高,原来稳健一点的产品也挺好。

“你是你经历的总和”,你的投资选择也是性格的映射。

如今这个时点,或许是一个很好的重新认识自己的契机。震荡行情中,不妨少刷几次行情软件,多留一点时间和空间认识自己,明确自己的价值取向和风险偏好,尘归尘,土归土,桥归桥,路归路,积极的归积极,稳健的归稳健。

借用巴菲特在市场暴跌时曾说过的话,“市场会涨也会跌,从长期来看,你对此如何反应会为自己的投资收益带来不同。现在,停止你正在做的一切操作,认清市场暴跌带给你的感受。只有在你这样做了之后,你才能考虑自己正在做的或计划的操作是否是属于理性反应。在这个动荡的时代,与其进行大规模的投资组合转换,不如考虑向内审视,更多地了解自己。”

扫二维码 3分钟开户 稳抓“科技牛”!

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。