考虑了良久,为何定投选择了科技50策略指数?

95%的股票都在涨!百亿资金抢筹,牛市来了你还在等什么?【点击立即开户,别错过下一波大行情!】

昨晚果粉们终于迎来了期盼已久的iPhone12手机,整个系列四款手机全部支持5G,全系OLED屏,并且没有一款支持高刷分辨率,被大家调侃成只是迷你杯、小杯、中杯、大杯的区别。不过,外观上倒是有比较明显的识别度,重新回归到iPhone4时代的直角边框。

此外,全系采用全球首款5nm工艺的A14仿生芯片,iPhone12 Pro Max主摄像头采用单个像素达到1.7um的感光元件,方便夜光手持拍摄,同时还是世界上首款能够直接拍摄独臂视界HDR格式的手机。可以预见,尽管12系列的创新没有预期中的那么大,但是依然会迎来大批果粉的换机行动。

司令前几天的文章有谈到,FAANG们正在不断创新,包括产品创新、技术创新、服务创新、生产流程创新、商业模式创新等等,美股过去十年不断创出新高,尤其是纳斯达克指数涨幅远远领先于标普500和道琼斯,其中重要原因之一就是科技公司的创新所带来的。创新才能前进,创新就是钱途。目前中国面临着较大的外部干扰压力,只有坚持创新之路才能摆脱困境,A股的信息技术行业占比尽管已经仅次于金融板块成为第二大,但是对标美股仍有较大的提升空间。

就中长期而言,司令自己是比较坚定看好科技赛道的。不过,随着最近两年成长龙头股的爆发,以及科技股在A股一上市就给到高估值的“习惯”来看,科技板块的估值处于历史高位确实确实是不争的事实。那么怎么办呢?很好的一个解决办法就是定投。

司令的“三年定投之旅”组合包括了3只增强型(或Smart Beta型)宽基指数,以及1只主题型指数基金,前几天陆续止盈了汇添富中证新能源汽车C。昨天终于也选定了替换品种,那就是富国中证科技50策略ETF联接C。为什么选择了这样一只泛科技主题指数,它和易方达中证科技50ETF有什么区别?今天一起来聊聊。

中证科技50策略指数和中证科技50指数,光从名字上看觉得差别不大,都是从沪深两市中选出50只“有特点”的科技属性个股。司令在挑选时确实也纠结了蛮久,前者筛选因子更加侧重研发创新能力和公司的盈利能力(成长),而后者更加侧重市值因子和流动性(价值),对于“以空间换时间”的定投,对于科技赛道来说,偏重成长可能未来更有爆发机会。那么,另外还有哪些区别呢?

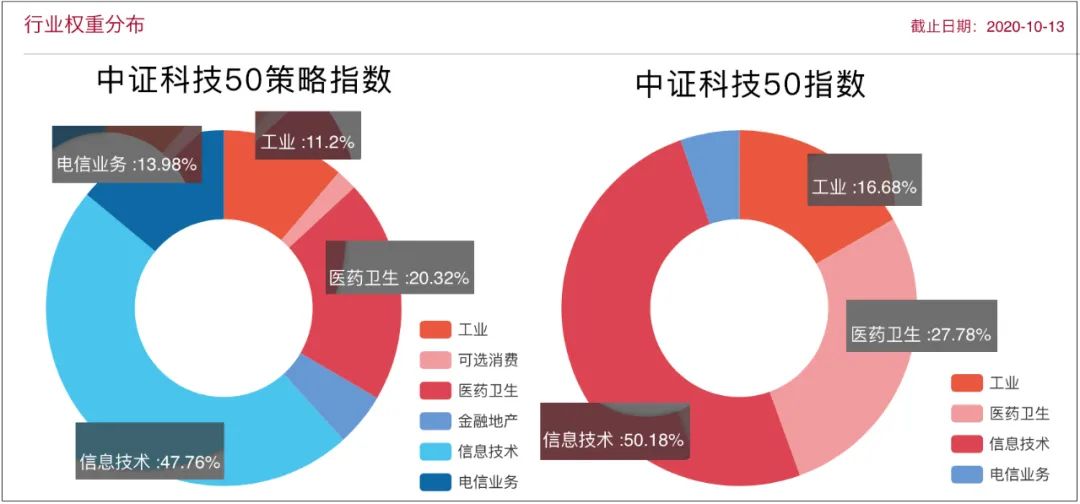

从行业分布来看。两只指数均覆盖信息技术、医药卫生、工业、电信业务,但是科技50策略指数还包括少量可选消费和金融地产。当初考虑的逻辑如下:1、都属于泛科技指数,并且以TMT行业为主,确保了科技赛道属性;2、医药板块的整体估值暂时可能比科技板块可能还要“吓人”些,但是医药板块出牛股(龙头股)是历史铁律,可以配置少量医药赛道;3、谁说可选消费和金融地产就不能出少量带有科技属性的牛股?并且这两个板块的能出的牛股必然是大市值龙头股。所以从以上三个逻辑,司令倾向于行业覆盖相对更广的泛科技指数。

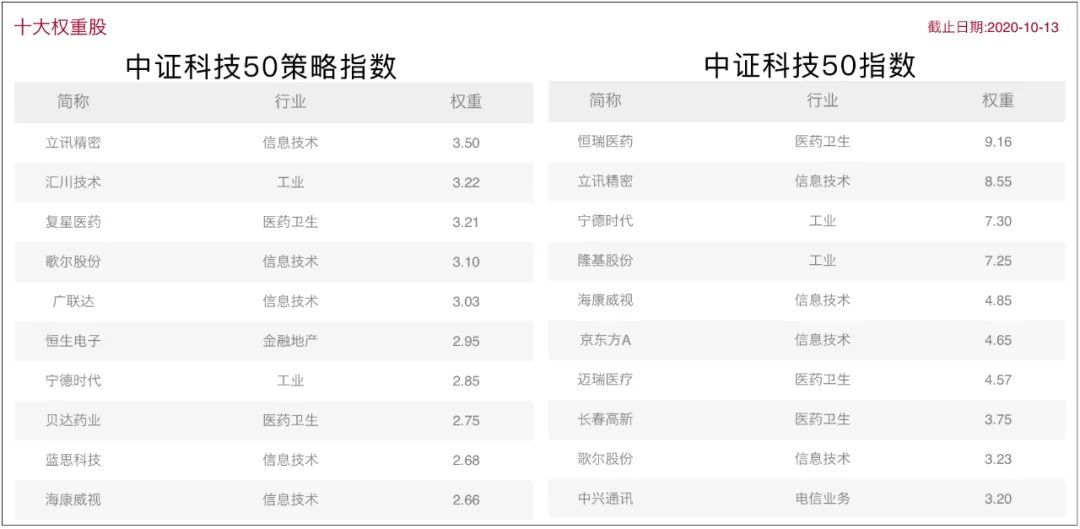

从个股权重分布来看。科技50策略指数前十大重仓股依次是立讯精密、汇川技术、复星医药、歌尔股份、广联达、恒生电子、宁德时代、贝达药业、蓝思科技、海康威视,合计占比29.95%。而科技50指数前十大重仓股依次是恒瑞医药、立讯精密、宁德时代、隆基股份、海康威视、京东方A、迈瑞医疗、长春高新、歌尔股份、中兴通讯,合计占比56.51%。可以看出,两者覆盖的行业属性确实比较接近,同时有几只个股是重合的。但是,科技50指数的个股权重占比较高,考虑到科技和医药赛道估值目前处于相对历史高位,同时最近相信大家也发现少数白马股的黑天鹅事件。为了降低可能存在黑天鹅带来的影响,所以司令偏向选择个股权重占比相对均衡的指数。

那么,两只指数历史表现如何呢?2019年,科技50策略指数(931186.CSI)上涨57.74%,科技50指数(931380.CSI)上涨68.39%;今年来前者(截止2020年10月14日下午两点)上涨40.19%,后者上涨52.40%。相比之下,过去近两年来,科技50指数的表现更强些,龙头股权重占比较高是重要的原因。但是,还是回到刚才说到近期少数白马股出现的黑天鹅事件,定投个股权重分布更均衡的指数会不会更稳妥些呢?

好了,以上是司令在挑选定投哪只指数基金时一些思考。当然,还有一个重要因素是易方达中证科技50ETF只有场内基金,没有场外联接基金。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。