债券基金竟然也能周跌10%!华泰紫金系列中短债踩雷

股市震荡,需要注意什么?跨年行情,应该如何布局?【立即开户,领取福利】

敢相信?债券基金竟然也能周跌10%!

文章来源:小波思基;作者:bo姐。工作很忙碌,外部平台不常更新内容,大号V信那里,喜欢bo姐文章的朋友,可以搜哈关注~

1,

雷了个外焦里嫩

我们先简单回顾下,市场发生了啥。

大家知道,债券基金,主要投资于债券。基金的净值涨跌,主要依赖于基金投资买入的债券组合。

当基金所投资的债券,出现了爆雷、价格大跌,基金净值暴跌就在所难免了。

恰好,最近债券市场,发生了几件代表性的炸锅事件。

打头阵的,是11月11日永城煤电控股集团发的公告。它明明白白发行的债券,现在说没钱还你,

很快,不到一两天的样子吧,又发生了更具有冲击性的信仰危机。

上学的时候,我们都考虑过一个哲学问题:我高考之后,是考清华还是考北大?虽然事后才发现,自己YY的太多了。

但是,大家还是有清华、北大情缘的。一些名头挂着清华、北大牌子的,大家心里欢喜、很信任。

不过北大和清华的校办企业:清华紫光、北大方正,两兄弟就这么雷了,爆发债务危机。

以16清控02为例,债券价格暴跌。

连跳坑都手拉手一起跳,真是好基友啊。

永煤国企爆雷、清华紫光北大方正名企爆雷,还有杂七杂八的咸鱼爆雷,加上之前华晨汽车爆雷,这些骚操作,让信用债市场顿时风声鹤唳,引起很大的恐慌。

也连带着,不少债券基金净值大跌!

同花顺iFind数据显示,有29只(A、C类分开计算)债基,上周净值跌幅超过2%。

其中,最辣手摧花的,是华泰紫金丰益中短债发起A和C,跌幅均超10%。

刚上车的网友,气哭了,吓懵了。。。

2,

4个债基配置看法

对于债券市场信用债暴跌所引起的行业恐慌,以及谈债色变,我们该怎么看呢?

bo姐整理了4个债基配置看法,一起来瞅瞅:

第一,买入时别只看一只产品。

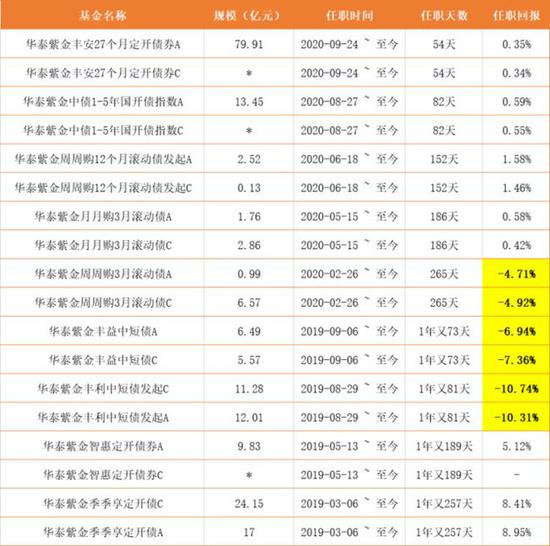

这次债券基金爆雷,其实挺惨烈的,尤其是对华泰资管旗下的公募产品。

bo姐就简单数了一下,好家伙,跌幅排行榜前10名里,华泰资管的占了7家。

这就给我们敲了一个警钟:即便是债券基金,我们在投资时,也要适当分散下,构建个基金组合。如果是资金较多的小伙伴,更要注意多买几只,做分散投资。

这样,出现风险事件了,可以分散风险,不至于被雷的外焦里嫩。

第二,不能因为债券市场短期爆雷,就彻底否定债券基金的配置价值。

bo姐有接触到一些小伙伴,面对债市大跌,有的失去理性,想把债基赎回,一股脑买入股票基金;有的则伤心透顶,从此对债基望而却步。这几种投资态度,肯定是不合理的。

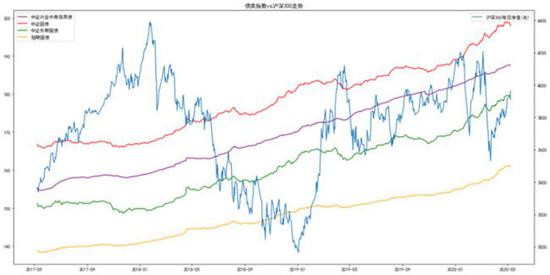

首先,债市长期回报不俗。

我们都知道,股市有一定牛熊周期。尤其是大A股,牛熊周期很强烈也很疯狂。但对于债券市场,大家就有一定认知偏差了。

实际上,债券市场,也有牛熊周期。虽然债券产品的牛熊周期波动小很多,但毕竟涉及牛熊周期。

跨越债市牛熊、各种爆雷,回报是不错的。

如果你总是在行情热点时去买入,在市场低潮时灰心割肉,那bo姐没得说,您是当之无愧的韭菜。

其次,债类资产可以作为稳定铆。债券和股票的表现,往往相关性不高,甚至负相关。

拉长时间线,下面图片是各种债类指数(中证中高信用债、中证国债、中证长期国债、中证短期国债)近3年和沪深300指数走势对比。

这样,在我们长期资产配置中,把债券和股票进行搭配,能够起到降低波动、严控回撤的重要作用。

第三,买什么样的债券基金?

另一个比较重要的点,在于我们应该买什么样的债券基金。

总结往期踩雷事件、净值大幅暴跌等案例,会发现三个惊人的现象:

爆雷基金,成立时间相对较短;

基金经理的从业年限、管理基金年限,相对不足;

背后基金公司,也相对小众。

比如,这次华泰资管旗下的债券基金密集踩雷,就具有这样的特征。

产品成立时间特别短;基金经理在管理上,投资管理经验不太足;背后公司的投研实力,也较弱,估计整体团队对信用风险的评估有很大问题,人手、经验都不足。

这样,我们以后选择债券基金时候,就可以给自己定一些标准:比如要求买的纯债基金,基金成立时间在3年以上;基金经理的从业经验,不低于5年;尽可能买头部基金公司的产品。

第四,买固收+策略基金产品,多元收益。

未来,投资理财会更加风险化、净值化变动,需要我们承担一定的风险和波动。

既然都是承受风险、承受波动,为啥不在风险波动不大的前提下,切换到固收+策略的基金产品?

纯债基金,平均下来,一年收益4到5个点,很难跑赢真实的通胀。

如果是手里几百万,几千万,保值需求为主,那可以配置下。

资金量较少,要想办法增值,做些尽可能打开上限的投资,配置权益类基金为主。10万元,一年下来赚个4000、5000,意义真的不大。而权益类基金,想象力大得多。当然,风险也大,但资金小,本身风险承受就更高一些。怎么说来着,输了下海干活~

然后,“固收+”基金守住阵地,收益一般不会太高,但在稳健的同时,能带来不错回报,长期看也能实现资产增值。

固收+策略,配置优质债券资产,在力争获取稳健收益的基础上,寻找权益市场中较好的投资机会。还能在不同经济周期和市场环境下,通过资产配置的变化来降低波动,控制回撤。

在债类产品业绩榜上,长期业绩比较能打的,上榜的不少是固收+策略的实践者。说明有仓位投资股票的债基,收益确实比普普通通的纯债更“美丽”。

比如,2017年是股强债弱,2018年是债强股弱。再比如今年,刚开始是债强股弱,后来股强债弱。

这样,基金对债券、股票的配置,本身就可以适当熨平净值波动。长期来看,权益资产回报会高于债类资产,在进攻性上可以开拓一下收益,且回撤有限。

债市资产,好比说是面条,基础的、打底的。但你不能只吃面条吧?需要配点鲜肉、虾米、蔬菜。

这样,才是一碗有滋有味的好面!从近5年来看,Wind数据显示,截至2020年6月30日,偏债混合型基金2014年以来收益率为76.50%,波动率仅5.30%。

扫二维码 领开户福利!

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。