富荣基金2021年投资展望:看好供给新格局及转型升级共振下的A股市场

【福利贴:听白酒专场策略会,抽取茅台酒!】林园+但斌+5基金经理+6分析师(抽奖:茅台酒)

来源:富荣基金

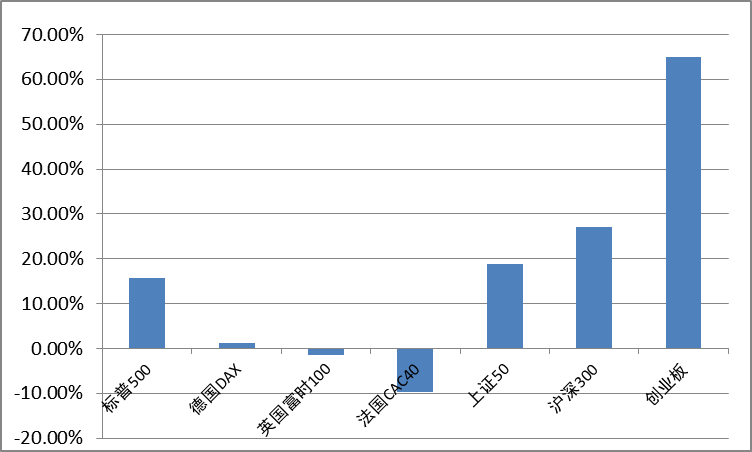

2020年A股涨幅名列全球前茅

2020年的“新冠”疫情造成了巨大的冲击,各国央行为应对经济下滑积极释放流动性,但因为隔离等防疫政策导致的制造业停滞,大量无处可去的资金流入了资本市场。我们看到,全球股市在一季度大跌之后,均陆续开启反弹行情,其中A股依靠更快的基本面复苏表现亮眼。全年来看,标普500上涨15.62%,德国DAX也累计微涨1.28%,但同期英国富时100和法国CAC40仍累计下跌1.54%和9.78%。得益于中国对疫情的成功控制和顺利复工复产所带来的基本面优势,上证50、沪深300和创业板在2020年分别上涨18.85%、27.21%和64.96%,在全球市场中名列前茅。

2020年全球主要市场涨跌幅

数据来源:wind,富荣基金

2020年制胜的关键词

政策导向、市场热点切换、龙头

跟随疫情发展的政策导向和经济环境变化是2020年A股的投资主线。春节后疫情最严重的阶段,中国央行启动货币投放,A股受增量流动性驱动而反弹,彼时的领涨行业多为基本面在防疫需求(如医疗保健)、居家隔离(如游戏、IDC)等方面存在需求或受疫情影响较小的行业(如食品饮料)。随着经济逐渐重启,市场关注点转向经济复苏的趋势节奏,符合中长期政策的光伏和汽车、受益于内循环的免税以及接受全球产能转移的周期品行业表现更佳,年初强势的医药和TMT相对疲软。全年来看,行业轮动带来了申万28个一级行业收益率的巨大偏离,一方面,2020年仅有40%的行业跑赢沪深300指数,另一方面,收益率排名第一的休闲服务(99.38%)和排名最后的房地产(-10.85%)的收益率差距高达110.23%。

除了行业的轮动,市场对行业龙头的青睐程度在疫情后有增无减。剔除2020年上市的新股之后,A股3744只股票的收益率中位数为2.79%,46.50%的股票在2020年收益率为负,仅有27.24%的股票跑赢沪深300指数。这种收益率集中的风格在年末表现的更加极致,2020年12月跑赢沪深300指数的股票占比仅有19.26%。全年看,无论是食品、家电、轻工等消费行业,还是电子、生物药等创新驱动行业,甚至在化工、有色这样传统的周期性行业的龙头企业均得到偏爱。其中固然有市场总体风险偏好降低的原因,但疫情催发的产能出清推动行业龙头市占率提升或许是更重要的驱动因素。

2021年全球经济形势展望

流动性边际收紧

站着2021年之初的这个时点上,疫情的衍化路径是我们展望新一年市场的关键变量,疫苗成功推广带来的群体免疫或是病毒变异导致疫情持续反复这两个情景会带来完全不同的基准假设。汇总当前的信息,我们倾向前一种情景发生的概率更大。在这种假设下,复苏是2021年全球经济的大背景,中美欧等全球主要经济体的货币政策将在2021年中之后逐步回归常态,这意味着宽松政策逐渐退出和流动性的边际收紧。历史经验看,在应对衰退的宽松政策退出但经济活动尚未恢复增长之际,资本市场的估值都会出现一定程度的下滑,新一年投资中我们将对组合中个股的估值水平给予更高的关注。

2021年A股市场展望

结构性机遇

相对于全球其他股票市场,我们更看好2021年中国A股的表现,疫情留下的痕迹与进一步转型开放的交织将成为中国经济的重要特征。疫情下半场的供需新格局以及“十四五”规划下的转型升级可能会成为贯穿全年的结构性趋势。

新冠疫情对实体经济来说是一个巨大的外生冲击,经济活动的强制中断从供给侧和需求侧两端破坏平衡。抗风险能力差的企业受到流动资金和订单需求下滑的双重打击,弱小者被强制清退,大多数存活的企业也选择减少资本开支以改善财务质量,但各行业龙头凭借信用优势和规模化供应能力反而在全面复工之后得以快速恢复。一方面,全球其他主要经济体的生产下滑使得大量海外订单转移到完全复工复产的中国企业,各行业龙头在新增订单中占据了最大的份额,市占率持续提升。另一方面,疫情降低了中国品牌走出去的门槛,让更多的海外消费者有机会体验到中国制造,为龙头企业全球化、品牌化和高端化的升级提供了难得的机遇。

在需求端,疫情推动了线上消费和居家办公的广泛应用,“腾讯会议”之类的线上会议模式已经融入了我们的工作生活,推动了数字经济和线上经济的提速,扩充了消费的内涵,培育了新的需求。而这种由新场景、新技术和新商业模式培育出的需求,正好契合了十四五规划中提出的需求侧管理精神。我们判断,“双循环”的顶层规划、需求侧管理以及十四五产业规划的升级,将成为中国的经济转型中新的推动力。当前经济中“房地产投资强而终端消费需求弱”的特征有望在未来几年中得以改善,并带来新的趋势性投资机会。

2021年重点行业

受益于“双循环”及政策加持行业

综合来看,我们认为可选消费、新能源、化工等行业将在2021年受益供需再平衡,具备品牌效应、优质产品和服务的消费、医疗服务相关企业在“双循环”支持下或将进一步崛起,而军工、网络安全、科技国产替代等方向在中长期有望获得政策的持续加持。

展望一季度,在全球复苏的宏观背景下,汽车家电等可选消费以及化工油气等顺周期行业有望继续受益通胀预期升温和低基数带来的同比高增长红利。同时,估值已经在2020年四季度率先展开调整的科技板块,特别是其中成长性相对确定的重点公司,值得密切跟踪。

风险提示:1、本报告中的信息均来源于我们认为可靠的已公开资料和合作客户的研究成果,但本公司及研究人员对这些信息的准确性和完整性不作任何保证,也不保证本报告所包含的信息或建议在本报告发出后不会发生任何变更,且本报告仅反映发布时的资料、观点和预测,可能在随后会作出调整。2、本报告中的资料、观点和预测等仅供参考,在任何时候均不构成对任何人的个人推荐。市场有风险,投资需谨慎。扫二维码 领开户福利!

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。