【均衡配置】基金中的“小众审美”,推荐一个兼顾价值与成长的银华巨潮小盘价值ETF联接基金

【白酒投资日报】豪言15年内超茅台 山西汾酒今年将加大提价力度 || 【新能源汽车投资日报】新能源大幅反弹 高估值下如何寻找确定性?|| 【问题征集】白酒指数近10天跌12%,板块回调,买入还是离场?

无论是新基民还是老基民

不知道大家近两年投资是否有个感受:

越来越多基金的风格相似

像消费、科技、医药、新能源

已经是我们耳熟能详的主题基金

然而投资圈流传一句老话——

“鸡蛋不要放在一个篮子里”

基金真的是买得越多,风险越分散?

说不定有可能你买的基金同质化严重

所以,咱们还是得找到

一些差异化的基金进行投资

才是有效的资产配置

今天咱们就要认识一个

市场上少见且风格独特的指数

它就是:小盘价值指数

何为小盘价值指数?小盘价值指数是以小盘指数作为样本池,通过价值因子从小盘指数样本股中进行筛选,筛选出其中166只作为样本股。具体筛选方法是,通过每股收益与价格比率、每股经营现金流与价格比率、股息收益率、每股净资产与价格比率四项指标进行筛选,拥抱小盘中的核心资产。因此,小盘价值指数不仅仅具有小盘指数的优势,在价值方面的表现也更加突出。

同时拥有“小盘因子”、“价值因子”的

小盘价值指数

在指数的投资价值上

具有明显的三大优势

Wind数据统计显示,截至2020年12月31日,小盘价值指数成分股共计166只,自由流通市值超过1.16万亿元,包含了市场主流小盘风格指数(如中证500、中证1000)的成分股。

小盘价值指数采用自由流通市值加权法,从行业、个股分布来看,均呈现出“分散、均衡”的特点。从行业角度来看,均衡分布能够较好地实现非系统性风险的分散;从个股角度,占比最大的个股的比重也仅为1.82%,个股分布相对分散。(数据来源:Wind,截至2021年1月13日)

(数据来源:Wind,分类为Wind一级行业分类,截至2021年1月13日)

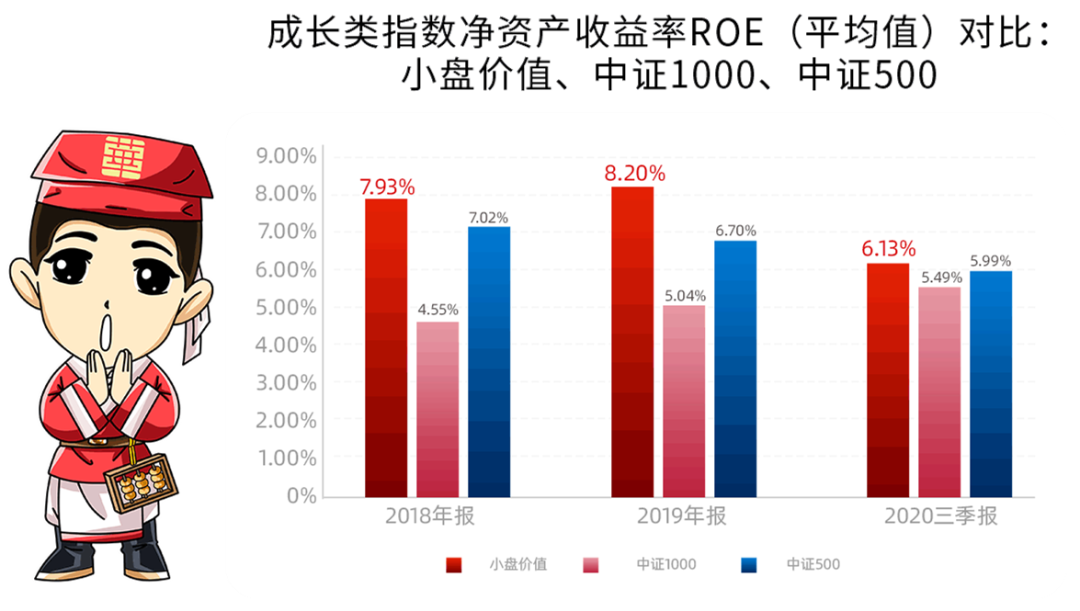

相比市场上的小盘指数,该指数最大的特点就是考虑了“价值因子”,从实际效果来看,2018年至2020年3季度,小盘价值指数净资产收益率表现确实优于其他指数,基本面条件更佳,盈利能力突出。(Tips:净资产收益率是净利润与平均股东权益的百分比,指标值越高,说明投资带来的收益越高)

(数据来源:Wind,2018年报、2019年报、2020年三季报(统计2020年前三季度平均值))

(数据来源:Wind,2018年报、2019年报、2020年三季报(统计2020年前三季度平均值))良好的盈利能力,也带来了比较好的长期增长曲线,近15年来,小盘价值指数累计涨幅686.04%,领先于中证500指数(600.54%)和沪深300指数(467.03%);小盘价值指数近15年的年化收益率为15.18%。(数据来源:Wind;统计区间:2006.1.13-2021.1.13)

(数据来源:Wind;统计区间:2006.1.13-2021.1.13)

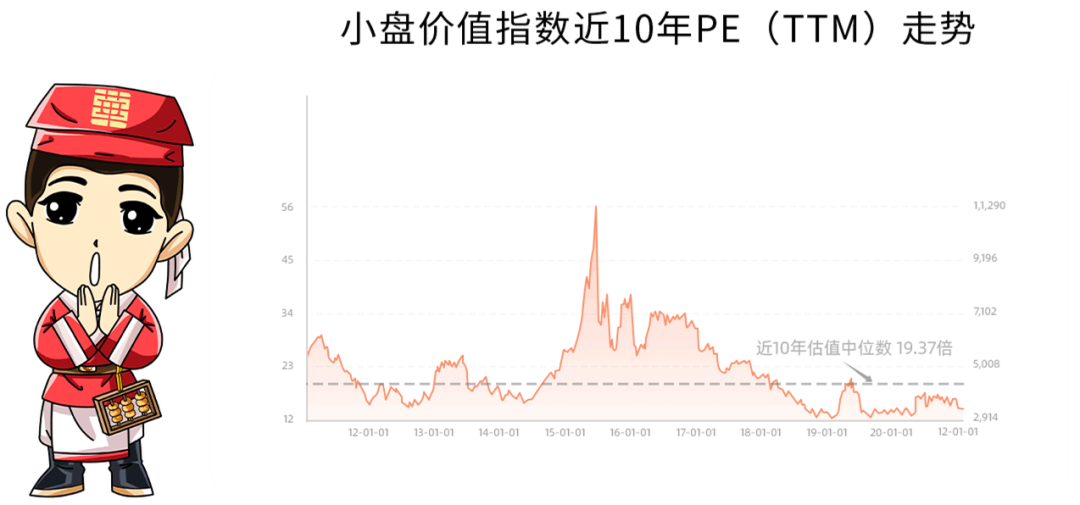

从估值性价比来看,小盘价值指数目前PE为14.14倍,正处于历史估值低位,较创业板68.16倍和中证500指数28.78倍的市盈率水平拥有明显的优势,洼地效应十分明显。随着估值向合理区间回归,小盘价值指数增值空间广阔。

(数据来源:wind,截至2021.1.13)

业内人士预期,随着国家出台一系列政策促进中小微企业贷款,企业融资成本降低,宏观经济环境有利于中小企业的发展,中小企业的利润回升力度可能更强,其盈利周期将逐步开启;加上科创板示范效应,小盘股配置价值有望持续提升,成为下一个投资风口。目前来看,小盘价值指数的成分股多分布于新兴产业,符合中国经济转型方向,发展空间广阔。

现在问题来了

该如何选择投资工具呢?

不妨关注——

银华巨潮小盘价值ETF发起式联接基金

基金代码010561

该基金所投资的目标ETF跟踪的小盘价值指数,主要投资于低估值、高弹性的小盘价值企业,有望帮助投资者低位布局小盘价值标的,分享经济转型过程中的企业成长红利。

市场现有ETF在各个市值和主题风格上均有布局,惟独小盘价值风格产品“仅此一家”。而且作为一款指数基金,银华小盘价值ETF联接基金具有费率低廉、投资门槛低、运作透明、操作简易、分散风险等特点,将有望成为投资者提前布局小盘价值指数的高效便捷的投资工具。

经过连续多年调整,部分基本面优秀的小盘股仍然处于价值洼地,伴随着科技上升为国家战略、科创板扩容,小盘价值股的长期投资价值突出。银华小盘价值ETF联接基金,有望以更高效的形式、更丰富的投资策略、更低廉的成本,帮助投资者捕捉小盘股的投资机会,为您的投资组合提供差异化的投资标的。

注:根据Wind数据,巨潮小盘价值指数2016年-2020年的年度回报分别为-11.80%、1.36%、-27.49%、14.52%、14.24% ;中证500指数2016年-2020年的年度回报分别为-17.78%、-0.20%、-33.32%、26.38%、20.19%;中证1000指数2016年-2020年的年度回报分别为-20.01%、-17.35%、-36.87%、25.67% 、21.46%。

张凯履历:2009年7月加盟银华基金。现管理基金如下:银华深证100(2019.8.29起)、银华沪深300(2018.3.7起)、银华中证等权90(2012.11.14起)、银华大数据(2016.4.7起)、银华深证100交易型开放式(2019.6.28起)、银华巨潮小盘价值交易型开放式(2019.12.6起)。

王帅履历:硕士学位。曾就职于泰康资产管理有限责任公司、工银瑞信基金管理有限公司、工银瑞信投资管理有限公司,2018年8月加入银华基金,历任量化投资部基金经理助理,现任量化投资部基金经理。现管理基金如下:银华深证100ETF(2019.6.28起),银华中证研发创新100ETF(2019.11.1起),银华巨潮小盘价值ETF(2019.12.6起),银华中证5GETF(2020.1.22起),银华中证创新药ETF(2020.3.20起),银华中证5GETF(2020.5.28起)。

银华深证100于2010年05月07日成立。2016年、2017年、2018年、2019年、2020年、自成立以来的净值增长率依次为-15.68%、23.36%、-31.96%、51.24%、48.85%、107.90%,同期业绩基准为-15.64%、25.02%、-33.15%、52.03%、46.86%、100.66%。

银华等权90于2011年03月17日成立。2016年、2017年、2018年、2019年、2020年、自成立以来的净值增长率依次为-10.33%、13.06%、-27.45%、38.88%、34.05%、41.61%。同期业绩基准为-11.20%、13.08%、-28.92%、33.92%、14.46%、20.00%。

银华沪深300于2014年01月07日成立,2016年、2017年、2018年、2019年、2020年、自成立以来的净值增长率依次为 -10.83%、21.68%、-23.59% 、41.31%、30.08%、131.57%。同期业绩基准为-10.63%、20.63%、-24.12%、34.14%、20.56%、115.97%。

银华大数据于2016年4月7日成立,2017年、2018年、2019年、2020年、自成立以来的净值增长率依次为-0.53%、-25.56%、18.45%、54.95%、28.30%,同期业绩基准为4.82%、4.60%、5.00%、5.00%、25.34%。

银华深证100ETF于2019 年 6 月 28 日成立,2020年、自成立以来净值增长率为48.27%、69.67%,同期业绩基准为49.58%、73.54%。

银华中证研发创新100ETF于2019 年 11 月 1 日成立,2020年、自成立以来净值增长率为58.00%、66.00%,同期业绩基准为60.58%、71.33%。

银华巨潮小盘价值ETF于2019 年 12 月 6 日成立,2020年、自成立以来净值增长率为12.06%、12.24%,同期业绩基准为13.57%、20.70%。

银华中证创新药ETF于2020 年 3 月 20 日成立,自成立以来净值增长率为39.19%,同期业绩基准为55.74%。

(以上数据来源:基金定期报告,截至2020.12.31)

我国基金运作时短,不能反映股市债市发展的所有阶段。基金管理人不保证基金盈利及最低收益,其管理的其他基金的业绩不构成对本基金业绩的保证。基金过往业绩及其净值高低不预示未来业绩表现,完整业绩见产品详情页。基金有收益波动风险,投资人应认真阅读《基金合同》、《招募说明书》等基金法律文件,确认已知晓并理解产品特征和相关风险,具备相应风险承受能力。市场有风险,投资需谨慎。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。