市场走势不及预期,牛年如何指导客户投基?

来源:巴蜀养基场

关注我们吧!

这几天市场走势不及预期,一银行个金总私信问我:最近该怎么卖基金?有点迷茫了。经过去年基金的高收益,客户预期都被调高了,推“固收+”难吸引客户;但是年初的调整,又害怕客户买在高位,把客户给伤着了。

我建议他今年推基金其实可以更加均衡,让客户感受比较稳健。比如我们去年一直推荐的中欧基金王健的产品,就是一个“稳健”的代表。

让客户持有感受比较稳健,我觉得需要从三个方面入手:

1. 所选基金的投资策略要适应目前市场,更注重安全边际,弱市能守、牛市能涨、回撤控制比较好;

2. 基金经理必须经历过完整的牛熊转换,才能更好把握市场节奏;

3. 能协助客户建立稳妥的思考框架,帮助客户保持情绪的“稳健”。

一、根据不同市场,匹配不同投资策略

这两年市场走势好,很多基金经理不断出圈。但是,每个基金经理都是有自己能力圈和适应的市场环境的。比如:在市场估值很低,大家都不愿意买入的时候,“价值型”策略是能买到很多被低估的好股票;在大家情绪高涨,资金不断涌入的时候,“成长型”可能更受青睐;在目前估值分化比较严重,投资者有点犹犹豫豫的时候,可以多关注低估值成长策略(GARP)型。

关于基本面选股,市场上主要有三大流派,分别叫做价值型、成长型及GARP型。传统的价值投资者认为,判断企业未来的成长性不确定性比较大,相较于企业未来的增长空间、业绩增速等因素,企业现在的价格更值得重视。

成长型投资者认为,公司的成长性至关重要,通过分析营业收入、毛利润、净利润等核心指标的增速可以挑选出具备高成长潜力的公司。显然,前者更注重“安全边际”,后者更在乎“成长”。

而GARP型投资者处于两种风格之间,希望以相对较低的价格买入盈利能力强、成长潜力稳定的公司。这种策略主要代表是彼得·林奇,他利用该方法在1977 至1990 的十三年间创造了年平均收益率高达29%的传奇业绩,实现基金投资业绩行业第一。在国内,素有“稳健女神”之称的王健,就是行业内公认最懂“低估值成长(GARP)”策略的女性基金经理之一。

目前A股市场面临的是估值差异较大的矛盾,低估值成长(GARP)策略是比较适合目前市场的投资策略。

二、 选穿越过牛熊的基金经理,更值得信赖

华尔街有句名言:有勇敢的机长,也有年老的机长,但是没有年老而且勇敢的机长。在市场中侵染时间越长,越对市场抱有敬畏心。

买基金就是买基金经理,在市场高位震荡,我们一定要挑选一位穿越过牛熊,并且能适应不断投资市场的基金经理。

前面给大家提到的王健,就是这样一位。17年从业经验,管理基金近10年,金牛、明星双料老将。曾任光大保德信投资部副总监,光大动态优选、光大银发商机、光大国企改革基金经理。现任中欧新动力、中欧嘉泽、中欧嘉和三年持有期等基金的基金经理。从业期间,管理产品斩获多项行业大奖,包括金牛+明星基金双料大奖,五年期、七年期基金大奖等。

王健的投资策略,总结起来就是核心两点:

①专注低估值成长策略,“价值与成长并重”,力争以较低价格买入高成长性股票。

②相对分散的持股策略,行业配置、市值规模和风格都相对均衡,力争能有效应对市场风格变化

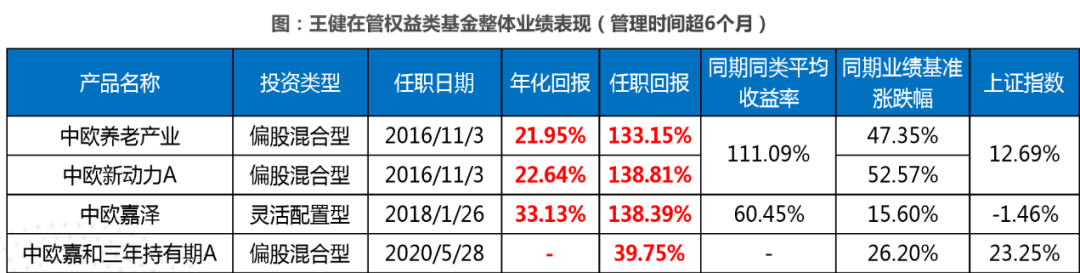

从去年开始,我们公众号持续在推荐王健的产品,去年5月份推荐的“中欧嘉和”,目前客户持有体验度都挺好的。我们也把王健管理超过6个月产品做了一下数据分析:

1.在管产品年化回报均超20%,超额收益明显

数据来源:巴蜀养基场整理截至2021/2/5

从上表我们可以看到王健在管产品年化回报均超过20%,自管理以来业绩较同类基金及基准超额收益显著。

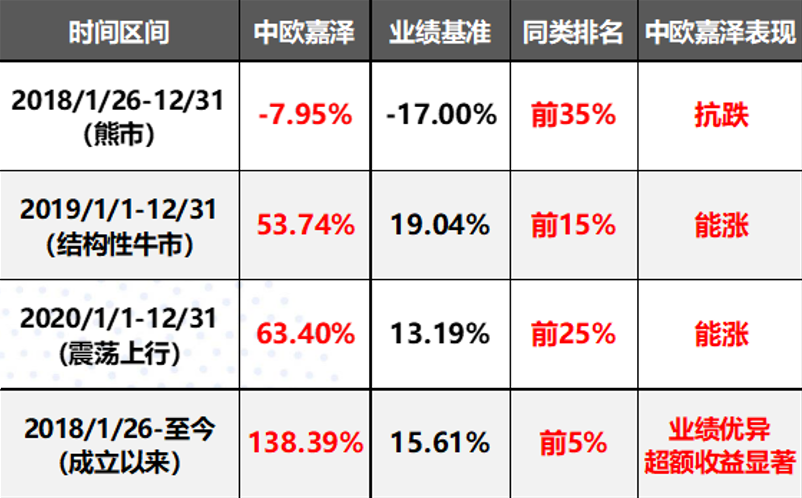

2.弱市能守、牛市能涨,回撤控制好

数据来源:巴蜀养基场整理,2021/2/5

又如王健管理的中欧嘉泽。2018年成立遇到熊市行情,上证指数下跌29.72%,同类基金下跌15.31%,中欧嘉泽仅下跌7.95%;2019年结构性牛市,中欧嘉泽上涨53.74%,远高于同类及主流指数;2020年,中欧嘉泽以稳健的业绩在同类基金中排前1/4。

当然,优秀业绩取得离不开背后强大投研团队的支持。中欧基金连续6年问鼎金牛基金公司大奖,业内(150多家基金公司)仅2家蝉联此殊荣。旗下产品多次获取权威机构认证,6只获晨星五年五星评级,2只获晨星年度基金奖,核心人员所管理过的产品获金牛奖29次、明星基金奖33次。

如果你也对目前市场比较纠结,追求更加稳健的投资,王健即将发行的中欧嘉选混合型基金(A类010947)值得你重点关注!

三、协助客户建立稳妥的思考框架

巴菲特说:“人们要想在一生中获得投资成功,并不需要顶级的智商、超凡的商业头脑或者机密信息,而是需要一个稳妥的思考框架作为决策的基础,并且有能力控制自己的情绪,使其不会对这种思考框架造成侵蚀”。

目前基金成为茶余饭后的谈资,很多新基民蜂拥而入。作为一线的理财经理,更需要我们发挥“理财顾问”的角色,协助客户做好理性投资。

1. 帮其设定好“投资目标”

投资的核心就是如何做决策。一个好的决策前提一定是明确投资的目标。这里目标应该包括:什么时候买(比如手上刚有一笔闲钱)、什么时候卖(比如当盈利15%或者亏损8%)、准备买多少(比如拿30%家庭资产投资)、当达到止盈线/止损线时,我们又该如何操作?这些问题在开始投资之前先写好,是能有效克服客户投资中的“贪婪和恐惧”的。

2. 做好客户预期管理

投资也是一场心理的游戏。是否满意在于我们“要求收益率”到底是多少。市场已经走牛了2年了,今年做投资,一定要管理好客户的预期。可以按照CPI、M2增速给客户设定一个基础的收益参考线,达到后再根据市场变化做进一步调整。

3. 协助做好仓位控制

仓位决定心态,心态确定行为。我们一直强调“投资是为生活服务的”,投资要用“闲钱”、有一颗“闲心”、利用“闲时”,建议把投资仓位控制在50%左右 b。

4. 帮其恪守纪律

当我们帮客户拟订好“投资目标”、管理好了自我预期、也进行了仓位控制。遇到市场波动的时候,还要不厌其烦做好投资者教育,帮客户恪守投资纪律

很多客户经理很担心给客户推荐了产品之后,让客户亏钱,影响后面工作的开展。我们不知道市场音乐声什么时候停下,但是我们知道行稳才能致远。因为稳健,所以拿得住;因为稳健,我们更从容;因为稳健,客户感受度才更好。

市场走势不及预期,大家在推产品的时候,记住“稳健女神”王健的新品——中欧嘉选混合型基金(A类010947)。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。