张坤真的跌落王座了吗?(深度持仓解读)

【超级重磅】7月16日,全国碳排放权交易市场正式启动!机会浮现,如何布局?碳中和专场策略会火爆来袭

智君科技

对于张坤今年以来表现欠佳的议论,近日越来越甚嚣尘上。

挨骂的“亚洲精选”并非张坤代表作

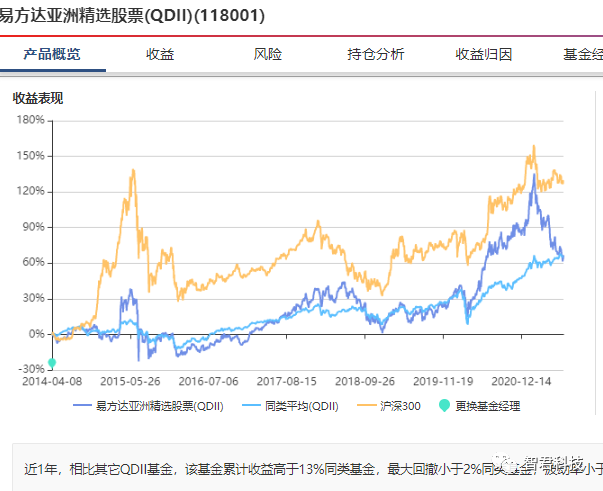

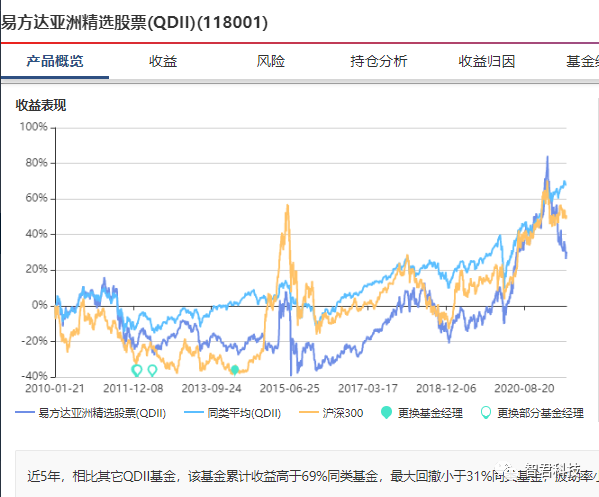

引发这次议论的主要是张坤于6月初放开限购的易方达亚洲精选股票(QDII)(118001),这只规模仅30.54亿元的基金竟然在6月底左右,以年内亏损13%的业绩在同类基金中排至倒数第二。

但事实上,张坤旗下被最多提及的三只基金:易方达中小盘混合(110011)、易方达蓝筹精选混合(005827)和易方达亚洲精选股票(QDII)(118001)原本的表现就并不同步,尤其是投资于港股和北美市场的这只亚洲精选,由于还受到国际金融市场波动的外在影响,与同时投资A股的前两只基金更是始终表现迥异。

上面三张图均截取自张坤管理以来的走势,实际上,易方达亚洲精选自2010年成立以来,整体走势就一直算不上非常理想,无论是和沪深300还是同类QDII基金平均相比。

因此,仅以亚洲精选目前出现的较大回撤来断言张坤跌下神坛,其实并不公允。

张坤飞升封神也就是去年一年

那么如果看易方达中小盘混合与易方达蓝筹精选混合这两只呢?

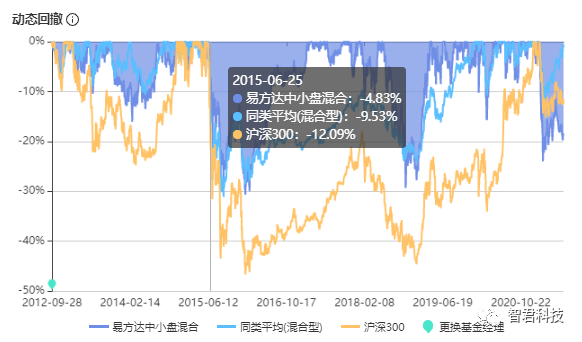

中小盘是张坤最早开始操盘,也是最早为张坤赢得荣誉的一只基金,目前规模314.64亿元。这只基金从2016年6月开始明显跑赢沪深300和同类基金,为他赢得了当年和次年的金基奖、金牛奖和明星基金奖,还有2017年的英华奖;值得注意的是,2015年股灾中,张坤的这只中小盘基金回撤幅度没有超过沪深300,甚至也小于同类基金。这一点证明了张坤在系统性风险发生时的表现还是不错的。

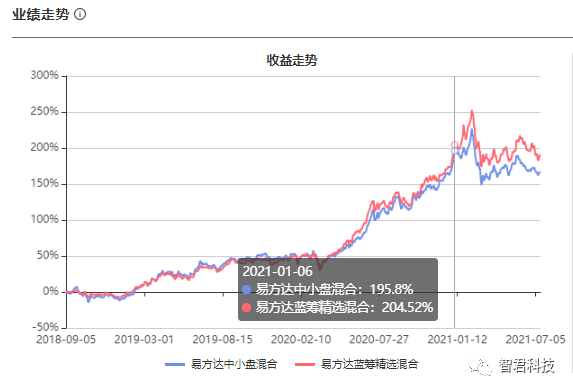

趁热打铁,2018年9月张坤发行了易方达蓝筹精选,这只基金规模目前达到了880.16亿,是张坤管理的规模最大的基金。我们截取了这两只基金最近三年的业绩走势,可以看到,仅2019年的下半年是这两只基金明显走好的阶段,但真正“起飞”,令张坤声名鹊起的则是从2020年3月疫情后的这段行情,一直到2021年2月10日的最高位,持续了也就近一年。张坤在2019年继续获得了英华奖,2020年则只收获了金麒麟奖。

那么,张坤究竟做了什么,让他这样飞升出圈?能够判定他是价值投资者吗?张坤的荣耀还能重现吗?我们还是来观察张坤的持仓变化,对应他的业绩走势,来一窥张坤的真实判断和策略。

张坤做了什么?

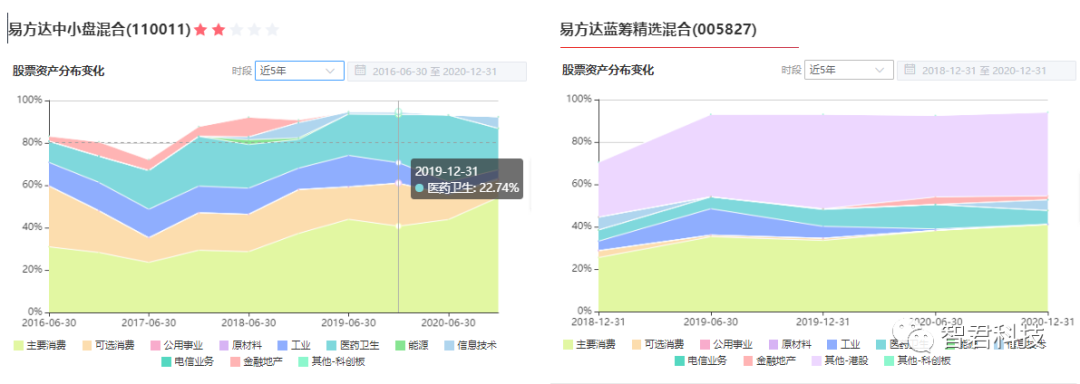

下图是易方达中小盘混合与易方达蓝筹精选混合近5年资产分布变化图,易方达蓝筹因成立于2018年,因此仅有近2年的数据。不过,还是能看出两者的明显区别。

两张图最下方浅绿色的主要消费板块,在易方达中小盘混合中该板块呈现比例逐渐扩大的趋势,中间藕色的可选消费和蓝色的工业板块比例逐渐缩减,尤其是2020年1-6月,这种缩减更为剧烈,至2020年底以白酒为主的主要消费和蓝绿色的医药卫生成了易方达中小板最主要的两个板块,分别占比达到54.29%和19.54%,合计占比73.83%。(张坤曾声称他不撒胡椒面,但易方达中小盘其实也曾经撒过胡椒面的。)

而易方达蓝筹精选混合则始终保持白酒为主的主要消费和港股两个板块对半开的局面,尽管港股今年遭遇了“丐”化,许多绩优港股打折催生了被称为“丐帮”一群股民,但如果将这两只基金对比来看,尤其是今年,易方达蓝筹的表现竟然还是要好过易方达中小盘。

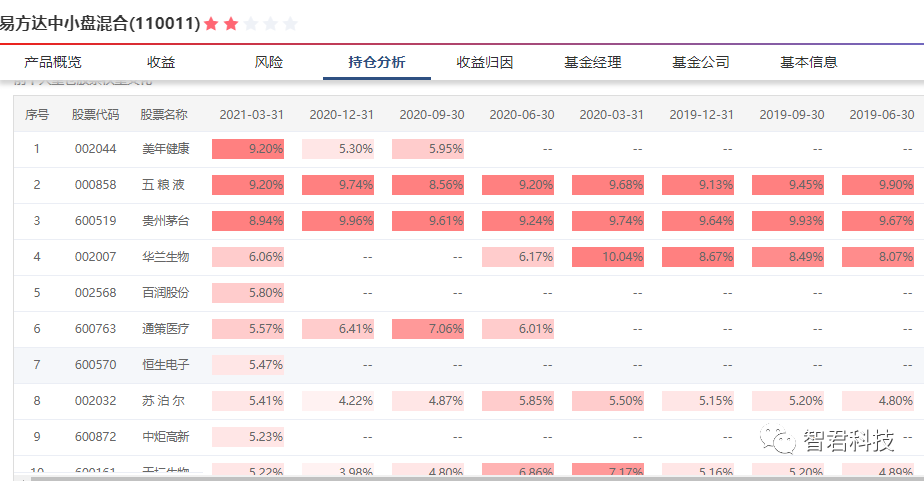

如果观察具体持股,易方达中小盘在公布今年一季度持仓时,彻底清空了上个季度还各持有10%的洋河股份和泸州老窖,转而新增了5.8%的百润股份,5.47%的恒生电子和5.23%的中炬高新。除了美年健康、五粮液和贵州茅台依然各占近10%以外,其他持股分散而多变。

而易方达蓝筹精选则将泸州老窖和洋河股份分别减持至7.62%和4.68%,新增了A股招商银行和平安银行两只金融股,分别至6.56%和3.25%。五粮液、贵州茅台和泸州老窖依然占据中资股前三,港交所、美团和腾讯控股则占港股持股前三,这两块各接近30%,合计也达到了60%。换言之,白酒成分股占比更高,外加三只港股的易方达蓝筹,今年的表现反倒略胜过减持了白酒的易方达中小盘。

2021年一季度末,智君科技“智策平台”已将张坤的评星调降了一星,易方达中小盘混合则直接被调降了2星,从4星降为2星。但从前述持仓来看,张坤至一季度末也依然没有放弃对茅台和五粮液的估值认定。对于2021年上半年大幅跑赢大盘的周期股、新能源等,张坤完全没有涉及,这也是他和刘彦春等一众明星基金经理上半年“沉沦”的主要原因。

总结:该如何理解张坤

纵观张坤9年来的持股操作和业绩表现,如果说张坤完全无视大盘,那就无法解释2015年股灾张坤控制回撤,和2020年初发生疫情,张坤主动缩减受影响的工业和可选消费板块,增加医药和白酒持股的操作。

因此,确切来讲,在发生系统性风险时,张坤会做主动应对,但是对于板块轮动,他表现得并不敏感。这和他行业研究的关注面依然有很大的关系。重行业和个股研究,轻宏观面政策和货币面研究,这可能是张坤的特征之一。

张坤曾经接受采访时说:“我不太愿意撒胡椒面,愿意比较集中地持有一些行业企业,一定要优中选优。”这个“优中选优”无疑就是指茅台和五粮液。张坤高比例持有这两只票已长达12个季度,也就是整整3年。

从最初的公司价值判定,到形成“市场抱团”,张坤的基金业绩飞起,他本人功成名就,可以说,茅台和五粮液已经成了张坤的“信仰”。信仰是不会轻易改变的。

或许只有两件事有可能改变张坤的这种信仰:第一,茅台和五粮液的公司基本面改变了,而且是趋势性的明显改变;第二,全市场甚至包含美国在内的全球金融市场,发生了系统性风险,也就是金融危机。从当前各国大开印钞机、债务飙升的景象来看,第二件事也并非完全没有可能。

但至于茅台和五粮液能否再次在A股的板块轮动中胜出,再创新高,这一点,恐怕包括张坤在内,都没有人可以预言。就目前可以看到的盘面而言,茅台和五粮液在回调之后依然不能算便宜,其估值在过去一年多的增长速度和产业本身的成长速度是不匹配的。

如果说在疫情发生后,制造业各个行业因停工损失造成恐慌,白酒变身价值避险资产,那么在国内疫情得到控制后,芯片、新能源等行业在获得政府支持的背景下不断取得明显的成绩,必然会引来投资者的强烈关注和资本追逐,行业在泡沫产生和破碎的循环往复中取得确定性的正向增长。对曾被市场独宠的白酒来说,这不是个好消息。

股票市场有没有yyds?想起不久前本号转载过的一篇文章《一代版本一代神:公募一哥浮沉往事》。巴菲特也不曾终生投资可口可乐,巴菲特也曾犯过投资错误,祝愿张坤能找到更多的可口可乐吧。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。