Fund Talk | 给大家介绍一款可以替代银行理财的基金

白酒板块逆势大涨,张坤却减持了茅台、五粮液!招商中证白酒指数基金规模直逼700亿!白酒股还能买吗?

原标题:Fund Talk | 给大家介绍一款可以替代银行理财的基金来源:小5论基

虽然我从未买过,但是曾经何时,银行理财在大众(特别是中老年大众)的认识当中一直是一款收益尚可,关键是旱涝保收的产品。

殊不知,国家一纸资管新规,不仅使得银行理财产品投资非标资产受限,而且还被要求打破刚兑(简单来说就是没有保本一说),以及进行净值化转型(简单来说就是理财产品也会涨涨跌跌了)。

于是乎,这两年银行理财产品的性价比肉眼可见的下降,别说理财产品收益率下降了,光是理财产品不保本这回事就让人“避而远之”了.

规模此消彼长之下,低风险、“绝对收益类”的“固收+”基金产品就忽如一夜出圈来了。不过接触多了之后,我发现市场上的“固收+”产品和很多投资者心目中的银行理财产品还并不能直接划上等号。

简单来说,很多“固收+”产品的波动率和最大回撤都是以前只买过理财产品的小伙伴所不能接受的,哪怕现在理财产品本身净值化之后也是有波动的。

鉴于此,我认为我们有必要对“固收+”这个定位略模糊的品类再做一个分类。

众所周知,“固收+”的波动性和收益性主要来自于股票投资部分,并且一般而言这个股票投资部分的占(基金净值)比不超过30%,因此我按照股票投资占比把“固收+”产品又细分为三类:

第一类是股票占比20%左右的,也就是市面上最常见的股2债8组合,其长期的预期收益率一般在6%-7%,目标最大回撤一般在3%-4%,极端情况可能会超过5%。第二类是股票占比30%左右的,也就是股3债7组合,其长期的预期收益率一般在8%-10%,目标最大回撤一般在5%,极端情况下的最大回撤可能会在10%左右。第三类是股票占比10%左右的,也就是股1债9组合,其长期的预期收益率一般在5%-6%,目标最大回撤一般在2%以内。目前公募市面上比较主流的“固收+”产品基本上都集中在第一、二类,但是我不知道大家有没有注意到,第一、二类产品的目标最大回撤对于很多只买过理财产品的小伙伴来说可能已经是“投资中不能承受之轻”了。

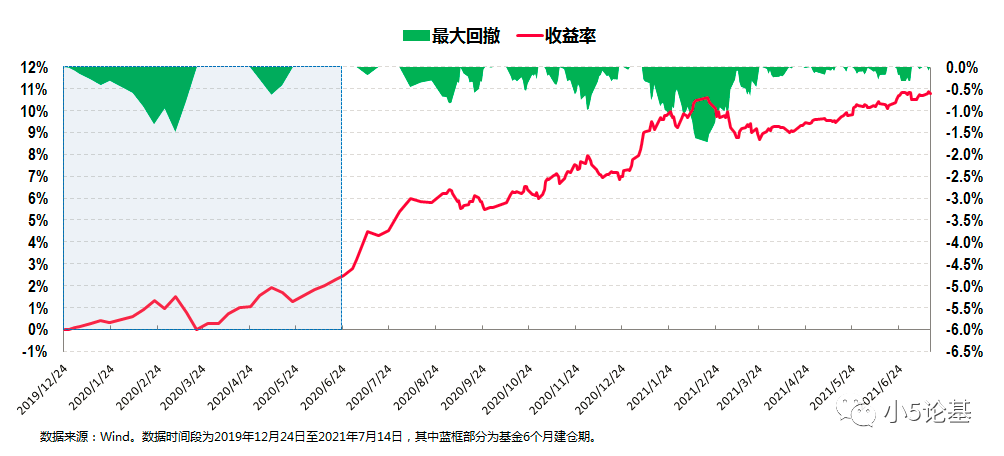

反倒是市场较为稀缺的第三类产品,我认为是从银行理财过渡到公募基金的最佳品种,我把这类“固收+”产品命名为“理财+”产品。那么今天,我就给大家介绍一款优秀的“理财+”产品——嘉实鑫和一年期持有混合(A类:011516)。先给大家看个收益回撤图:

嘉实鑫和成立于2019年12月24日,截至2021年7月14日已经运行了一年半多时间。

从收益率的角度,这只基金在这段时期取得了10.81%的总收益率,折合年化收益率为6.82%;从回撤的角度,这只基金在这段时期内的最大回撤为-1.71%,运行中的大部分时间内回撤都很少超过-0.5%,甚至屡创新高没有回撤。熟悉套路的小伙伴多半知道,碰到这种类型的产品一般光看年化收益和最大回撤肯定是不够的,所以我们再来看几个维度的数据。

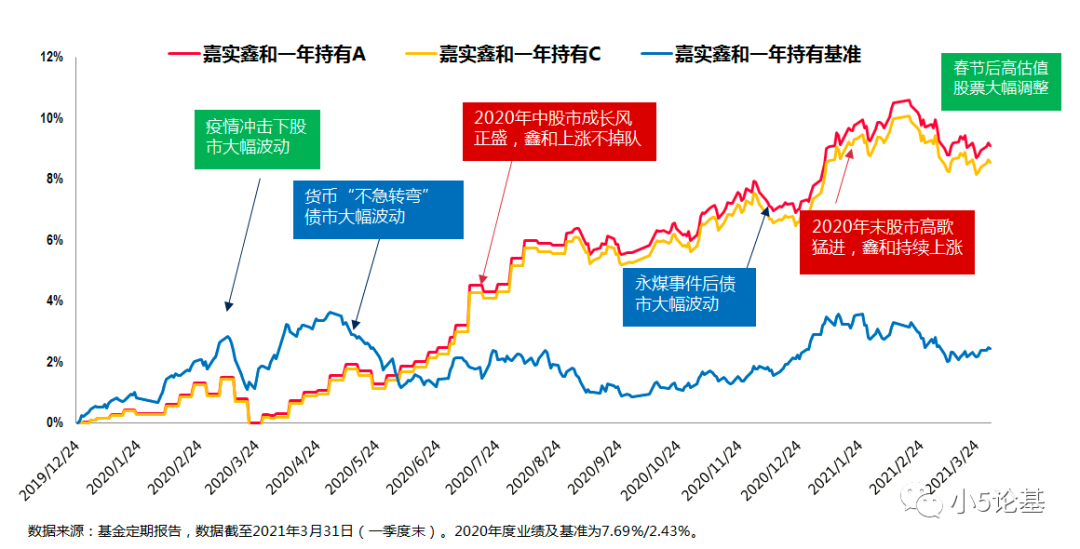

第一个维度叫做对比业绩比较基准。

嘉实鑫和的业绩比较基准为“中债总全价指数收益率*90%+中证800指数收益率*10%”,从上图中我们可以看出,嘉实鑫和成立的2019年末至今的这段时间虽然不长,但是中间不管是股市还是债市都经历了一些波折:

股市部分,近的有今年春节归来市场的大幅调整,远的有去年初疫情冲击导致的市场大幅波动,而嘉实鑫和则在这两波调整中都经受住了考验:近的这次其最大回撤为-1.71%,远的那次其最大回撤为-1.48%,都控制在2%的目标最大回撤以内。债市部分,不管是2020年5月之后货币政策出现较为明显的边际收紧,还是2020年11月永煤事件的爆发,都导致债市出现了大幅的波动,而嘉实鑫和在这两次债市调整中则显得波澜不惊,其最大回撤甚至都没有超过1%。另一方面,在股市表现良好的时候,不管是2020年中股市的成长风劲吹,还是2020年末股市的高歌猛进,嘉实鑫和都保持了持续地上涨。

以上各种叠加,就使得嘉实鑫和不管是收益率还是波动性都远胜业绩比较基准了。

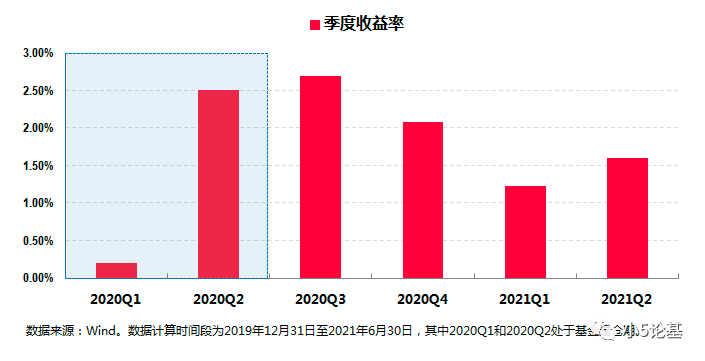

第二个维度叫做季度收益率。

如果说获得年度正收益是“固收+”基金产品的一个常规要求的话,那么获得季度正收益就是“理财+”产品的一个基本要求。

上图是嘉实鑫和成立至今各季度的收益率,去掉前两个季度的建仓期,嘉实鑫和在其余各季度悉数获得了正收益率。

这还不是关键,关键是嘉实鑫和获得季度正收益率的方式非常稳健。

如前面所言,这两年虽然市场总体表现不错,但是中间也是充满了各种坎坷,我认为能在震荡的市场中持续地获得稳定的季度正收益率几乎是衡量一只“理财+”产品是否优秀的最好标准。讲到这里,我觉得我们有必要来认识下管理这只基金的两位基金经理。

王茜,武汉大学工商管理硕士,曾任武汉市商业银行信贷资金管理部总经理助理,中信证券固定收益部,长盛基金公司基金经理。2008年11月加入嘉实基金。现任嘉实基金大养老板块首席投资官、固定收益业务体系配置策略组组长,以及嘉实多元债,嘉实鑫和,嘉实浦盈等基金的基金经理。

王茜擅长对市场趋势的把握和自上而下大类资产配置,以及个券、个股的深入挖掘,截至目前拥有23年证券从业经验和17年公募基金管理经验。她长期管理社保组合以及公募债券基金组合,并取得不俗业绩,是全市场少有的连续两年获得全国社保基金理事会“优秀社保投资经理”称号的投资经理(2017、2018)。

黄欣欣,硕士研究生学历,曾任天相投资顾问有限公司研究员,长盛基金研究发展部研究员、总监助理。2012年10月加入嘉实基金任固收投研体系投资经理,现任嘉实鑫和、嘉实浦盈两只基金的基金经理。黄欣欣长期进行宏观经济和股票市场策略研究,截至目前已经有15年从业经验、超过5年的股票投资经验,在绝对收益类混合类组合的股票类资产以及转债类资产的投资上经验丰富,主要呈现出低回撤、中高收益的特征。

王茜和黄欣欣合作超过十年,是非常默契的合作伙伴:从分工上来说,王茜对产品的整体业绩全权负责,在基金具体管理中负责在大类资产配置权重制定和动态调整、债券资产的整体趋势的把握(包含组合整体久期、类属资产结构),黄欣欣支持权益类资产的部分——可转债及股票。

虽然这两位基金经理在公募市场的产品不多,曝光率也不高,不过你们都懂的,管理过多年养老金、社保基金的丰富经验使得他们管理这种“理财+”产品可以说是驾轻就熟。

我们不妨再从持仓的角度来简单地看下他们的投资。

上图是嘉实鑫和的大类资产配置情况。

虽然基金合同规定,嘉实鑫和的股票资产占基金资产的比例为0%-30%,但其“理财+”产品的定位基本上是以股1债9为大类资产之锚,同时会根据宏观、政策、量化等形成判断,基于不同环境做一些小幅的偏移。

这一点我们从上图中就可以看出来:

首先,嘉实鑫和以固收类的资产打底,包括债券,资产支持证券(ABS)以及类固收的买入贩售证券,平均占比超过8成以上。其次,嘉实鑫和以权益类的股票资产作为增强,且股票占比基本以10%作为投资中枢做上下小幅偏移。

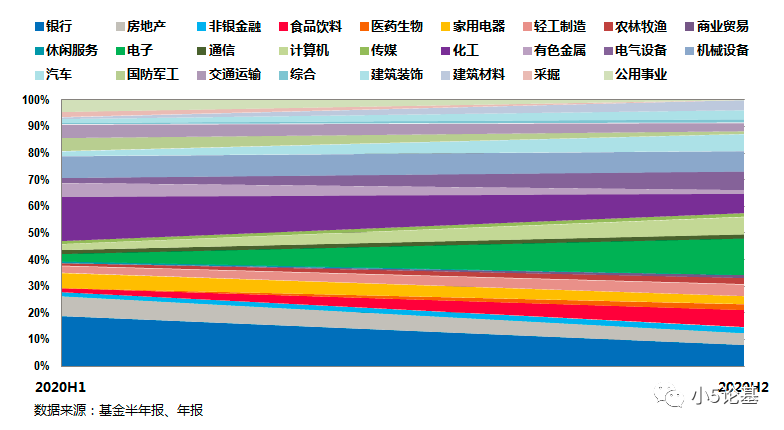

上图则是嘉实鑫和股票投资部分的行业配置情况。

从上图中可以看出,嘉实鑫和在行业配置上相对比较分散,金融地产、大消费、科技、周期、中游制造等大类均有涉及且配置比较均衡,投资注重长期的胜率而不是短期的博弈,积小胜求大胜。

作为一只追求绝对收益的“理财+”产品,嘉实鑫和在实际运作中对风险控制的要求非常高,不仅设置有警示线,同时还通过布局安全型、稳健型的资产来降低组合的波动,避免在市场出现大幅波动风险时组合的大幅回撤。嘉实鑫和还是一只非常注重用户体验的产品:2020年10月23日,成立尚不足一年的嘉实鑫和公告分红,A类、C类份额分红总额合计达9900万元,每100万份A/C类份额可以获得4.3万元/4.0万元的现金分红,以帮助投资者落袋为安。我记得今年上半年的时候因为市场波动比较剧烈,导致一些“固收+”产品也出现了一定的亏损,这在当时被很多人戏称为“固收-”。

对此我认为,不同种类的“固收+”产品其收益风险特征差别还是挺大的,因此在投资“固收+”产品之前我们一定要先明确自己的风险承受能力,以此为出发点去寻找相应的风险收益特征匹配的产品,然后坚持长期投资理念,才能静待到时间玫瑰的绽放。

就好比我今天介绍的嘉实鑫和一年持有,这款定位“理财+”的产品对标的就是传统理财产品的补充或替代,强调的不是收益要有多高,而是获得收益的确定性以及产品波动的可控性,非常适合风险承受能力较弱的普通投资者。特别是在资管新规打破刚兑,传统的银行理财产品净值化转型加速的大背景下,这类以“稳”为主的“理财+”产品可以说是传统银行理财产品的较好替代品。风险提示:基金有风险,投资需谨慎。本账号发布的言论仅代表个人观点,不作为买卖的依据。基金的过往业绩不预示未来表现,基金管理人管理的其他基金业绩并不构成基金业绩表现的保证,投资人应当仔细阅读《基金合同》、《招募说明书》等法律文件以详细了解产品信息和风险揭示申明,基于自身的风险承受能力进行理性投资。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。