盘中飙涨!消费是不是又可以了?

揭开万亿聪明钱神秘面纱!北向资金4大操作手法曝光,明星机构成功率超80%,对市场情绪影响剖析(股民必备)

原标题:盘中飙涨!消费是不是又可以了?来源:华安锐智会

上周五反弹的急先锋是酱油股,三大“爱酱”盘中一度联手涨停。

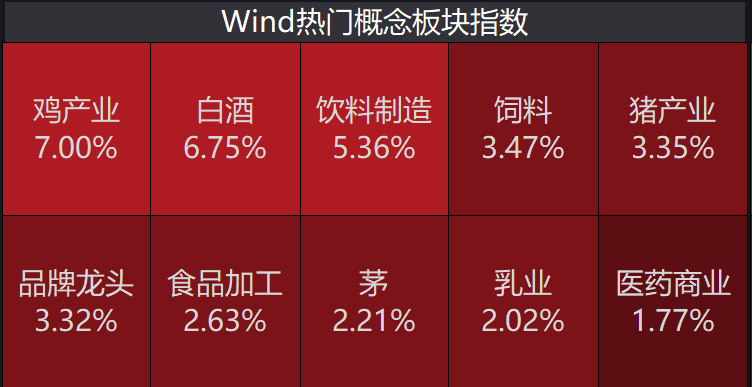

今天大消费继续发挥威力,食品饮料全天涨幅6.55%,农林牧渔涨幅3.5%,消费者服务涨幅为1.47%,领跑全市场,上证指数则下跌0.84%。(资料来源:WIND;行业分类为中信一级行业,截至2021年9月27日)

尤其白酒板块一马当先,掀起久违的涨停潮,相当亮眼。

如此盛况,不禁让人兴奋:消费是不是又可以了?

今天一起唠唠:当下消费板块值得关注的三个硬核理由。

前期超跌,关注大消费板块的估值修复

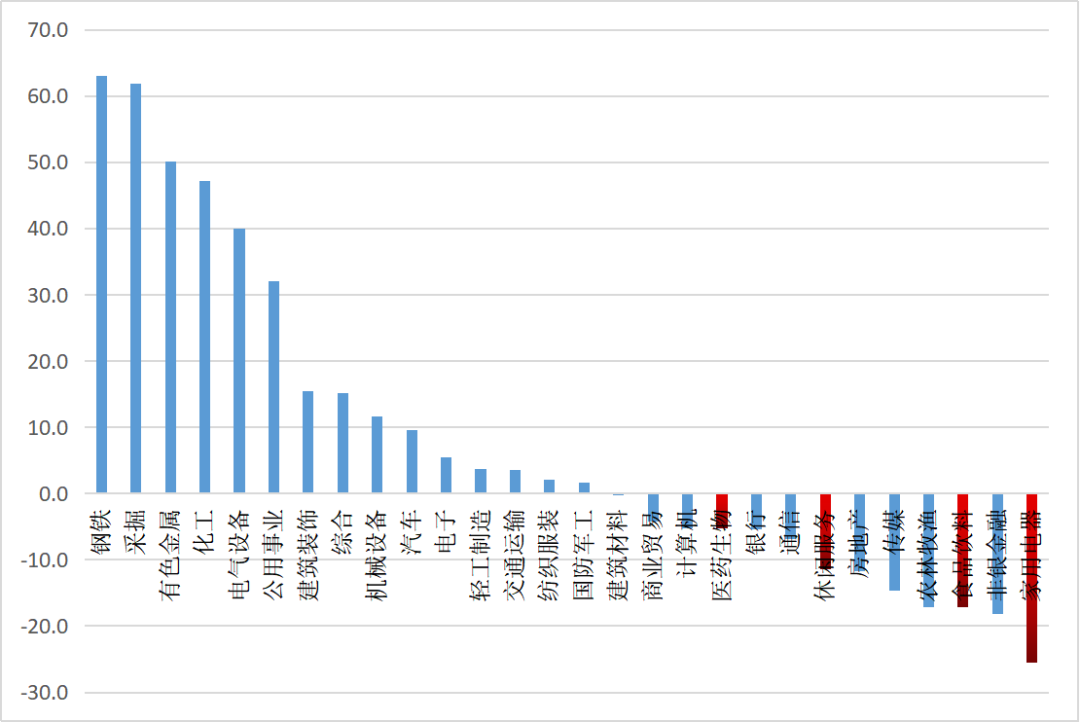

今年以来,结构分化剧烈,钢铁、采掘、有色金属、化工、电气设备等涨价类涨幅居前,而家电、非银、食品饮料则跌幅居前。

消费板块自2月以来持续回调,年内家用电器、食品饮料、休闲服务、医药生物跌幅分别达25.6%、17.1%、11.4%、5.2%。

2021年以来各行业涨幅:

数据来源:Wind,申万一级指数,截至2021.9.24

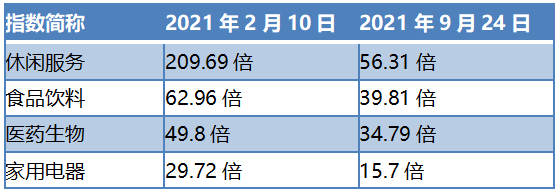

值得关注的是,随着板块下跌,各消费指数的估值也自高位下降至相对合理:

消费类指数的PE估值:

数据来源:Wind,申万一级指数,截至2021.9.24

市场行情有个规律,“风水轮流转”,风险是涨出来的、机会是跌出来的。

随着消费板块的估值日趋合理,机构看好其长期配置价值。浙商证券表示,展望四季度,对消费板块而言,前期超跌叠加估值切换,有望迎来超跌修复行情。

金九银十,

秋季至年末是每年的消费旺季

除了超跌修复的中期逻辑之外,大消费还有明显的季节性规律,很多行业都有“金九银十”的说法。

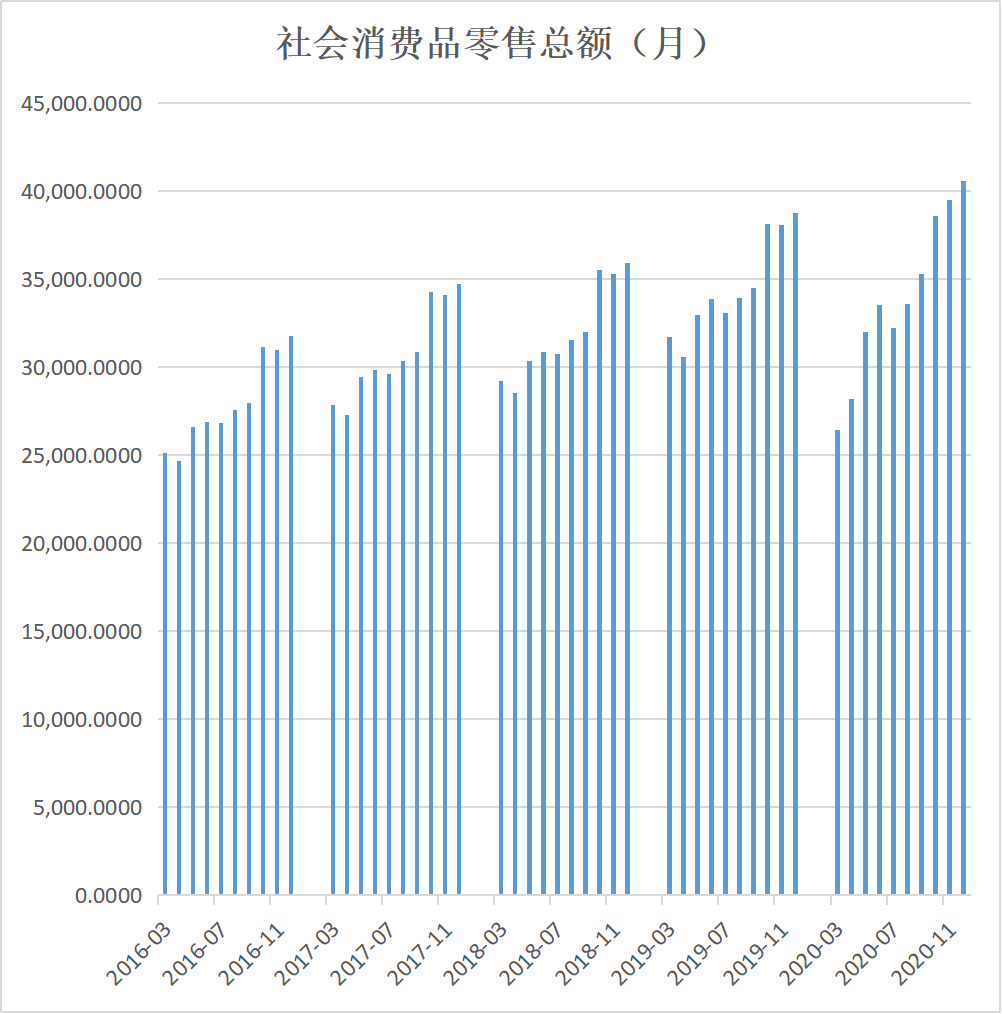

其实不止九、十月份,进入秋季后的整个后半年,都是消费行业的旺季。国家统计局历史数据显示,2016年至2020年,每年的社会消费品零售总额在当年四季度都会有明显的提升。

数据来源:国家统计局,单位:亿元

为什么会如此?不难发现从九月份的中秋节开始,各类节假日、购物促销接踵而至,不断刺激着消费,是形成销售旺季的主要原因之一。

⚫ 9月至10月——传统节假日中秋节、国庆节,商家多采取促销手段刺激消费者购买商品,且节假日民众出游、聚会明显增多,对白酒、餐饮、酒店等行业形成利好。

⚫11月——11月召开的糖酒会,以及“双十一”购物节,对消费行业均产生向好的预期。

⚫ 12月——随着元旦、春节的临近,婚宴、团拜、聚会、送礼的消费需求将更加旺盛。

销售旺季有望提升消费行业的整体经营业绩,这点在A股市场行情上也有突出体现。

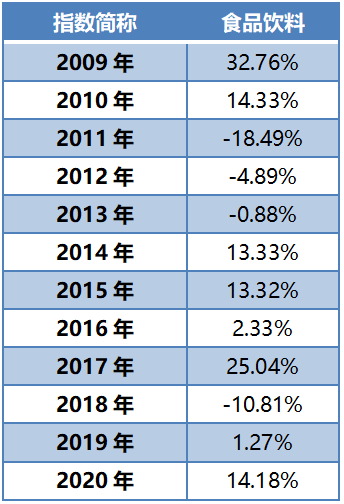

以食品饮料为例:

Wind数据显示,自2009年至2020年的十二年间,据食品饮料(申万)指数每年9月1日至12月31日的阶段回报统计,其中有8年都是正回报。

食品饮料(申万)每年9月至年底阶段回报:

数据来源:Wind,统计区间:每年9月1日至12月31日

虽然近年来疫情对消费各行业产生了不同程度的影响,但专业分析认为,相信随着全国疫情的逐渐可控,前期被抑制的需求有望在今年四季度释放。

以史为鉴,目前是逐步布局大消费的较好时间窗口。

长期理念,

大消费“厚雪长坡”值得长期配置

超跌修复、消费旺季,分别是关注大消费的中期逻辑和短期逻辑。而从长期来看,综合专业机构的分析,大消费始终是值得关注的长期赛道。

消费和医疗是长坡厚雪的赛道,如果我们把时间拉长十年、二十年的维度来看的话,各个国家的情况差不多,都是医药消费这一类的行业比较容易出长线的牛股。

以A股为例,根据Wind数据统计近二十年来涨幅排名靠前的10只股票,其中有6只都是消费股。

全部A股近二十年涨幅TOP10:

数据来源:Wind,统计区间:2001.9.24至2021.9.24

盘点指数长期涨幅,近二十年来涨幅靠前的行业指数TOP5中,大消费行业占据了其中四席。

申万一级行业近二十年涨幅:

数据来源:Wind,统计区间:2001.9.24至2021.9.24

前瞻后市,大消费板块仍然有两大硬核驱力:

一方面,宏观经济要平稳健康可持续发展,要让消费成为拉动经济增长的支撑性力量。在我国,扩大消费仍然是基本的政策方向。

另一方面,如今,直播经济、在线教育、在线医疗、云旅游等新型业态层出不穷,传统线下业态也加速数字化转型,这是我们看得到的消费升级趋势。

综上,在大消费再次爆发前夕,不妨把握季节性窗口,分批布局大消费类主题基金。

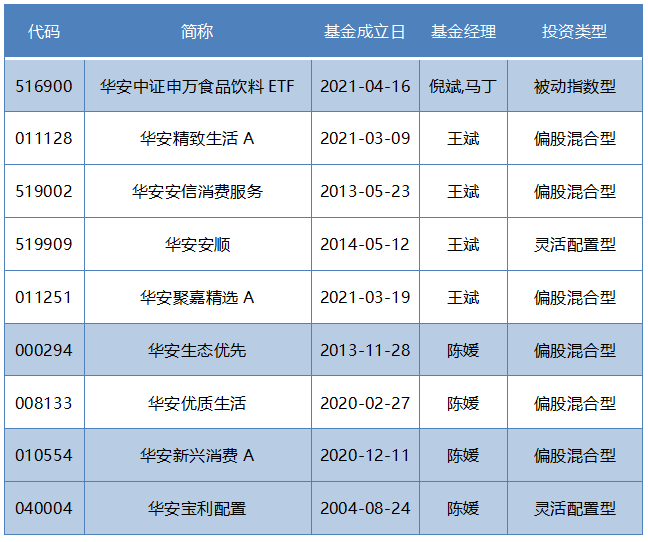

如何布局?华安旗下的消费类基金

选择1:被动型消费类基金

指数化投资可用较小资金获得一个比较分散的投资组合,而且由于是被动投资,运营成本和交易成本较为低廉。

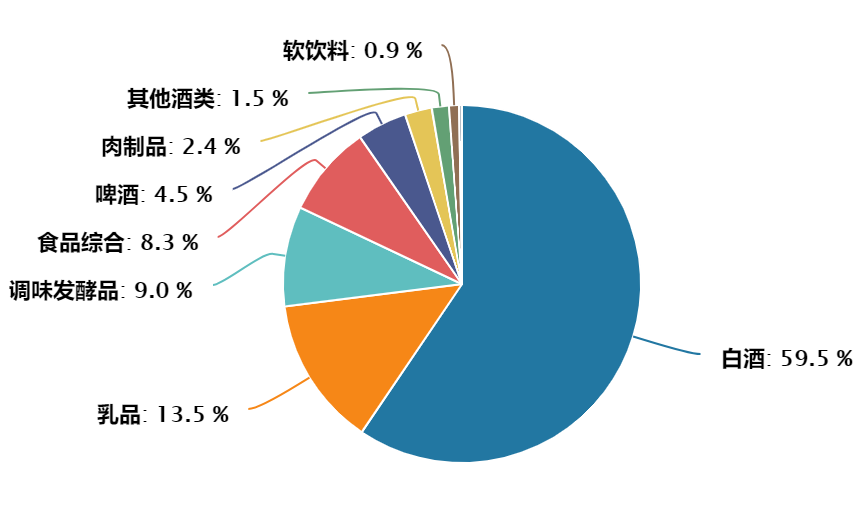

华安中证申万食品饮料ETF(516900),紧密跟踪中证申万食品饮料指数,助力投资者网罗白酒、调味品、乳业等食品饮料板块投资机遇。

中证申万食品饮料指数细分行业分布

数据来源:Wind,截至2021.9.24

食品饮料作为刚需,长期受益于内循环加速和消费升级,增长前景稳健,传统行业龙头股有望强者恒强,新消费品牌有望不断崛起。今年以来,食品饮料板块估值不断下滑,目前估值已经处于历史中低区间,具备中长期投资价值。

该产品的基金经理倪斌,拥有10年证券从业经历,其中,3年投资管理从业经历,目前管理着多只指数基金,涵盖A股、港股、美股、日本、法国、原油等多个市场和资产品类,在指数管理领域积累了丰富的管理经验。

选择2:主动型消费类基金

购物消费方面,曾经女性消费占主导,如今男性也能顶半边天;投资消费领域,小安家也有经验丰富的“消费CP”——基金经理陈媛、基金经理王斌。

他们俩的成长经历颇为相似,均是以应届毕业生的身份进入华安基金,经过公司的自主培养,逐渐成为绩优型基金经理,具有非常丰富的消费领域投资经验。

新兴消费女将陈媛

代表作华安生态优先、华安优质生活

2008年交大毕业后,陈媛就加入华安基金担任研究员,期间积累了丰富的大消费、大金融研究经验,覆盖食品饮料、纺织服装、商贸、社会服务、保险、券商等多个行业。

目前,陈媛拥有13年证券从业经验,管理基金产品经验也超过3年,是市场上的“百亿”主动权益基金经理之一。在消费领域深耕多年的她,目前管理着两只“消费精品基金”。

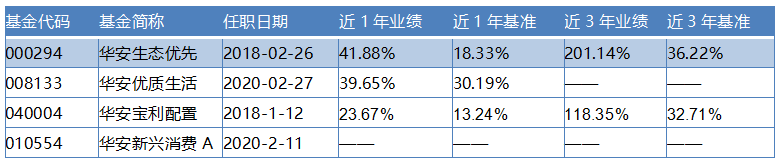

各阶段回报超额收益突出:

数据来源:基金定期报告,截至2021.6.30

陈媛“新兴消费女将”称号名副其实,对于化妆品、免税店、餐饮供应链、物业管理、休闲服务、 电商、直播带货、休闲零食等多种新兴消费均有广泛涉猎。

身为一位爱买买买的女性,她尤其擅长从身边的消费案例中挖掘新的投资机会。

她认识到年轻人花钱的方向越来越散,但消费的边际倾向最高,会提供那种增速最快的东西,比如彩妆就很典型。网红直播开始炒作之前,陈媛就已经在直播间开始买东西,了解到通过这种渠道购物非常便宜且很难买。

选股策略上,陈媛采用自上而下的漏斗模型来筛选优秀个股。她会首先寻找景气度向上的行业,再从中挑选盈利能力优秀、具备成长价值的优质企业。

基金定期报告显示,自陈媛管理以来,华安生态优先的基金规模从2018年底的1.11亿元增长至2021年中的31.74亿元,持有户数由2018年底的6311户攀升至436361户,受到了行业和基民的双重认可。

“全天候均衡型选手“王斌

代表作华安安信消费服务、华安精致生活

王斌于2011年7月加入华安基金担任研究员,9年证券从业、近3年基金管理经验。

从成长路径看,与一般消费基金经理研究食品饮料、家电的起步不同,王斌在研究员期间先后深度跟踪汽车、家电、建筑等行业,并担任过消费组组长,所以他更会用研究制造业的视角来看消费品。

比如,对于大消费的三个环节,不同于一般只关注渠道端和需求端的基金经理,王斌也非常重视生产端。他曾经以养猪业为例:

“过去几年猪周期的核心就是大型工业化养殖企业对于中小型散户的淘汰过程。在这个过程中,大型养猪企业通过优秀的管理、科学化的手段,把养猪的成本拉低很多,从而在猪周期下行的过程中,持续扩张市场份额。”

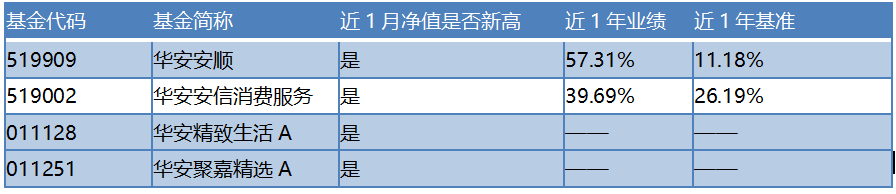

近期,王斌管理的新、老基金,业绩回报成效显著,也创下净值历史新高。

数据来源:净值新高数据来自经托管行复核数据计算,截至2021.9.24;业绩数据来自基金定期报告,截至2021.6.30

值得一提的是,王斌自2018年10月31日开始接管的华安安信消费服务,是其管理时间最长的绩优代表作。基于宽广的消费+制造能力圈、均衡的配置、独特的商业模式选股,即便是在今年来消费赛道进入调整的行情中,华安安信消费服务的基金净值也能不断上扬,因此广受投资者关注,被称为“不一样的消费基金”。

基金二季报显示,截至2021年6月39日,华安安信消费服务的近三年业绩回报为211.92%,同期业绩基准涨幅为69.86%。

王斌常说,选股就是透过“皮相”,看“骨相”,他表示,不只看行业/公司做的是什么,更倾向结合商业模式的底层逻辑,采用自上而下和自下而上相结合的方法,布局效率提升、渗透率提升的优质公司。

总 结

目前大消费的短期、中期、长期介入逻辑都比较清晰,优秀的消费核心资产值得长期关注。

附小安家完整消费类基金名单:

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。