力争年年正收益!不一样的“固收+”产品,心动了吗?

原标题:力争年年正收益!不一样的“固收+”产品,心动了吗?来源:招商基金

近几年来,基金出圈快速吸粉,“炒股不如买基金”正成为大家的共识,但却也陷入了一个尴尬的怪圈,就是基金的高收益并不一定等于基民的实际收益,很多持有过往几年高收益基金的基民可能并没有赚到钱,基金赚钱但基民不赚钱的现象愈发明显。。

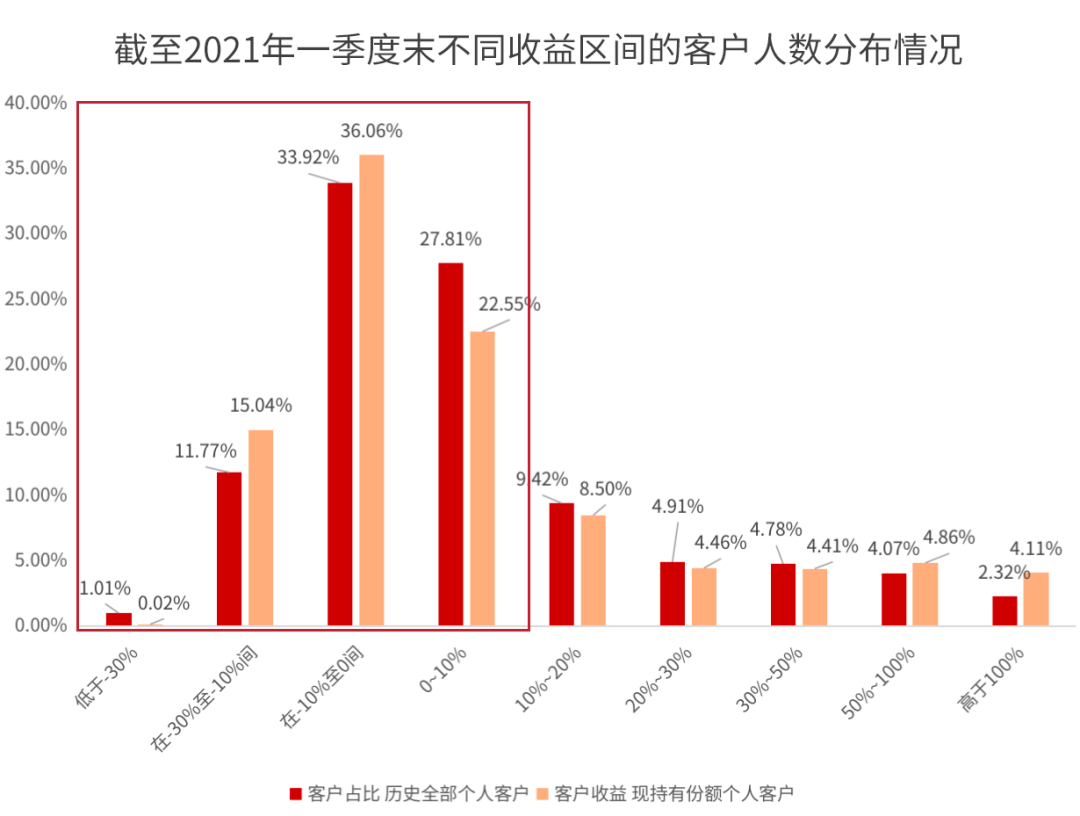

2021年10月20日公布的《公募权益类基金投资者盈利洞察报告》数据显示,截至今年一季度末,过去十五年以来主动股票基金指数的年化收益率为16.67%,然而投资者的平均收益率只有8.85%,投资者的收益不及其购买的基金业绩,且存在较大比例的亏损客户。

数据来源:《公募权益类基金投资者盈利洞察报告》,截至2021.3.31

造成这种现象的本质原因,在于较高的市场波动导致投资者长期持有基金成为一件难事。尤其是今年春节以来的A股,让不少投资者对此有了更深刻的体会,也让越来越多的投资者逐渐意识到收益与风险共生共存。与此同时,偏好较低风险追求长期稳健收益的投资者也随之增加。在此背景下,波动相对较低的“固收+”开始受到投资者的追捧,成为时下市场关注的焦点。

严控下行风险,打造不一样的“固收+”

与其他类型的基金所不同的是,“固收+”是以固定收益类资产打底,来争取获得较为稳定的收益,同时通过配置一些风险和收益均较高的资产,比如股票、打新、可转债等从而增强组合收益弹性的一类投资品种。我们常见的“固收+”基金,有偏债混合基金、混合债券基金、低仓位灵活配置基金等类型。

其实,“固收+”的本质就是分散化的大类资产配置,兼具固定收益类资产的稳健特性,又不失权益类产品的收益弹性。因而,“固收+”不仅适合低风险投资者,也适合作为投资组合的战略底仓,值得大部分投资者关注。

对于“固收+”产品而言,当前市场上存在很多不同的策略。招商基金作为老牌的基金公司,是知名的“固收+”领域的投资管理专家,旗下运作的明星“固收+”品牌——“瑞”系列,有着不一样的风格定位,其以追求绝对收益为投资目标,严控下行风险,力求打造市场上不一样的“固收+”产品。

为了更好的控制波动和回撤,招商基金“瑞”系列构建了体系化的绝对收益管理和考核机制,明确将风险控制和回撤管理作为投资纪律的要求,对不同的产品设置了差异化的回撤控制目标,并且由风控部门对基金表现进行独立监控,力求将组合的风险控制在最大回撤目标之内。

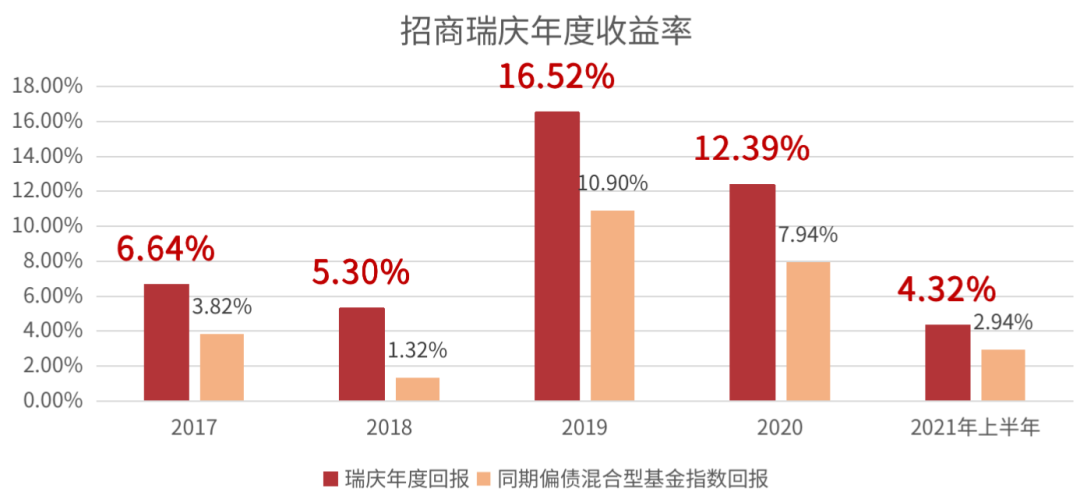

在相对科学合理的机制加持下,“瑞”系列给投资者带来了较好的业绩回报。基金定期报告数据显示,今年上半年招商瑞庆A、招商瑞文A、招商瑞恒A、招商瑞信A、招商瑞阳A的收益率分别为4.32%、4.66%、3.38%、5.43%、7.29%,而同期沪深300指数涨幅0.24%,大幅跑赢同期基准和指数的同时也保持了较低的波动,且整体下行幅度也小的多,给投资者创造了较好的持有体验。

招商瑞庆业绩比较基准:中证全债指数收益率*80%+沪深300指数收益率*20%,基金成立以来每个完整会计年度回报及基准回报分别为:6.64%/3.82%(2017)、5.30%/1.32%(2018)、16.52%/10.90%(2019)、12.39%/7.94%(2020),2021年上半年总回报及基准回报为4.32%/2.06%,历任基金经理:郭锐(2016年8月24日-2018年9月14日),余芽芳(2017年4月13日至今),王垠(2018年9月14日至今)。招商瑞文业绩比较基准:中证全债指数收益率*70%+沪深300指数收益率*30%,基金成立以来每个完整会计年度回报及基准回报分别为:14.45%/10.38%(2020),现任基金经理自成立起即任职。招商瑞恒业绩比较基准:中证全债指数收益率*85%+沪深300指数收益率*10%+恒生指数收益率(经汇率调整后)*5%,现任基金经理自成立起即任职。招商瑞信业绩比较基准:中证全债指数收益率*75%+沪深300指数收益率*20%+恒生指数收益率(使用估值汇率折算)*5%,现任基金经理自成立起即任职。招商瑞安的业绩比较基准:中债综合(全价)指数收益率*75%+沪深300指数收益率*20%+恒生综合指数收益率(经汇率调整后)*5%,现任基金经理自成立起即任职。招商瑞乐的业绩比较基准:中债综合(全价)指数收益率*85%+沪深300指数收益率*10%+恒生综合指数收益率(经汇率调整后)*5%。招商瑞恒、招商瑞信、招商瑞安、招商瑞乐未经历完整会计年度,不展示年度基金份额净值增长率与同期业绩比较基准增长率;截至2021年9月30日,招商瑞安、招商瑞乐成立未满6个月,不展示业绩情况。

积小胜为大胜,震荡市的投资人新选择

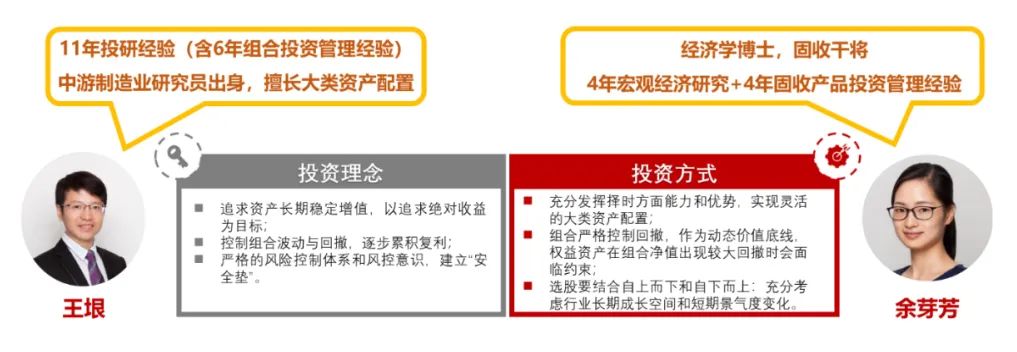

除了“追求绝对收益”、“策略统一”、“严控回撤”等特点外,“瑞”系列产品大部分由股债双基金经理管理,这样能够充分发挥不同基金经理的能力和特长,有利于把握不同大类资产的投资机会。目前“瑞”系列已经有多组基金经理CP,其中王垠和余芽芳作为一对默契搭档尤为引人关注。

王垠和余芽芳创造了优异的长期业绩,以他们管理时间最长的招商瑞庆A为例,基金定期报告数据显示,截至9月30日,招商瑞庆A基金成立以来的累计收益率达57.04%,同期业绩比较基准为27.08%。跑赢同期沪深300指数的表现,展现出了较强的超额收益获取能力。

分年度来看,在过往的每个完整年度内,招商瑞庆A均取得了正收益*。尤为令人注目的是,即使是在2018年的市场跌幅剧烈,招商瑞庆A仍然取得了5.30%的正收益,给投资人创造了较好的持有体验。

数据来源:基金定期报告、wind,数据截至2021.9.30。

*“年年正收益”指基金经理任职以来至2020年12月31日的每个完整会计年度。王垠、余芽芳共同管理的其他“瑞”系列基金组合(招商瑞恒、招商瑞信、招商瑞安、招商瑞乐)未经历完整会计年度。根据基金公告,基金经理余芽芳休产假期间,其与王垠共同管理的招商瑞庆、招商瑞文、招商瑞恒、招商瑞信、招商瑞乐、招商瑞安由同为上述基金的基金经理王垠继续管理,余芽芳拟于2021年12月17日回岗履职。数据来源:基金定期报告,指数数据来源wind,截至2021年9月30日风险提示:基金过往业绩不代表未来表现,产品业绩存在波动风险。 “瑞”系列其他基金的业绩并不构成本基金业绩表现的保证。

风险提示:基金过往业绩不代表未来表现,产品业绩存在波动风险。 “瑞”系列其他基金的业绩并不构成本基金业绩表现的保证。招商瑞庆业绩比较基准:中证全债指数收益率*80%+沪深300指数收益率*20%,基金成立以来每个完整会计年度回报及基准回报分别为:6.64%/3.82%(2017)、5.30%/1.32%(2018)、16.52%/10.90%(2019)、12.39%/7.94%(2020),2021年上半年总回报及基准回报为4.32%/2.06%,历任基金经理:郭锐(2016年8月24日-2018年9月14日),余芽芳(2017年4月13日至今),王垠(2018年9月14日至今)。招商瑞文业绩比较基准:中证全债指数收益率*70%+沪深300指数收益率*30%,基金成立以来每个完整会计年度回报及基准回报分别为:14.45%/10.38%(2020),现任基金经理自成立起即任职。招商瑞恒业绩比较基准:中证全债指数收益率*85%+沪深300指数收益率*10%+恒生指数收益率(经汇率调整后)*5%,现任基金经理自成立起即任职。招商瑞信业绩比较基准:中证全债指数收益率*75%+沪深300指数收益率*20%+恒生指数收益率(使用估值汇率折算)*5%,现任基金经理自成立起即任职。招商瑞安的业绩比较基准:中债综合(全价)指数收益率*75%+沪深300指数收益率*20%+恒生综合指数收益率(经汇率调整后)*5%,现任基金经理自成立起即任职。招商瑞乐的业绩比较基准:中债综合(全价)指数收益率*85%+沪深300指数收益率*10%+恒生综合指数收益率(经汇率调整后)*5%。招商瑞恒、招商瑞信、招商瑞安、招商瑞乐未经历完整会计年度,不展示年度基金份额净值增长率与同期业绩比较基准增长率;截至2021年9月30日,招商瑞安、招商瑞乐成立未满6个月,不展示业绩情况。

王垠拥有11年的投研经验,其中6年产品投资管理经验,先后担任过周期研究员、投资经理,擅长从宏观视角出发做大类资产配置,而且管理年金,这段经历也让其建立起了绝对收益投资的理念。余芽芳是经济学博士,具有8年证券从业经验,其中4年宏观经济研究和4年固收产品投资管理经验,2016年加入招商基金,对国内宏观经济以及债券有较全面的研究经验。

投资中,王垠和余芽芳既配合默契,又分工明确。其中,王垠负责股票部分的投资,余芽芳管理债券投资。虽分工不同,但“力争实现正收益的同时,严控波动和回撤”是他们共同的投资目标,他们希望能让整个收益曲线尽量平稳,给持有人一个不错的投资体验,帮助投资者真正做到长期持有,将基金业绩转化为持有人的实际收益。

为了实现这个目标,在股票资产投资时,王垠并不会一味的去博取高收益,而是在控制好波动和回撤的前提下,再去考虑收益。也就是“固收+”的这个“+”部分,不是没有底线地先想着去怎么“+”收益,而是要先控制住组合的风险。我们都知道,择时、行业选择、个股选择是收益的三大来源。周期研究员出身的王垠,在自上而下的宏观研究上有着丰富的积累,择时是他比较重要的能力,也是实现产品管理目标的关键环节。但是在做择时,他并不会频繁的加减仓,而是采取偏审慎的择时策略,在高胜率基础下进行加仓。虽然这样或许会错过一些机会,但能换来对组合下行风险的保护。此外,在个股的选择上,王垠会优选下跌空间不大、安全边际较高的个股,给实现“绝对收益”创造条件。

余芽芳管理的债券部分同样将风险放在首位,她不会做激进的信用下沉,根据基金定期报告,其管理的组合过往主要以中高等级信用债为主,组合中利率债和转债的持仓也都很少。余芽芳对债券组合的定位,是给组合提供创造收益的安全垫和流动性,以便提供权益资产的更多的可操作空间。实际的投资过程中,当判断机会来临时,余芽芳会积极做一些波段操作,或者灵活调整组合的久期和杠杆,通过积小胜为大胜的方式,来提高组合的收益,同时通过综合考虑宏观经济、流动性、债券收益率等因素,来尽可能提高操作的胜率。

在市场持续波动的背景下,王垠、余芽芳这对“股债CP组合”将再度出发,由他们管理的招商瑞鸿6个月持有期混合(基金代码:A类012443 C类012444)于2021年12月1日起火热发售,这只基金将延续“瑞”系列“追求绝对收益”的理念,以帮助投资者更好的应对市场的挑战。

此外,在产品的运作机制上,招商瑞鸿还设计了6个月的持有期,希望通过机制的设置来降低持有人追涨杀跌的概率,同时减轻组合流动性管理的压力,便于基金经理以中长期投资的视角进行大类资产配置。

在当前市场波动较大的情况下,“固收+”虽然爆发力没那么强,但其以追求相对较低的波动的特质,争取让普通投资者拿得住,而由优秀基金经理管理的“固收+”,在专业的资产配置和投资框架支持下,或许在控制波动的同时能创造更有优势的收益,让投资者在震荡市中更坦然、更从容。

本基金设置锁定持有期,每份基金份额的锁定持有期为6个月,相应基金份额在锁定持有期内不可办理赎回及转换转出业务。因此基金份额持有人面临在锁定持有期内不能赎回基金份额的风险。

风险提示:基金有风险,投资须谨慎。本资料仅作为宣传用品,不作为任何法律文件。本基金不保证本金安全,基金业绩具有波动的风险,过往业绩并不预示其未来表现,亦不构成投资收益的保证或投资建议。基金管理人管理的其他基金的业绩并不构成新基金业绩表现的保证。请在投资前认真阅读《基金合同》和《招募说明书》等基金法律文件,全面认识基金产品的风险收益特征,在了解产品情况及听取销售机构适当性意见的基础上,根据自身的风险承受能力、投资期限和投资目标,对基金投资作出独立决策,选择合适的基金产品。产品由招商基金管理有限公司发行,代销机构不承担产品的投资、兑付和风险管理责任。本页面内容仅供参考,不构成广告、销售邀约或交易证券、基金或投资产品的建议。金融消费者不得利用金融产品和服务从事违法活动。请投资者在投资前仔细阅读产品合同、风险揭示等文件,未经许可,本内容禁止任何形式的转载。本产品的特定风险详见公司官网http://www.cmfchina.com公告栏基金《招募说明书》风险揭示部分。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。