年终奖如何理财?虎年选择优质固收+

又到领年终奖的季节了。对于工薪族来说,辛辛苦苦地赚钱,手里的钱如何更好保值增值是件心头事。

年终奖理财一是得求稳、二是得求回报、三是得求省心,力争稳中有进的固收+策略或更匹配这一需求。固收+基金主要投资债券等波动相对较小的固收资产,力争获取基础收益;少量配置股票等弹性较高的权益资产,争取收益增强。换句话说,固收+希望在降低波动的基础上力争提升收益。

不过,目前市场上固收+数量较多,该选谁好?招商基金背靠招商银行注1,固收投资上具有天然优势,旗下瑞系列致力于打造不一样的固收+,过往成绩亮眼,屡获权威奖项,或是年终奖投资的优选标的。

新基推荐

招商瑞系列将推出固收+新品——招商瑞享1年持有期混合型基金(基金代码:A类012594;C类012595),将于2022年1月10日重磅发售。

年终奖理财好去处

固收+配置正当时

和其它类型基金相比,固收+基金展现了较好的性价比。以代表指数“偏债混合基金指数”近6年的表现为例,其年化波动仅3.52%,而同期股票基金指数却高达18.78%;年化收益率5.73%,而同期纯债基金指数仅有3.55%。

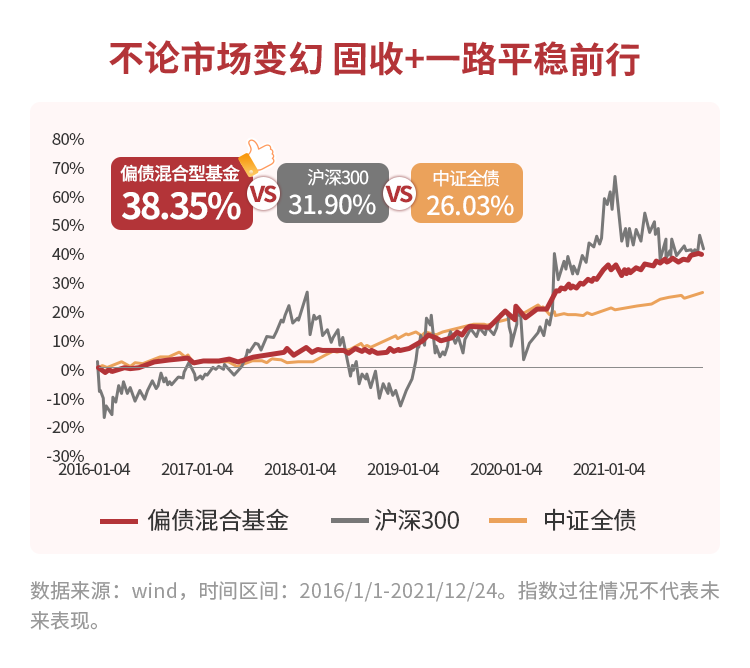

年终奖投资如果选择股票型基金,更有机会博取更高收益,但可能会面临较大的波动。纯债基金波动虽低,不过回报也略低。对于期望手里的奖金能够长期稳定增值的投资者来说,长期持有波动较低、收益较稳健的固收+可能更适合:偏债混合型基金指数近6年最大回撤仅3.71%,累计收益率却达到了38.36%,年化收益率5.73%,投资体验良好。(数据来源:wind,时间区间:2016/1/4-2021/12/25。偏债混合型基金代码:885003.WI,指数过往情况不代表未来表现。)

固收+策略虽好,不过近期股市震荡反复,一些投资者可能会比较关心“现在是否适合买?”从近6年的走势看,过往不论市场如何变幻,偏债混合基金指数一路向上,较少受到股指影响。

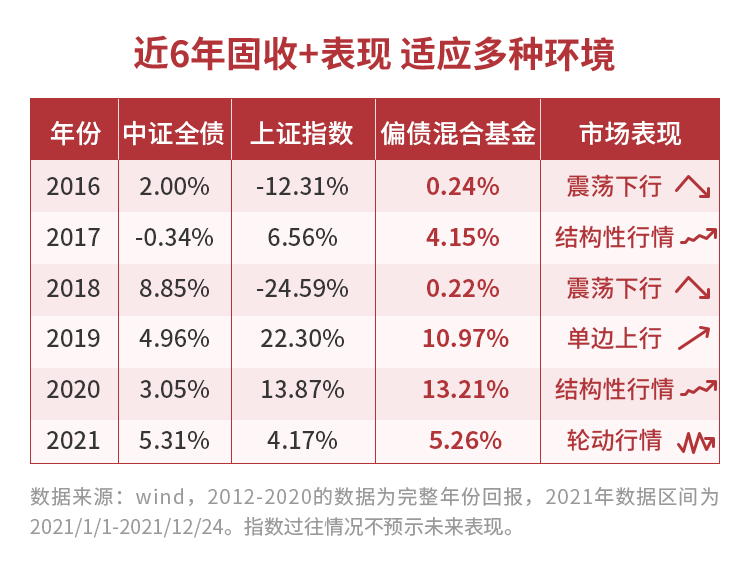

分年度看,近6年固收+代表指数“偏债混合基金指数”年年获得正收益,在多变的环境下,表现出较好的适应性。比如在2016年和2018年在股市震荡下跌的年份,偏债混合基金指数很好起到财富避风港的作用;在2017、2020年等结构性行情中,偏债混合基金指数涨幅也能跟得上;在2021年的轮动行情下,固收+涨幅甚至还超过了沪深300和上证指数。

这背后也是固收+独特的优势所在:同时可投股债,而股债两类资产走势相关性弱,使得固收+攻守兼备。从当前看,后市或面临较大不确定性,市场依然以震荡偏结构性的机会为主,“进可攻退可守”的固收+更适合稳健资金配置需求。

展望后市,固收+配置正当时

•一方面,经济存在下行压力,企业盈利增速面临回落压力,股市更多是结构性机会;

• 一方面,“稳中求进”的政策基调下,信用宽松力度或有限,债市整体没有较大回调风险,但利率下行空间不大。整体上,股债难言牛熊趋势性机会。

注:上述观点、看法根据当前市场情况判断做出,今后可能发生改变。基金有风险,投资须谨慎。

总的来说,年终奖理财此时考虑选择固收+也是相对较好时机。

不一样的固收+

优选招商瑞享

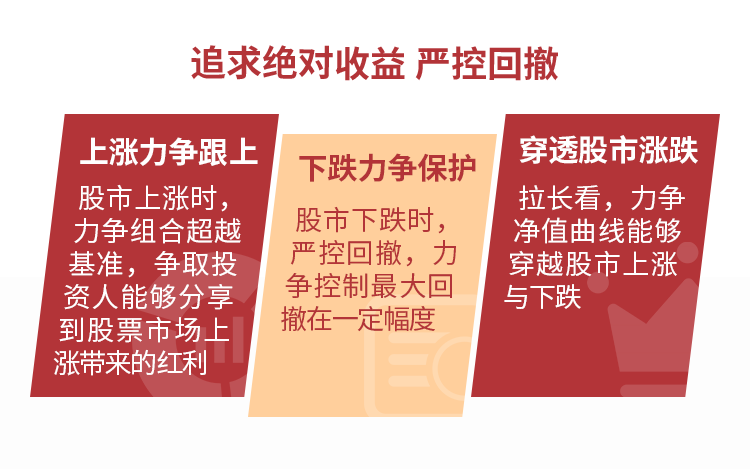

市场上固收+众多,招商瑞系列有点不一样:以绝对收益为目标,严控回撤。作为瑞系列新成员,“招商瑞享1年持有”将延续瑞系列绝对收益理念:力争上涨跟得上、下跌力争控回撤,长期看力求穿越市场涨跌。

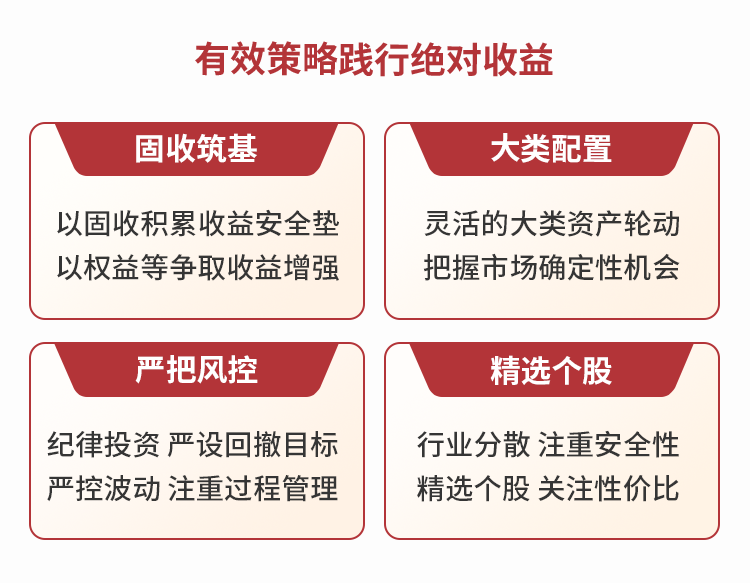

在践行绝对收益上,招商瑞系列制定了统一策略,主要有以下4大方式。

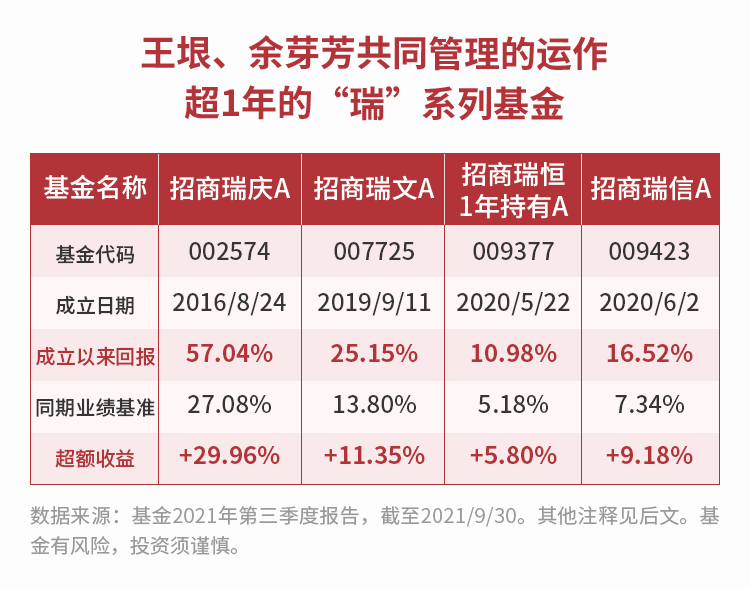

独特的投资理念加上有效的策略,给招商瑞系列铸就了持续亮眼的历史投资成绩。以新基“招商瑞享1年持有期”的拟任基金经理王垠与余芽芳过往合作管理的瑞系列产品为例,成立以来收益均显著超出同期基准。

业绩是最好的名片,瑞系列突出的表现也让招商基金固收+在市场上备受认可。公司固收管理规模超4000亿元,共揽获14座金牛奖杯,其中2019年、2020年连续荣获“固收金牛基金管理公司”,其债券投资能力获得海通证券五年期、十年期★★★★★评级,另外股票投资能力也获得海通证券三年期★★★★★评级注2。

投资小贴士

对于偏好稳健投资的群体来说,年终奖投资选择招商瑞享这只固收+,或是兼顾追求收益与投资体验的不错选择。对于风险偏好较高的投资者来说,配置一定比例的固收+,也有利于打造相对更稳固的底仓。

注1:招商基金股东包括招商银行(占55%)、招商证券(占45%),基金公司与股东有业务隔离制度,股东并不直接参与基金财产的投资运作。

注2:固收规模数据来源招商基金,金牛奖评奖机构为《中国证券报》,股票投资能力评级来源海通证券,数据截至2021年6月30日;债券投资能力评级来源海通证券,数据截止2021年9月30日。基金评价机构的评价结果不是对未来表现的预测,也不应视作投资基金的建议。

本基金份额设置锁定持有期为1年,期间不可办理赎回及转换转出业务。

数据来源:基金定期报告,数据截至2021年9月30日。

基金过往业绩不代表未来表现,产品业绩存在波动风险。“瑞”系列其他基金的业绩并不构成本基金业绩表现的保证。

招商瑞庆业绩比较基准:中证全债指数收益率*80%+沪深300指数收益率*20%,基金成立以来每个完整会计年度回报及基准回报分别为:6.64%/3.82%(2017)、5.30%/1.32%(2018)、16.52%/10.90%(2019)、12.39%/7.94%(2020),2021年上半年总回报及基准回报为4.32%/2.06%,成立以来总回报及基准回报为57.04%/27.08%,历任基金经理:郭锐(2016年8月24日-2018年9月14日),余芽芳(2017年4月13日至今),王垠(2018年9月14日至今)。招商瑞文业绩比较基准:中证全债指数收益率*70%+沪深300指数收益率*30%,基金成立以来每个完整会计年度回报及基准回报分别为:14.45%/10.38%(2020),成立以来总回报及基准回报为25.15%/13.80%,现任基金经理自成立起即任职。

招商瑞恒业绩比较基准:中证全债指数收益率*85%+沪深300指数收益率*10%+恒生指数收益率(经汇率调整后)*5%,成立以来总回报及基准回报为10.98%/5.18%,现任基金经理自成立起即任职。招商瑞信业绩比较基准:中证全债指数收益率*75%+沪深300指数收益率*20%+恒生指数收益率(使用估值汇率折算)*5%,成立以来总回报及基准回报为16.52%/7.34%,现任基金经理自成立起即任职。招商瑞安的业绩比较基准:中债综合(全价)指数收益率*75%+沪深300指数收益率*20%+恒生综合指数收益率(经汇率调整后)*5%,现任基金经理自成立起即任职。招商瑞乐的业绩比较基准:中债综合(全价)指数收益率*85%+沪深300指数收益率*10%+恒生综合指数收益率(经汇率调整后)*5%。招商瑞恒、招商瑞信、招商瑞安、招商瑞乐、招商瑞泰、招商瑞鸿未经历完整会计年度,不展示年度基金份额净值增长率与同期业绩比较基准增长率;截至2021年9月30日,招商瑞安、招商瑞乐成立未满6个月,不展示业绩情况。招商瑞泰于2021年12月7日成立,业绩比较基准:中债综合(全价)指数收益率*85%+沪深300指数收益率*10%+恒生综合指数收益率(经汇率调整后)*5%;招商瑞鸿于2021年12月21日成立,业绩比较基准:中债综合(全价)指数收益率*85%+沪深300指数收益率*10%+恒生综合指数收益率(经汇率调整后)*5%,拟由基金经理王垠、余芽芳共同管理。

风险提示:基金有风险,投资须谨慎。本资料仅作为宣传用品,不作为任何法律文件。基金业绩具有波动的风险,过往业绩并不预示其未来表现,亦不构成投资收益的保证或投资建议。基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。请在投资前认真阅读《基金合同》和《招募说明书》等基金法律文件,全面认识基金产品的风险收益特征,在了解产品情况及听取销售机构适当性意见的基础上,根据自身的风险承受能力、投资期限和投资目标,对基金投资作出独立决策,选择合适的基金产品。基金产品由招商基金发行与管理,代销机构不承担产品投资、兑付和风险管理责任。本产品的特定风险详见公司官网http://www.cmfchina.com公告栏基金《招募说明书》风险揭示部分。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。