标普500指数上周下跌0.30% 短期美联储加息与缩表预期影响利率和美股走势

一、美国宏观经济数据

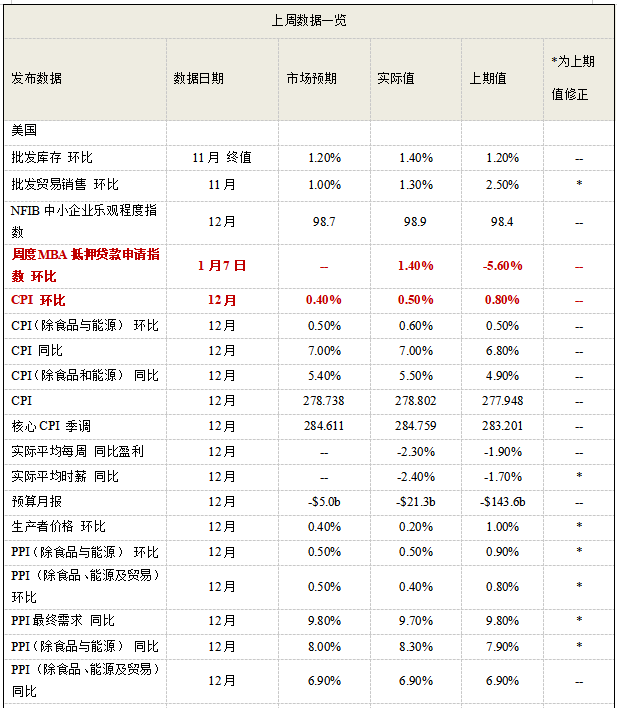

美国12月通胀水平如预期再次突破并创近期历史高位。12月美国CPI同比增长7%,前值为6.8%,通胀水平创1982年6月以来最高值,美国12月CPI数凸显美国通货膨胀压力持续攀升。美国CPI环比增幅为0.3%,前值为0.5%,环比增幅维持连续两个月下滑。美国核心CPI当月同比增幅飙涨至达到了5.5%的高位,创31年来新高。美国核心CPI环比增长为0.6%,前值为0.5%,较上月小幅回升。

美国 PPI 同比小幅回落。2021年12月美国PPI同比小幅回落0.1%至9.8%,环比增长 0.2%,环比增速降至2020年12月以来最低点,核心PPI同比持平于9.4%。分项来看,能源价格环比的大幅下降对美国PPI的影响较大,食品价格也有所回落,但运输仓储、贸易等相关服务价格继续上涨,说明美国供应链紧缺的问题仍在演绎。

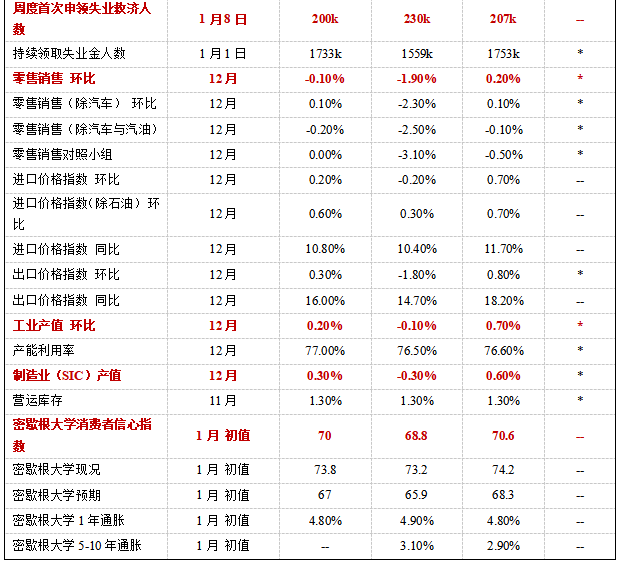

美国周度首次申领失业救济人数持续上升,达两个月以来最高水平。美国劳工部数据显示,截至1月8日,周度首次申领失业救济人数连续两周持续上升,实际值达到23万人,超越预测值为两个月以来最高水平。近期受Omicron毒株的影响,新增感染人数持续增加,但随着疫苗接种比例提高,疫情有望得到进一步控制,劳动力市场或将持续恢复。

美国零售销售额环比下降明显,消费者信心不足。美国12月零售销售额环比下降1.9%,远低于预期值-0.1%和修正后的上期值0.2%,创10个月来最大降幅,12月份不包括汽车的零售销售额环比下降2.3%,12月份不包括汽油和汽车的零售销售额环比下降2.5%。同时,美国1月初消费者信心指数为68.8,低于预期值70和上期值70.6,受物价持续上涨以及疫情的影响,美国消费者对经济前景信心不足,居民消费支出增长恢复缓慢。

美国工业产值有所下滑,制造业生产环比下降明显。美国12月工业产值环比下降0.1%,略低于预期值0.2%,远低于上期值0.7%,其中12月制造业产值下降0.3%,低于预期值0.3%和上期值0.6%,近期供应链紧缩问题逐步缓解但影响仍在,劳动力和原材料短缺等问题持续影响工业生产的恢复。

数据来源:Bloomberg,CEIC,兴业证券经济与金融研究院整理

海外经济情况

欧元区投资者信心好转,失业率有所回落。欧元区2022年1月投资者信心指数达到14.9,高于预期值13和前值13.5,投资者对欧元区经济信心有所改善。欧元区2021年11月失业率为7.2%,较上期值有所下滑,劳动力市场缓慢恢复。供应链紧缩、通胀高企等问题持续阻碍欧元区经济发展,但总体上投资者对未来欧元区经济状况持乐观态度。

海外央行动态

美联储新任副主席布雷纳德一改之前鸽派作风,对于货币政策的表态明显偏鹰。副主席表示联储在Taper结束就可以开始加息,并在一段时间后开始缩表,美联储将用一套有效的货币政策手段压低通胀,利率是应付通胀的重要手段。布雷纳德暗示美联储将于3月开始加息。芝加哥联储主席Evans和费城联储主席Harker均表示,预计美联储2022年加息3次,若美国通胀指标没有明显改善则将会有第四次加息。

美联储公布经济景气报告褐皮书

美联储在1月12日发布经济褐皮书。经济褐皮书表示,美国各地的经济活动在2021 年末期至今以温和的速度扩张。经济增长预期有所放缓,主要是受到新冠疫情在Omicron 的促进之下快速蔓延。褐皮书报告显示部分地区通胀水平已出现缓解,美国通胀或即将见顶。

疫情新况

Omicron已经成为欧美主要经济体的主要感染病毒。根据GISAID的数据,截至1月10 日,除德国外,Omicron在欧美主要经济体中的感染占比均已超过5成,尤其是意大利从上一周的20.6%升至69.7%。

美国医疗负担持续加重。截至1月15日,美国日均新增病例上升为76.0万例,较上一周增加了9.8%,主要与奥密克戎变异毒株成为主流感染病毒有关,增幅已经有所放缓。尽管美国重症率和死亡率仍维持在相对低位,但激增的新增病例仍给医疗资源带来持续的压力。

欧洲疫情仍在改善。截至1月15日,欧洲日均新增病例上升为81.2万例,较上一周增加了10.0%,仍是受奥密克戎变异毒株扩散影响,不过增幅在持续放缓。

东南亚疫情走势分化。

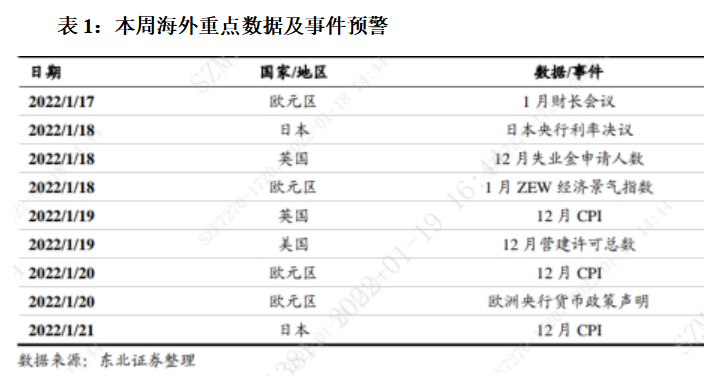

本周关注要点

二、标普500指数情况

1、 一周指数表现

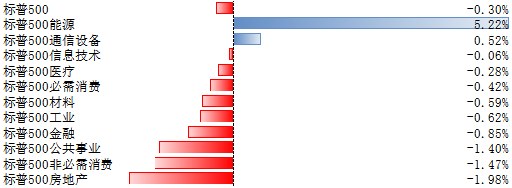

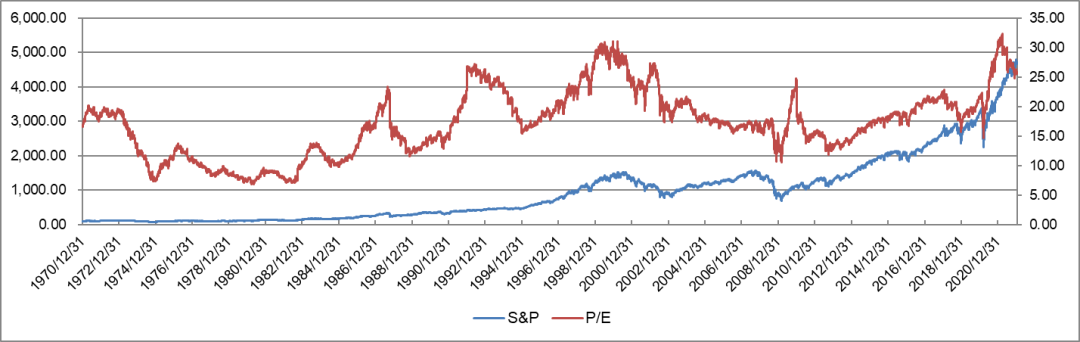

上周,标普500指数整周下跌0.30%,其覆盖的11个行业板块中,有2个板块上涨,9个板块下跌。其中,能源、通信设备等板块涨幅居前,房地产、非必须消费、公共事业等板块下跌。

数据来源:Bloomberg

2、 配置建议

近一周(截至1月14日)全球股市表现分化,新兴市场回暖,恒生指数继续反弹。往后看,在美联储等发达经济体央行政策正常化进程中,新兴市场将面临资本外流压力。

在美联储加息与缩表的过程中,基本面依然扮演了重要角色。货币政策固然有影响,如抬升融资成本或者造成流动性拐点出现,但都并非绝对主导。以美元为例,美联储加息和缩表阶段美元照样可以走弱(2017年);美联储降息阶段,美元照样可以走强(2019年),美债和美股也是类似。

向前看,短期的预期变化对于利率和美股的走势依然尤为关键,我们建议密切关注即将举行的1月FOMC会议,如若3月果真如市场预期的将会首次加息的话,那么1月会议将是最后一个正式信号的窗口。

数据来源:Bloomberg

博时标普500ETF(513500)是国内跟踪美国标普500指数的ETF产品,追求跟踪偏离度和跟踪误差的最小化。通过ETF这一具有低廉管理成本、高效申赎交易模式的投资工具,帮助国内投资人捕捉美股上涨收益。也可以选择博时标普500ETF联接基金(A 050025 ,C 006075)。

美国标普500指数是国际市场公认的美股风向标,覆盖美国 11 个行业 500 多家代表性上市公司,集中在市场的大盘股,约占美国股票市场总市值的 80%。博时标普500ETF可以作为良好的全球大类资产配置工具,标普500ETF和其他国内权益资产及黄金等资产相关性相对较低,均衡配置各类资产可以可有效减少单一市场的依赖及风险。

声明:

本报告中的信息均来源于公开资料,我公司对该等信息的准确性及完整性不作任何保证。在任何情况下本报告中的信息或所表达的意见不构成我公司实际的投资结果,也不构成任何对投资人的投资建议。

本报告中的数据出处若未加特别说明,均来自Wind,日期截至2022年1月14日。

本报告版权归博时基金管理有限公司所有。

投资有风险,请谨慎选择。

风险提示:

基金不同于银行储蓄和债券等固定收益预期的金融工具,不同类型的基金风险收益情况不同,投资人既可能分享基金投资所产生的收益,也可能承担基金投资所带来的损失。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证收益,基金净值存在波动风险,基金管理人管理的其他基金业绩不构成对本基金业绩表现的保证,基金的过往业绩并不预示其未来表现。投资者应认真阅读《基金合同》、《招募说明书》及《产品概要》等法律文件,及时关注本公司出具的适当性意见,各销售机构关于适当性的意见不必然一致,本公司的适当性匹配意见并不表明对基金的风险和收益做出实质性判断或者保证。基金合同中关于基金风险收益特征与基金风险等级因考虑因素不同而存在差异。投资者应了解基金的风险收益情况,结合自身投资目的、期限、投资经验及风险承受能力谨慎决策并自行承担风险,不应采信不符合法律法规要求的销售行为及违规宣传推介材料。本材料中所提及的基金详情及购买渠道可在管理人官方网站查询-博时基金-基金产品,博时基金相关业务资质介绍网址为:http://www.bosera.com/column/index.do?classid=00020002000200010007。特有风险提示:本产品投资于境外证券,除了需要承担与境内证券投资基金类似的市场波动风险等一般投资风险之外,本基金还面临汇率风险等境外证券市场投资所面临的特别投资风险。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。