南华可转债周报丨节前交易冷清,转股溢价率再度拉升

一、市场情况

1. 交投行情

节前转债市场收跌,表现弱于中证全指、强于上证指数。中证转债指数下跌-1.57%,涨幅弱于中证全指(-0.89%),强于上证指数(-4.57%)。

●分类别来看,超高平价券涨幅均值为-2.18%,表现强于高平价券(-2.94%)、中平价券(-3.51%),弱于低平价券(-1.73%)。

● 从转债规模看,节前大规模转债的涨幅均值为-1.20%,表现强于中规模券(-2.63%)、小规模券(-2.42%)。

● 从行业来看,节前消费、航空运输版块表现相对较好,传媒、医药、计算机版块表现较差。

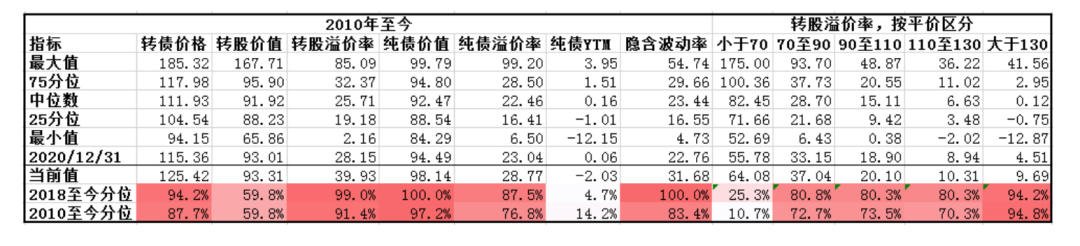

节前成交量再次缩减;转股溢价率位于历史较高水平,节前估值再度明显拉升。

2. 行业走势

钢铁:高炉开工率下行,库存维持低位,节前铁矿石价格大幅上行,成本端给予钢价支撑。

煤炭:冬奥会限产政策不断出台,但同时节前需求放缓,呈现供需双弱,焦煤焦炭价格上行,动力煤回落。

水泥:基建发力将提振水泥需求,但受冬季开工较少的影响,节前水泥表现仍然偏弱。

有色:海外货币政策恢复正常化,铜价运行偏弱,前期有明显涨幅的镍不锈钢价格开始回调盘整。

化工:节前原油价格回落,但春节期间原油反弹,预计节后原油及化工品价格将会出现反弹。

猪肉:节前猪价再次回落,前期的快速上涨造成市场阶段性下跌调整,目前全国猪肉价格平均13.70元/kg。

二、机构观点

(一)兴业证券

1、2月有望开启反弹窗口,中期矛盾仍看宽信用

2022年上半年托底经济压力较大,地产、基建、消费等刺激政策均有可能落地,导致经济预期抬升。需求端刺激回升下,PPI向CPI的传导可能再现,但输入通胀预期可能抬升为“灰天鹅” 。

春节后,短期束缚市场方向将迎来缓解,市场也有望获得全面反弹空间。中期,一些主线性机会可能出现,股市配置价值提升。

2、关注成长反弹,重视宽信用主线

短期反弹偏全面,新能源、科技、消费、低估值、主题方向均有机会,且前期调整更大的成长方向具备更大的空间。中期矛盾依然在于“稳经济”落地,建筑、银行、农牧、信创、汽车智能化等方向有较大的机会。

3、供需矛盾继续拔高转债估值

年初以来转债相对股票的强势,主要来自需求强劲,资金宽松、赚钱效应、季节性等因素放大了供需矛盾;

公募基金是转债的主要参与方,固收+的发展确实带动了转债的需求,但转债的主要持有产品是二级债基,即固收+的发展并不依赖转债;

2021Q4持仓显示,各类基金虽然均有整体规模层面的增持现象,但仓位上呈下降模式,指向机构对转债整体性价比降低的判断。

(二)华泰证券

节后股市环境可能偏有利,预计指数会更有韧性,但空间仍不宜高估。投资者需要关注两会等政策预期、基金申赎情况等信号,耐心等待股市蓄力上攻。对转债,我们认为:1、股市、估值、赎回压力等各方面配合度仍一般,系统性机会不大;2、股市是决定性因素,股市如果有所好转,有助于避免“防赎、防贵、防股”三重压力叠加,可以转为保持持仓并关注个券机会;3、赔率的重要性优于胜率。正股继续寻找主流赛道错杀和低估值修复品种,转债则兼顾个券性价比。最后,投资者仍要重视集中赎回问题、多关注供给高峰下的优质新券。

(三)海通证券

1月转债市场调整但幅度明显小于权益,除指数本身权重银行等转债相对较好更抗跌之外,“代价”就是溢价率,目前正股偏弱而估值非常高,同时新增资金不及预期,赚钱效应有所降低。从基金季报来看,二级债基、偏债混合以及可转债基金整体四季度转债仓位下降、股票仓位抬升,可选择的基金类型更倾向于配置性价比更高的权益。此外,从股票全部已披露的2021年度业绩快报或预告来看,TMT、能源材料和制造板块业绩依然高增。策略上我们建议结合基本面,关注转债交易机会(高价需要关注赎回进度)以及双低高性价比稳健品种对抗波动,行业关注稳增长及低估+调整至合适位置的赛道类,以及热点板块。个券关注闻泰、天合、世运、甬金、特纸,杭银、苏银、温氏等。

三、未来观点

节前受海外流动性收紧,英国央行加息以及持币过节等因素影响,A股明显承压。相比而言,转债市场虽然也全线下跌,但依旧表现出一定韧性,跌幅小于股市,因此转股溢价率也再度拉升。当前中美政策周期继续错位,在外围市场收紧的情况下,国内政策导向仍然积极,在“稳增长”的大方针下,宽货币配合宽信用政策将最终落于实体,关注1月信贷数据。

行业上来看,节前传媒(元宇宙)、医药以及计算机行业跌幅更大,其中元宇宙题材热度降温,资金持续流出,前期转债与正股的背离无法持续,转债也开始大幅回落。医药版块则是再度受到集采消息影响,跌幅较大。而计算机以及新能源等行业转债由于价格较高,股性较强,节前也出现明显回调。相比而言,绝对价格较低的版块如消费、金融等具备较好的抗跌性,春节假期来临之际,食品饮料以及航空运输等版块也受到一定关注。

节前部分转债大跌还受到大量转债密集公告赎回的影响,达到条件的个券是否强赎取决于每家公司的决策,无法一概而论。因此对于达到赎回条件的个券可关注大股东减持情况,若大股东短期内大幅减持或基本没有持仓或将面临一定强赎风险。

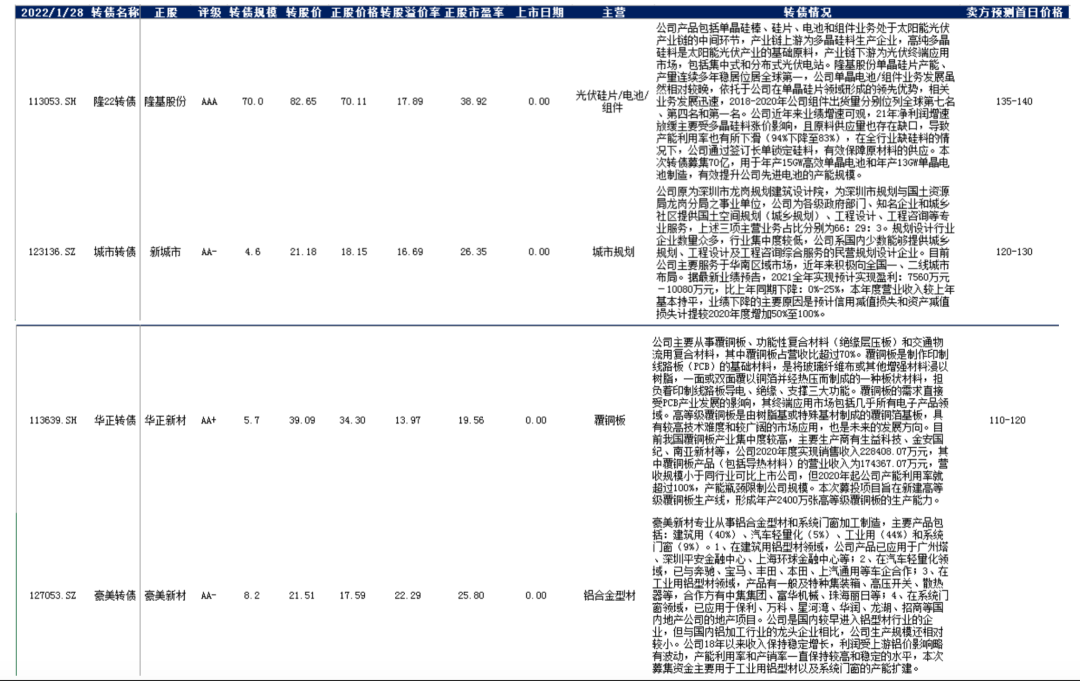

节后预计有一波新券密集上市,部分新券资质较好,可关注上市后几日抛盘压力,可能会有更好的配置机会。

四、转债发行日历

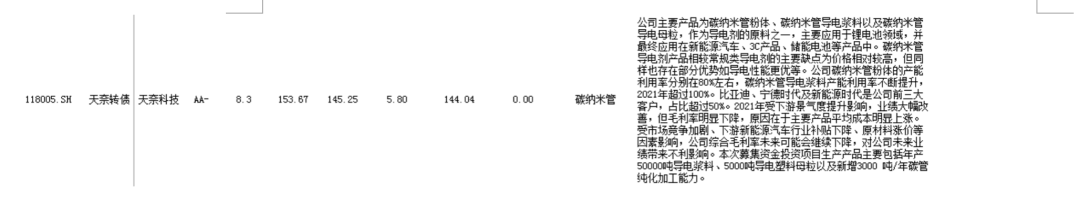

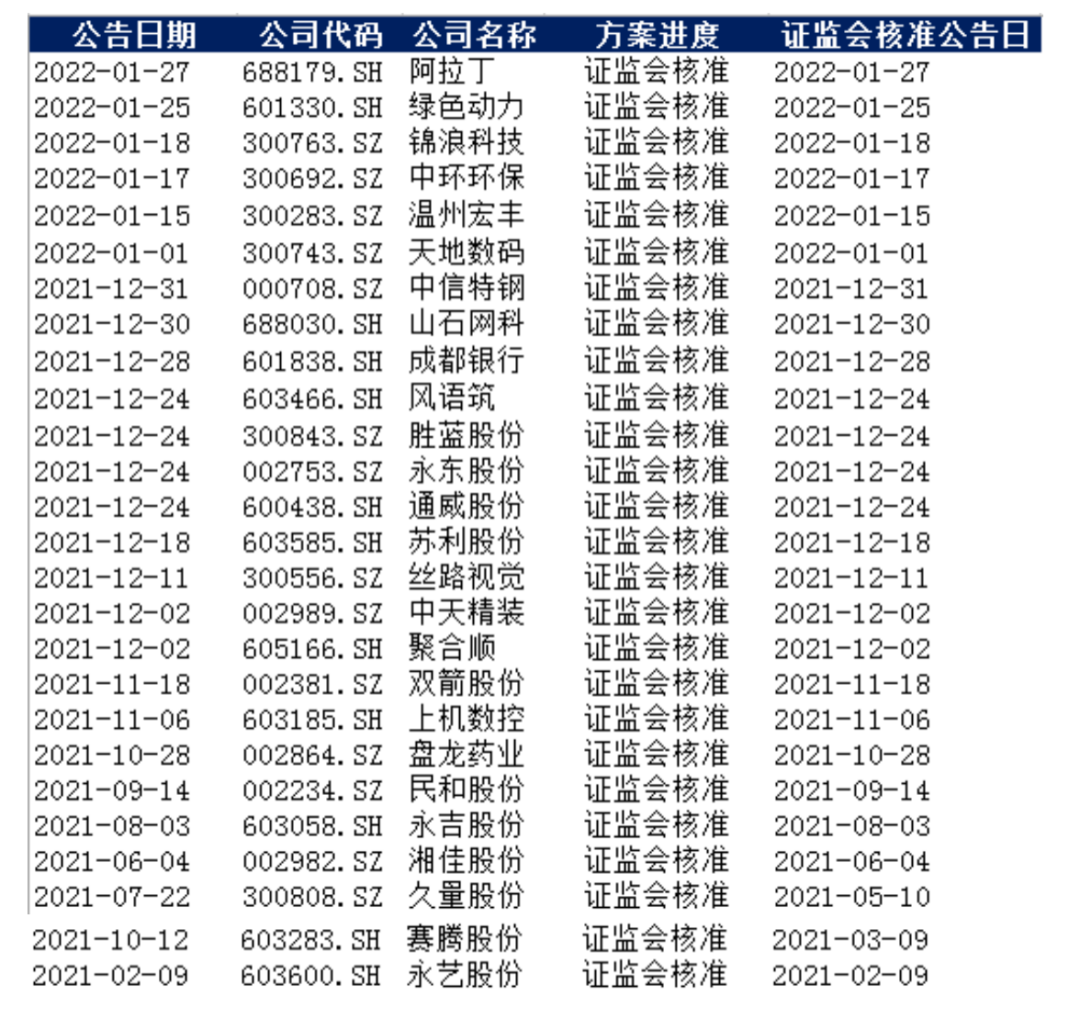

1. 近期待上市

2. 近期待发行

风险提示:

本材料非宣传推介材料。投资有风险,请谨慎选择。基金管理人依照恪尽职守、诚实信用、谨慎勤勉的原则管理和运用基金财产,但不保证基金一定盈利,也不保证最低收益。基金过往业绩并不预示其未来表现,基金管理人管理的其他产品的业绩也不构成基金业绩表现的保证。投资者在购买基金前应仔细阅读《基金合同》、《招募说明书》及相关公告,做好风险测评,并根据测评结果选择与自身的风险承受能力匹配的基金产品。

申明:内容仅供交流,不构成任何投资建议。投资有风险,入市需谨慎。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。