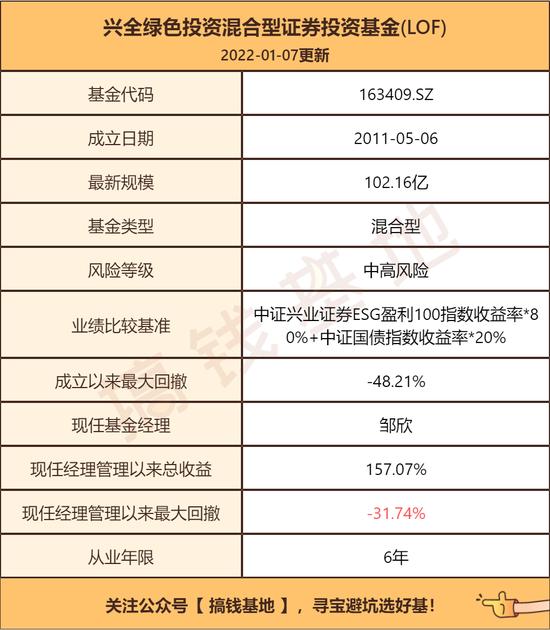

好基推荐|年均回报17.76%的新生代基金经理邹欣 兴全绿色投资混合:一个季度规模翻倍

原标题:兴全绿色投资混合:一个季度规模翻倍,竟是因为风格漂移?

来源:搞钱基地

Hello,我是基姐,带你寻宝避坑选好基~

今天给大家介绍一只名字很有特色的基金-兴全绿色投资混合(163409)。

顾名思义,这只基金是以绿色产业为投资核心,基金产品资料概要里也明确了这一点:

不过,有基民却吐槽持仓中没有一只股票和绿色搭边:

难道兴全绿色投资又是一只挂羊头卖狗肉的基金?

这只基金有投资价值吗?

看完测评相信大家心里就有数了!

兴全绿色投资成立于2011年,最初是由傅鹏博管理的。

现任基金经理邹欣2017年接手管理,在他管理的4年多时间里,基金累计涨了157.07%。

兴全绿色投资的规模在近两年出现了突飞猛进式的增长,尤其是去年三季度,基金的规模从58亿上涨到102.16亿,几乎翻了一倍。

我们来看看基金的收益情况吧!

收益展示

兴全绿色投资在邹欣管理的4年多的时间里,累计涨了157.07%,而同时期沪深300只涨了32.26%,相差将近5倍!

可以发现,邹欣刚上任的前两年里,基金表现几乎和大盘一样,到了2019年下半年,基金才真正开始创造超额收益。

去年年初至今,兴全绿色投资上涨26.67%,这个虽然不算特别亮眼,不过也比同时期沪深300的-7.46%强太多了!

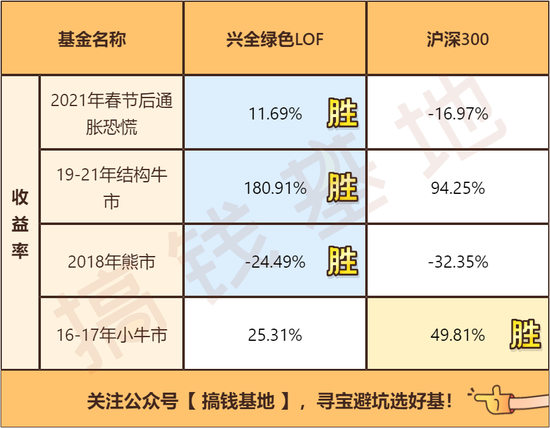

下面我们来看一下基金不同时期的表现:

牛熊成绩

4局3胜!

输掉的一局,是邹欣刚接手管理的时候,所以基金表现不如大盘也不能全怪他。

在2019年结构牛市以及去年春节后的通胀恐慌行情中,兴全绿色投资的表现比大盘强太多,业绩几乎都是跑赢2倍!

再看看基金的回撤情况:

最大回撤(下跌)

兴全绿色投资在邹欣管理时期的最大回撤是-31.74%,发生在2018年熊市时期,跌幅基本上和沪深300一样。

之后的时期也都是在大盘行情出现大幅调整的时候基金出现比较大的回撤,比如2020年新冠疫情和2021年春节后通胀恐慌。

自2021年开始,基金的波动控制明显好于大盘,尤其下半年完全不跟跌,持仓体验好,就是它规模暴涨的原因。

那么兴全绿色投资都买了些什么股票呢?

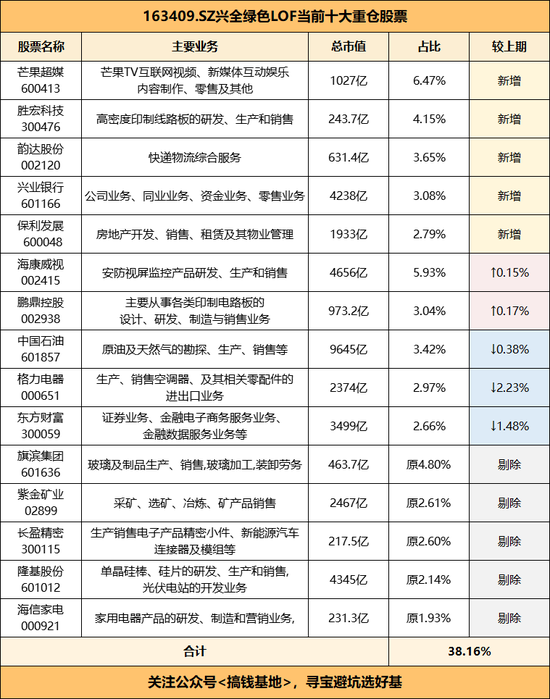

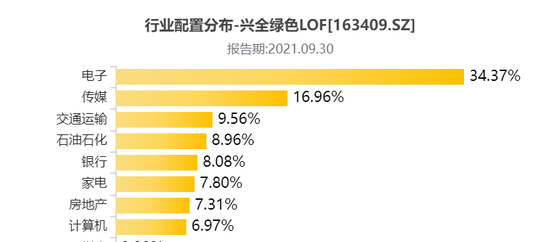

前十大重仓股分析

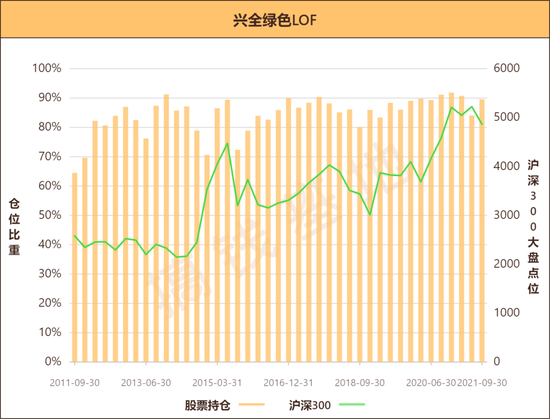

去年三季度兴全绿色投资的股票仓位是90.04%,前十大重仓股的占比只有38.16%,基金的持股还是相对分散的。

这个季度基金调仓幅度适中,新增5只重仓股,

分别是TMT领域的芒果超媒、半导体领域的胜宏科技、物流领域的韵达股份、银行板块的兴业银行和房地产板块的保利发展。

看基金的重仓股,持仓行业确实没有直接和绿色环保相关的:

难道兴全绿色投资真的挂羊头卖狗肉?

并不是!

邹欣对绿色概念的理解是这个产业在各行各业、在整个社会中都有应用,不只是相关的技术研发类公司值得投资,还可以在很多的传统产业转型过程中去寻找到投资机会。

也就是说,邹欣关注的不只是绿色环保直接相关的企业,发展越来越“绿色”的公司同样有投资机会。

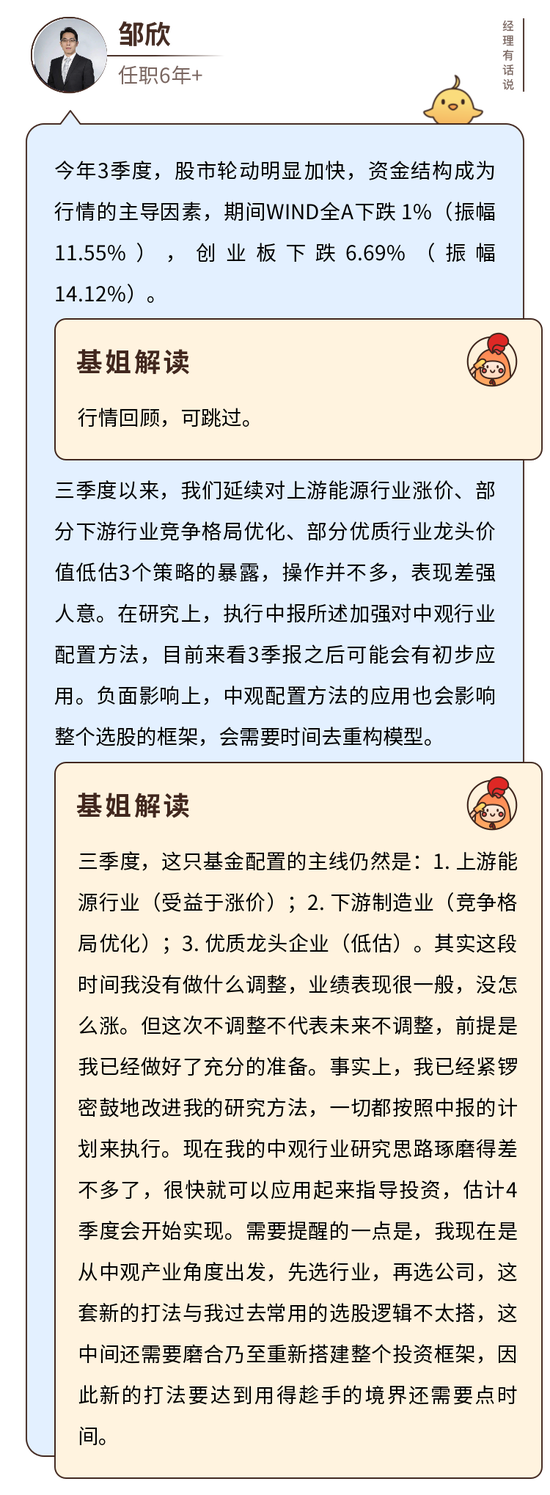

那么去年三季度邹欣的调仓逻辑又是什么呢?

根据基金季报披露的信息可以发现,兴全绿色投资这只基金配置的主线仍然是:

1. 涨价的上游能源行业;

2. 竞争格局优化的下游制造业;

3. 低估的优质龙头企业。

同时,季报中也提到,邹欣的投资管理团队在尝试把宏观、行业中观和自下而上研究公司质地相结合,但投资框架还不稳定,去年三季度还在加强这个框架模型,四季度开始试水。

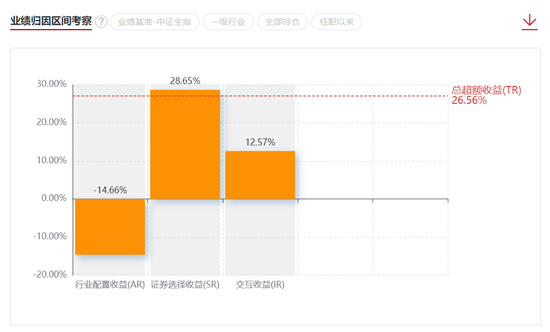

通过归因分析可以发现,目前邹欣主要还是在靠自己擅长的自下而上的选股能力赚钱,而押赛道的能力依然是其短板所在:

持股变动

邹欣不太注重择时,不过仓位还是会有些调整,因为邹欣很清楚自己并不擅长宏观分析和风格判断,因此基金重仓仓位前5位是长期持有的底仓,后5位围绕组合构建,调整相对灵活。

所以,基金的换手率也相对适中:

从基金持仓可以发现,邹欣是个比较与众不同的基金经理,持仓股票和行业都十分分散,但去年还能取得不错的收益。

下面我们就来了解一下这位基金经理。

邹欣是经济学硕士,毕业于上海交通大学,是一位理工+金融的双料学霸。

2008年毕业之后,邹欣进入富国基金,研究TMT行业。2014年加入兴全基金,历任行业研究员、基金经理助理,2017年上任基金经理。

14年的投研经历让其在科技、消费、传媒等领域积累了深厚的投研功底。

邹欣擅长成长股投资,他看重公司质地,要求估值与之相匹配。

邹欣会将他研究的企业分成4档,再给与对应的估值:

1、能够创造价值的公司-估值容忍度非常高;

邹欣对能对其他同行降维打击的公司认可度非常高,不管多贵都要买。

2、改变市场认知的公司-假设公司未来可获得的市场份额,以此估算未来市值再贴现回来;

对能高效利用商业资源的公司,邹欣就要算一算它未来可能值多少钱,再判断当前的估值是否合理。

3、存在品牌或规模优势的公司-估值基本围绕市场定价;

对名牌公司或规模较大的公司就要看自己对它们是否有更深层的认知,否则它们的估值和市场定价无异。

4、不存在显著优势、但管理层比较勤奋的公司-类周期股的估值方法。

对没啥拿得出手的优点,但管理层还比较靠谱的公司,经营状况基本与自身所处的产业链下游景气度有关,因此邹欣会根据下游市场行情来给这类公司估值。

可以看得出,邹欣对企业的研究十分有心得,对不同类型的企业也会有对应的价格预期,这样一来任何企业的投资机会就都不会错过了,而且邹欣已经通过基金的表现验证了自己企业研究的能力。

我们来看看邹欣最新的投资观点吧:

总结一下

兴全绿色投资混合在邹欣管理的4年多的时间里累计涨了157.07%,几乎是同时期沪深300的5倍。

基金的波动也明显小于同时期沪深300,可以体现出邹欣能多赚钱也能少亏钱的能力。

邹欣赚钱的诀窍,是在熟悉的能力圈内自下而上选股,并积极地开辟新行业,三年研究一行业,不求快但求非常深入。

所以认同邹欣投资方法的小伙伴们可以上车,邹欣过往的表现足以证明自己的投资能力。

最后提示3点风险:

1、邹欣看重的是长期超额收益的创造,所以在特殊行情下可能跑输市场;

2、自上而下的宏观分析和风格判断是基金经理的短板,不会做整体仓位上的择时,也不会刻意区分股票风格,在宏观环境和市场风格剧烈转向时不会调仓应对;

3、目前还在提升对宏观和周期的研究能力,尝试把宏观、行业中观和自下而上研究公司质地相结合,投资框架还不稳定。

集虎卡,开鸿运!最高拆522元惊喜福袋!

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。