车企总动员!绿色发展水平亟待提升

2020环球车企绿色信用指数TOP50报告(四)

五、环球车企绿色信用发展现状

(一)绿色发展水平

交通和工业、建筑被联合国并列为三大能源消耗“大户”。作为国家支柱产业的汽车产业在节能减排、新能源和智能化变革中处于主导力量,因此汽车在其全生命周期内,通过设计、研发、采购、制造、营销以及回收利用等多方面进行全方位、多角度地深入落实绿色发展理念尤为重要。

1.研发投入比率

近几年,汽车市场飞速发展,各车企在自身制造能力大幅提升的同时,也逐渐探索产品在各个领域引领创新,积极抓住技术的附加值。创新和核心技术研发是车企保持竞争力的核心因素,同时也是企业可持续发展的重要因素,因此标准排名将研发投入作为衡量车企绿色发展能力的一个重要指标,因各车企的规模和品牌效力不同,选用研发费用占营收比率这一指标更为客观。

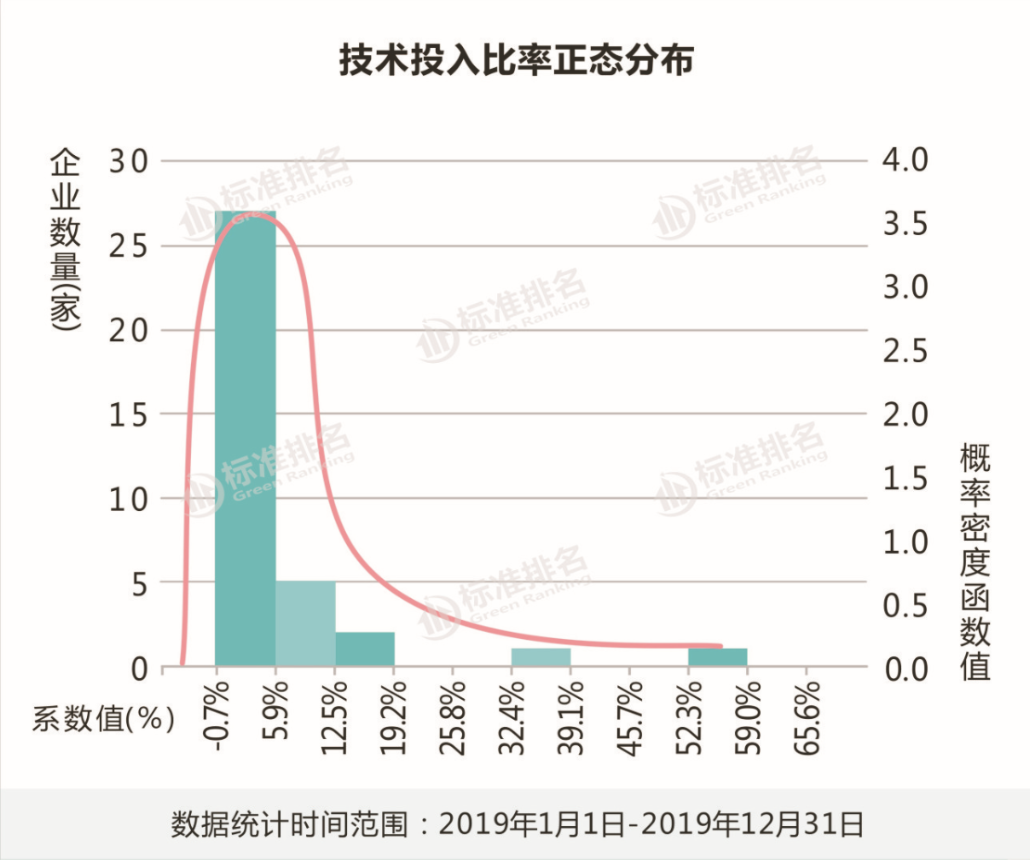

根据标准排名监测数据显示,2019年,全球50家上市车企中披露研发技术投入的企业有36家,各车企研发技术投入占比差距明显,其中研发技术投入占比最高的4家公司分别蔚来汽车(56.60%)、众泰汽车(35.63%)、法拉利(18.56%)、海马汽车(14.47%);其余32家车企研发技术投入占比均在10%以下。

标准排名根据各车企披露研发费用并结合企业自身情况,将50家上市车企2019年的研发投入占比按照正态分布模型排列,剔除极端值后,并以标准差调整期望值得出研发投入比率最佳值为6.4%,其中,长安汽车(6.34%)最接近最优值,北汽蓝谷(6.55%)、比亚迪(6.59%)、江铃汽车(6.64%)紧随其后,从而长安汽车的该值取为研发投入比率系数的满分5分,依照正态分布曲线 上离散程度由最佳值对应的满分向两侧递减修正计算得出各家上市车企的研发费用比率系数。

此外,车企在生产制造过程中会消耗各种能源并产生大量的废气废水。值得关注的是,汽油、柴油动力汽车排放的废气中含有害物质达160多种。排放的这些废气等对环境造成严重危害,产生了温室效应,破坏臭氧层,产生酸雨、黑雨等现象。

因此,标准排名衡量车企绿色发展水平的其他定量指标分别为综合能源消耗量、化学需氧量排放量、温室气体排放量、氨氮排放量、万元产值综合能耗、环保投入、节能减排情况等。与此同时,车企相关绿色发展水平的定性指标:新能源汽车生产销售情况、环境管理体系认证情况、企业环保制度制定培训落实情况、绿色工厂认证情况、绿色供应链认证情况、环保实践情况等。

在全球50家上市车企样本中,仅有近一半企业发布了2019年度企业社会责任报告(或环境、社会及管治报告),但并不是所有发布社会责任报告的企业都会在报告中披露上述相关信息。

因数据公布不全,标准排名将上述衡量车企绿色发展水平指标归纳为综合能源消耗量、化学需氧量排放量、温室气体排放量以及其他环保指标(包含氨氮排放量、万元产值综合能耗以及环保投入)和新能源汽车销售收入占比等5大系数。

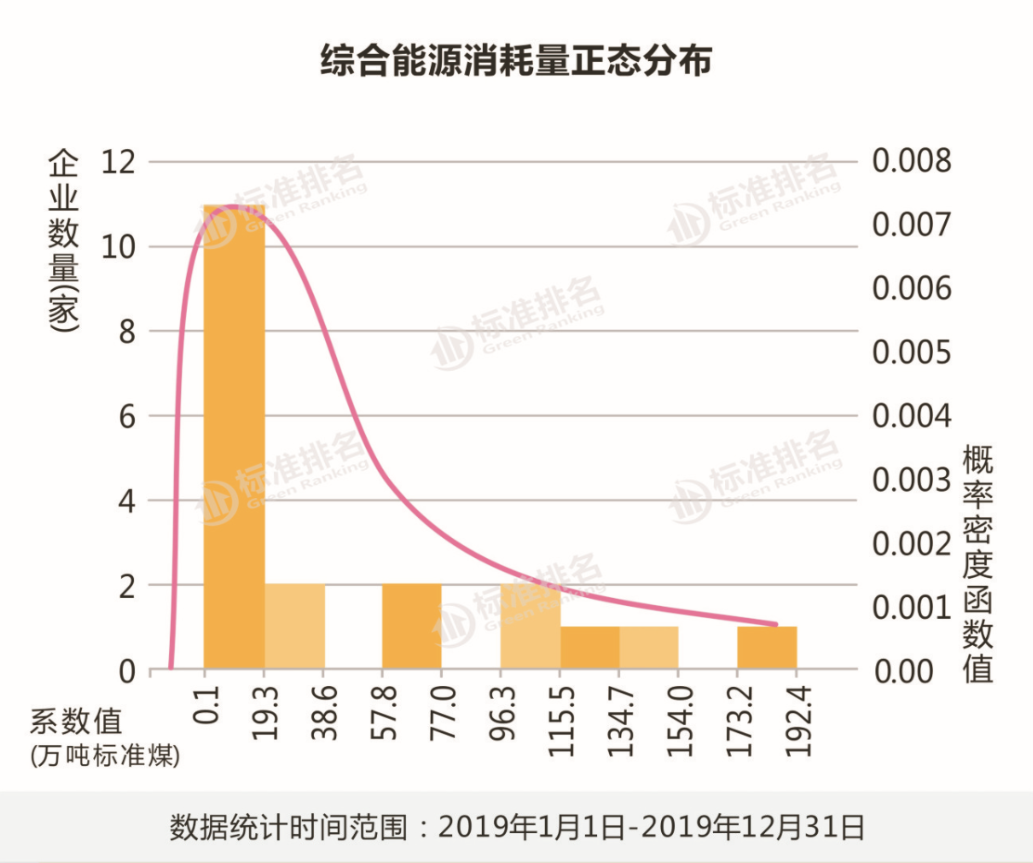

2.综合能源消耗量

随着汽车保有量的迅速增加,不仅带来出行方面的考验,随之而来还有能源价格的不断高升和环境不断承压。标准排名监测数据显示,20家车企披露了综合能源消耗量这一衡量车企绿色发展水平的重要因素的数据信息。

据测算显示,2019年综合能源消耗量最少的4家车企分别是铃木汽车(0.10万吨标准煤)、斯巴鲁(0.11万吨标准煤)、丰田汽车(0.15万吨标准煤)和沃尔沃(0.26万吨标准煤)均小于1万吨标准煤;2019年综合能源消耗量最多的4家车企分别是日产汽车(113.72万吨标准煤)、上汽集团(126.60万吨标准煤)、克莱斯勒(142.90万吨标准煤)、通用汽车(192.35万吨标准煤)。标准排名结合企业自身发展情况对车企2019年综合能源消耗量情况进行评分,消耗能源量越少的企业相应得分就会越高。

化学需氧量作为有机物相对含量的综合指标之一,是一个重要且能较快测定的有机物污染参数。标准排名引用该指标作为衡量车企绿色发展水平的一个重要维度。

数据显示,在披露2019年化学需氧量排放量的十多家车企里,化学需氧量年排放量小于100吨的有8家,其中,排放量最少的企业是中国重汽(5.90吨)。此外,比亚迪以468.70吨的化学需氧量排放量位列披露该数值企业中最高。与综合能源消耗量相似,化学需氧量排放量越少的车企该项指标得分越高。

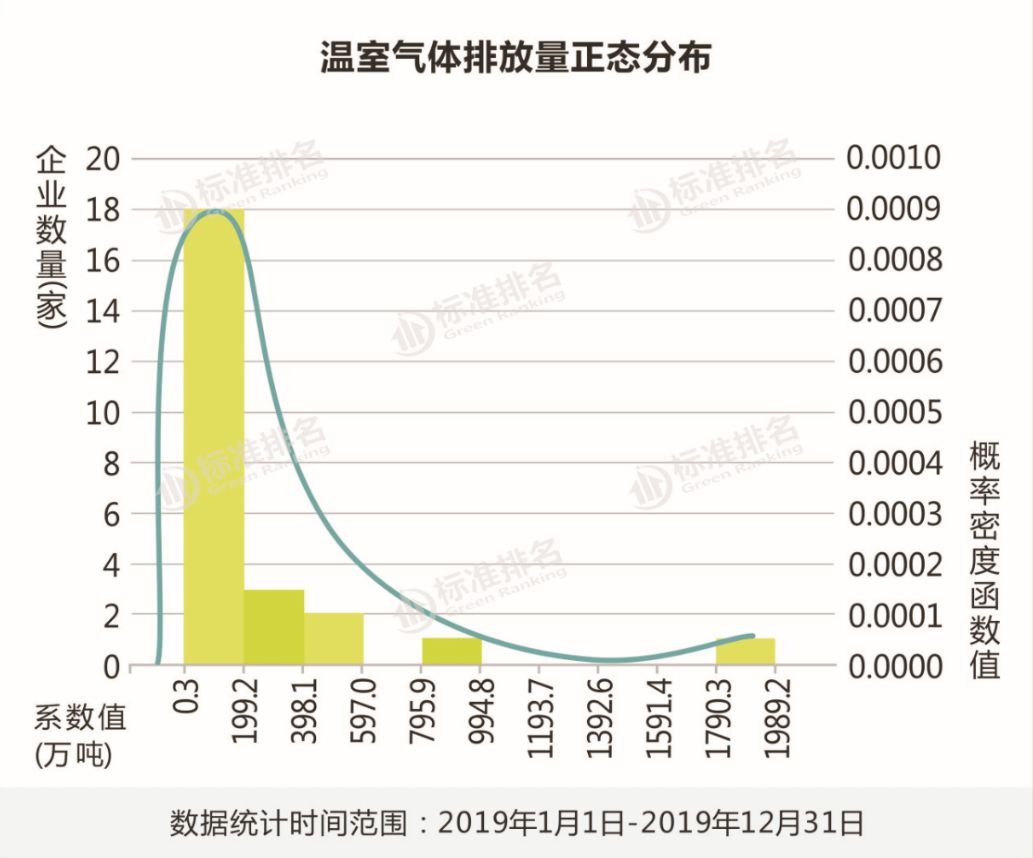

3.温室气体排放量

汽车产业作为温室气体排放的大户,成为全球低碳经济的关键板块。据联合国环保组织的调查显示,目前城市中的空气污染50%来自燃油汽车的废气排放。因此,标准排名引用温室气体排放量为衡量车企绿色发展水平的另一关键指标。

监测数据显示,披露温室气体排放情况的企业有25家。其中,2019年温室气体排放量低于10万吨的车企有戴姆勒(0.29万吨)、标致雪铁龙(0.70万吨)、马自达(0.71万吨)、恒大汽车(2.93万吨)、雷诺汽车(3.25万吨)、庆铃汽车(4.05万吨)、三菱汽车(4.32万吨)、北汽蓝谷(6.09万吨)和法拉利(9.38万吨)等9家车企。

五菱汽车(15.10万吨)、斯巴鲁(30.00万吨)、沃尔沃(32.40万吨)、吉利汽车(55.93万吨)、通用汽车(66.01万吨)、广汽集团(75.22万吨)等6家车企温室气体排放量处于10万-100万吨级别。

而北京汽车、长城汽车、宝马汽车、东风集团、日产汽车、克莱斯勒、比亚迪、上汽集团和现代汽车等9家2019年温室气体排放量处于百万吨级别。大众汽车的温室气体年排放量处于千万吨级别。同样,温室气体排放量越少的车企该项指标得分越高。

4.其他环保指标

在以信息技术为代表的新一轮科技革命和产业变革的大背景下,基于保护环境和节约能源两大维度,汽车产业整体向着“低碳智能化”方向发展,即新能源汽车的发展是大势所趋。因此,新能源汽车的产销情况也是能代表车企绿色发展情况的另一维度。综合考量数据的可获得性以及客观性,标准排名采用新能源汽车销售收入占比这一指标作为衡量车企绿色发展水平的一个指标系数。

监测数据显示,全球50家上市车企中有10多家公布了新能源汽车销售收入。其中,北汽蓝谷新能源汽车销售占总收入比例最高达100.00%;宇通客车和亚星客车新能源汽车销售占比均过半分别为51.65%和51.18%;紧随其后的分别是金龙汽车(43.14%)、江淮汽车(31.71%)、东风汽车(21.04%)、福田汽车(17.40%)、广汽集团(9.12%)、上汽集团(4.48%)、长城汽车(3.47%)和力帆股份(2.58%)。

因数据不全,标准排名将环保投入、氨氮排放量和万元产值综合能耗等3项指标综合列为其他环保指标系数里来衡量车企绿色发展水平。监测数据显示,仅有13家企业披露2019年环保投入数据,披露氨氮排放量的企业仅有7家,披露万元产值综合能耗的车企仅有4家。

在环保治理方面投入资金最多的企业有戴姆勒、日产汽车、本田汽车,环保投入资金分别约为240亿元、80.15亿元和76亿元。

披露氨氮排放量的7家企业分别为中国重汽(0.09吨)、华晨中国(1.52吨)、宇通客车(3.46吨)、安凯客车(3.61吨)、北京汽车(7.34吨)、广汽集团(11.30吨)、比亚迪(38.50吨)。

此外,披露万元产值综合能耗的4家车企分别为东风集团、江铃汽车、北汽蓝谷和上汽集团,该数值均低于0.03吨标准煤/万元。标准排名结合企业自身情况环保投入数值越大,氨氮排放量和万元产值综合能耗越低的车企相应得分就会越高。

随着未来中国证监会与生态环境部研究发布的《上市公司强制ESG信息披露制度》开始实施,越来越多的企业也将开始重视企业社会责任报告的发布,相信未来企业绿色信息透明系数也将越来越高,标准排名统计的车企绿色发展能力指标将会更加全面客观。

(二)盈利能力

企业作为以盈利为目的经济组织,盈利能力反映了企业利用各种经济资源赚取利润的能力,是企业营销能力、获现能力、降本降费能力及风险规避能力等的综合体现,是企业各环节经营结果的具体表现。

因此,我们将车企的盈利能力状况,作为绿色信用指数的一个维度,标准排名通过净资产收益率、总资产报酬率、销售利润率、EBITDA利润率、两金占流动资产比重和成本费用占营业收入比重6大系数来系统阐释车企的盈利能力状况。

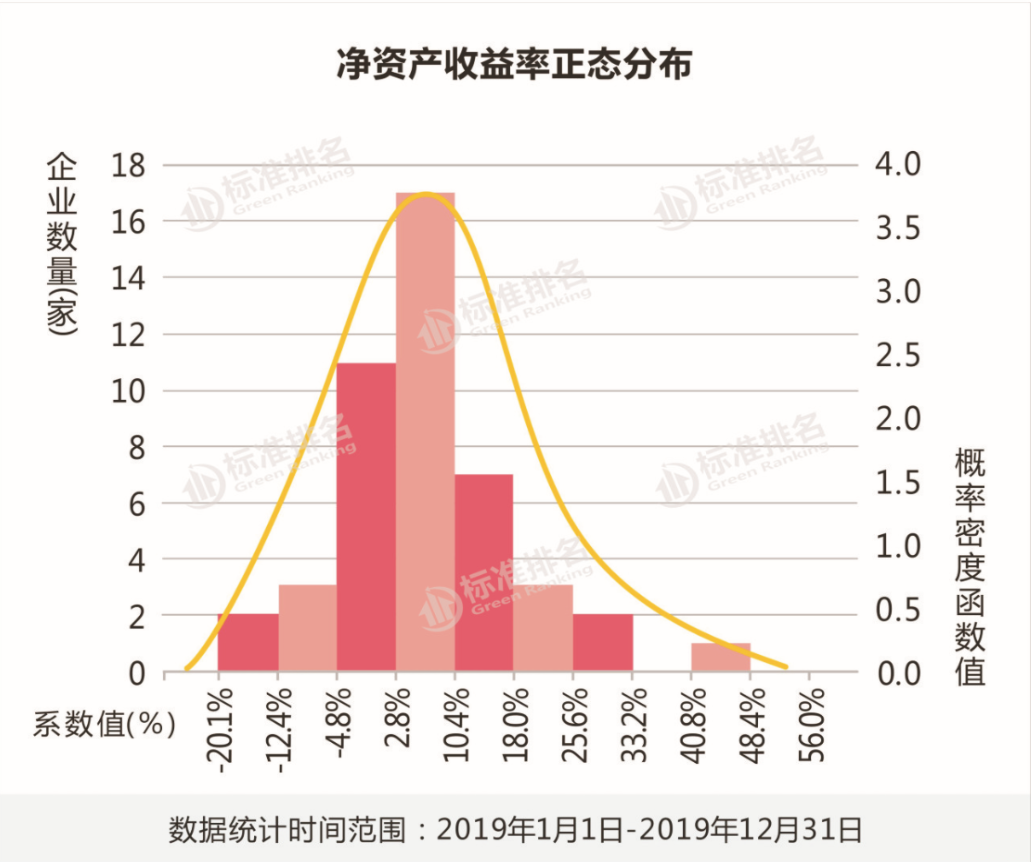

1.净资产收益率

净资产收益率是反映股东权益的收益水平,是衡量公司运用自有资本的效率,是财务分析中的核心分析指标。

在标准排名监测的企业中,2019年,全球净资产收益率最大的两家车企分别是蔚来汽车和一汽夏利,净资产收益率分别为234.26%和108.87%。

此外,净资产收益率该项指标数值高于20%的还有法拉利(46.98%)、北极星(29.23%)、沃尔沃(25.76%)、克莱斯勒(23.12%)、中国重汽(20.23%)。

数据显示,还有8家企业净资产收益率为负值,即雷诺汽车(-0.40%)、三菱汽车(-3.27%)、长安汽车(-6.03%)、五菱汽车(-7.23%)、特斯拉(-9.56%)、日产汽车(-15.17%)、塔塔汽车(-19.05%)、和众泰汽车(-175.20%)。

通常来说高净资产收益率可为公司创造更多的价值,但是导致高净资产收益率的原因不尽相同,最终还需结合其影响因素进行具体分析。过高的净资产收益率,有可能是企业造假或不稳定因素导致暂时虚高;过低说明企业自有资本获取收益的能力弱,运营效益不好,投资带来的收益也不行。

标准排名研究发现,上市车企2019年的净资产收益率按照正态分布模型排列,剔除极端值后,11家车企的净资产收益率位于-4.84%-2.76%之间;17家净资产收益率位于2.76%-10.36%之间;7家净资产收益率位于10.36%-17.97%之间;3家位于17.97%-25.57%之间。以标准差调整期望值得出净资产收益率最佳值为23%,克莱斯勒(23.12%)最接近最优值,沃尔沃(25.76%)和中国重汽(20.23%)次之,从而将克莱斯勒的该值取为净资产收益率系数的满分3分,依照正态分布曲线上离散程度由最佳值对应的满分向两侧递减修正计算得出各家上市车企的净资产收益率系数。

2.总资产报酬率

衡量企业盈利水平的另一个维度是总资产报酬率。总资产报酬率是用来反映企业利用所有资产获取收益的能力,为了更好地衡量总收益,由剔除了利息支出和企业所得税影响的利润来进行计算,从企业整体的角度评估企业运营资产获利能力。

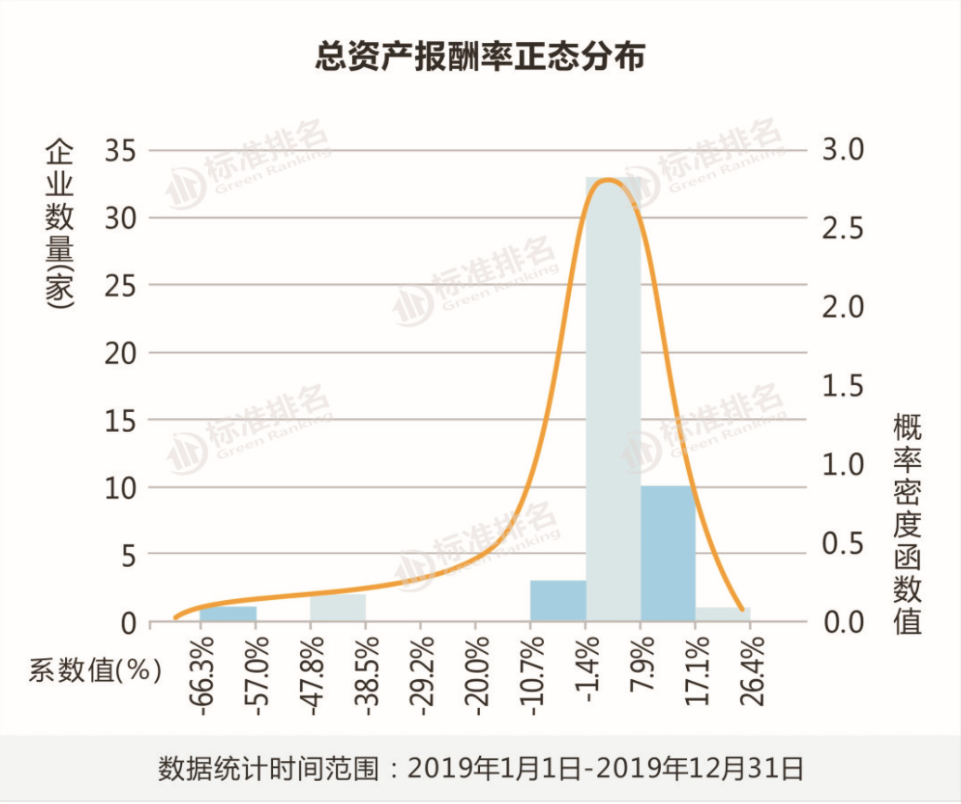

数据显示,2019年上市车企中总资产报酬率大于10%的有法拉利(17.40%)、华晨中国(13.95%)、北京汽车(12.06%)、北极星(11.44%)和帕卡(11.30%)这5家。该指标为负值的有7家车企,其中排在最末尾的3家分别为众泰汽车(-43.54%)、一汽夏利(-44.05%)和蔚来汽车(-65.32%)。

总资产报酬率越高,说明企业运用资产获取收益的能力越强。标准排名发现,上市车企2019年总资产报酬率按照正态分布模型排列,总资产报酬率大于0的有43家,其中位于0-7.86%之间的有33家,位于7.86%-17.13%之间的有9家,大于17.13%的只有法拉利(17.40%)。

标准排名研究发现汽车产业总资产报酬率最佳值为17%,法拉利最接近最优值,从而将法拉利的该值取为总资产报酬率系数的满分3分。同时,测算出上市车企总资产报酬率的良好值、平均值、较低值、较差值,并依照正态分布曲线上离散程度由最佳值对应的满分向两侧递减修正计算得出各家上市车企该指标系数。

3.销售(营业)利润率

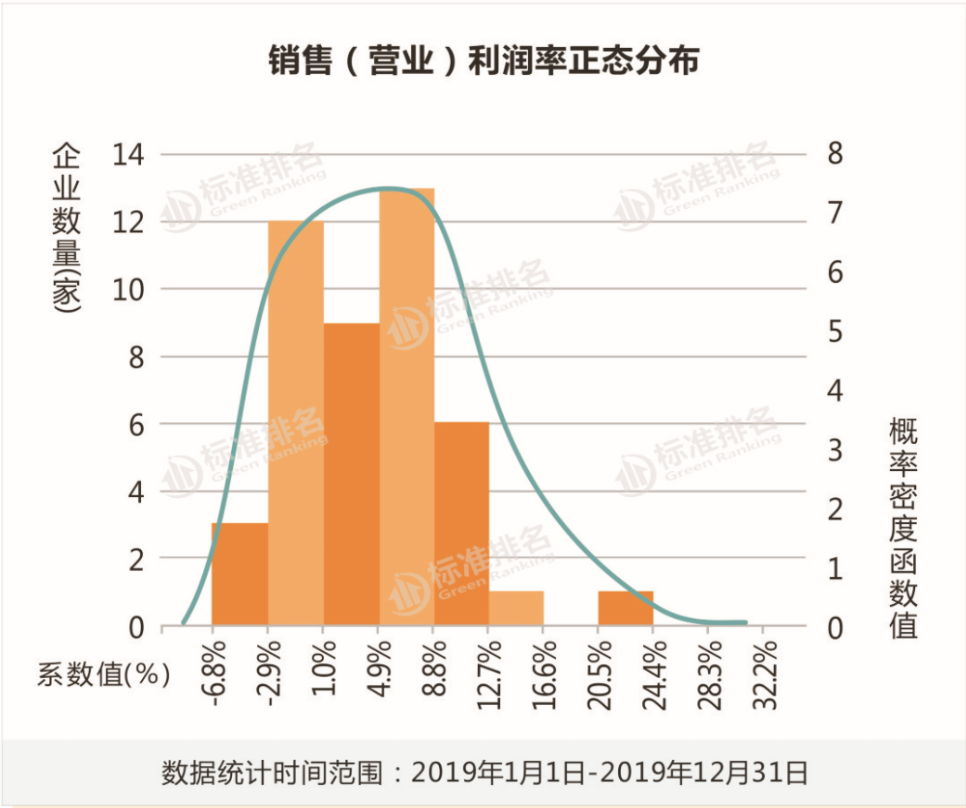

标准排名还引入“销售利润率”作为衡量车企盈利能力的指标之一。销售利润率是以销售收入为基础分析企业获利能力,衡量企业销售收入的收益水平的指标。

在标准排名统计的全球50家上市车企中,2019年销售利润率为正值的企业有39家。其中,华晨中国以162.93%的销售利润率排名第一。在销售利润率为负值的10家车企里,蔚来汽车(-144.26%)、一汽夏利(-344.73%)和众泰汽车(-394.57%)的销售利润率垫底。

数据显示,在对上市车企2019年销售利润率剔除极端值后,按照正态分布模型排列,通过标准差调整期望值得出销售利润率最佳值为16%,东风集团(14.45%)最接近最优值,从而将东风集团的该值取为销售利润率系数的满分,并依照正态分布曲线上离散程度由最佳值对应的满分向两侧递减修正计算得出各家上市车企的该指标系数。

4.EBITDA利润率

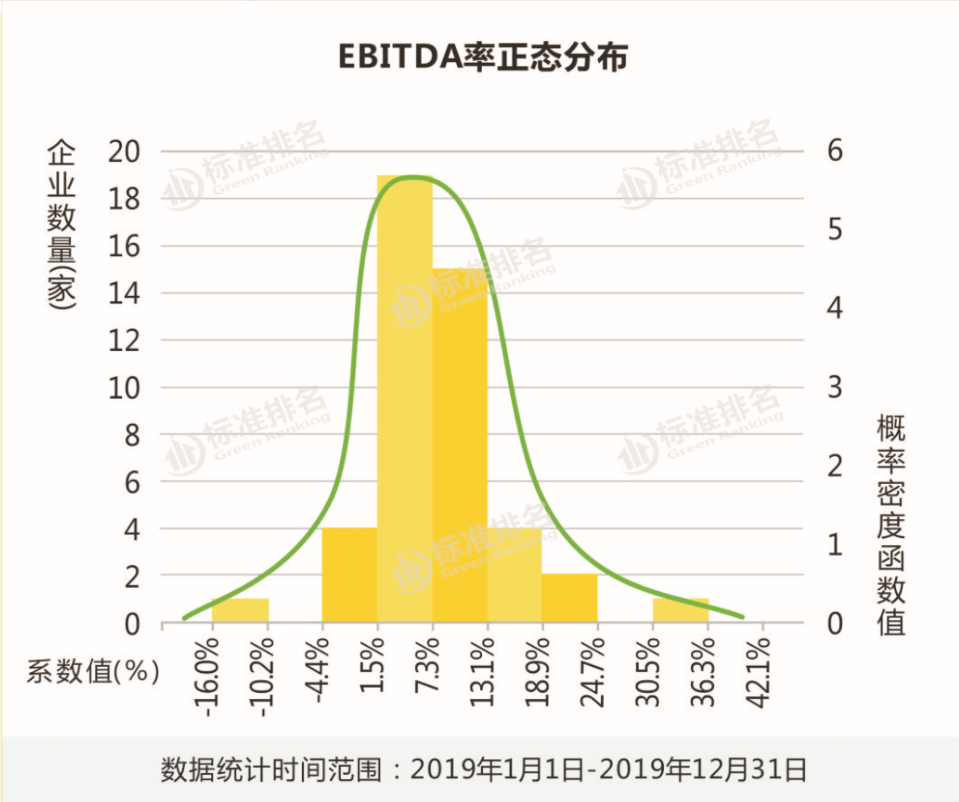

EBITDA利润率衡量公司在报告期内的现金利润,被视为公司财务状况的良好指标,故标准排名选取该指标作为衡量车企盈利能力的系数之一。

标准排名研究发现,在监测的50家车企中,EBITDA利润率差异明显。数据显示,50家车企中EBITDA利润率最高的是华晨中国达175.88%,而最低的众泰汽车则低至-372.39%。

标准排名研究发现,上市车企EBITDA利润率按照正态分布模型排列,剔除极端值后,19家车企的EBITDA利润率位于1.46%-7.27%之间,15家该指标位于7.27%-13.08%之间,通过标准差调整期望值得出EBITDA利润率最佳值为22.4%,通用汽车EBITDA利润率为21.87%,最接近最优值。

5.两金占流动资产比重

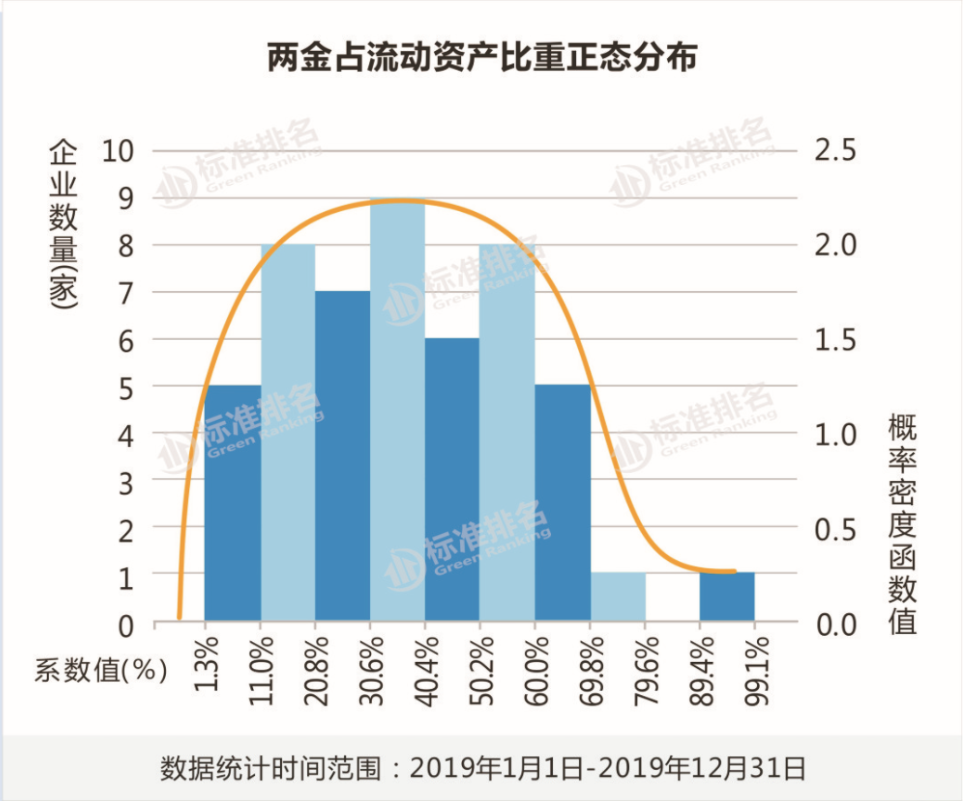

由于车企的流动资产大都以存货为主以及消费者购车分期付款的消费形式,车企经营过程中经常要对“应收账款”和“存货”所占用的资金(即“两金”)进行管控,以提高资金的使用效率。

一般来说,两金占流动资产比重越小越好,说明企业流动性非常好,没有积压,存货周转速度非常快,资金的使用效率很高,企业经营情况非常好。

数据显示,两金占流动资产比重小于20%的车企有12家;位于20%-40%的车企与16家;位于40%-60%的车企有15家;大于60%的车企有7家。

其中,恒大汽车因存货中剔除开发中物业和持作出售已竣工物业导致两金占流动资产比重最小仅为2.25%。而亚星客车的该比率最高逾9成达90.14%。

经测算得出,上市车企2019年两金占流动资产比重最优值为30%,其中,本田汽车(30.06%)和帕卡(30.68%)最接近优秀值。

6.成本费用占营收比重

为了客观衡量企业盈利能力,标准排名还引入“成本费用占营收比重”这一指标,该指标反映了企业的成本费用控制能力和主营业务的盈利能力。

研究发现,在上市车企中,2019年,一汽夏利成本费用占营收比重最高位352.88%,其次是众泰汽车(210.15%)、华晨中国(138.22%)。

成本费用占营收比重最小的4家企业分别为克莱斯勒(86.11%)、特斯拉(83.44%)、大众汽车(80.55%)、法拉利(61.72%)。

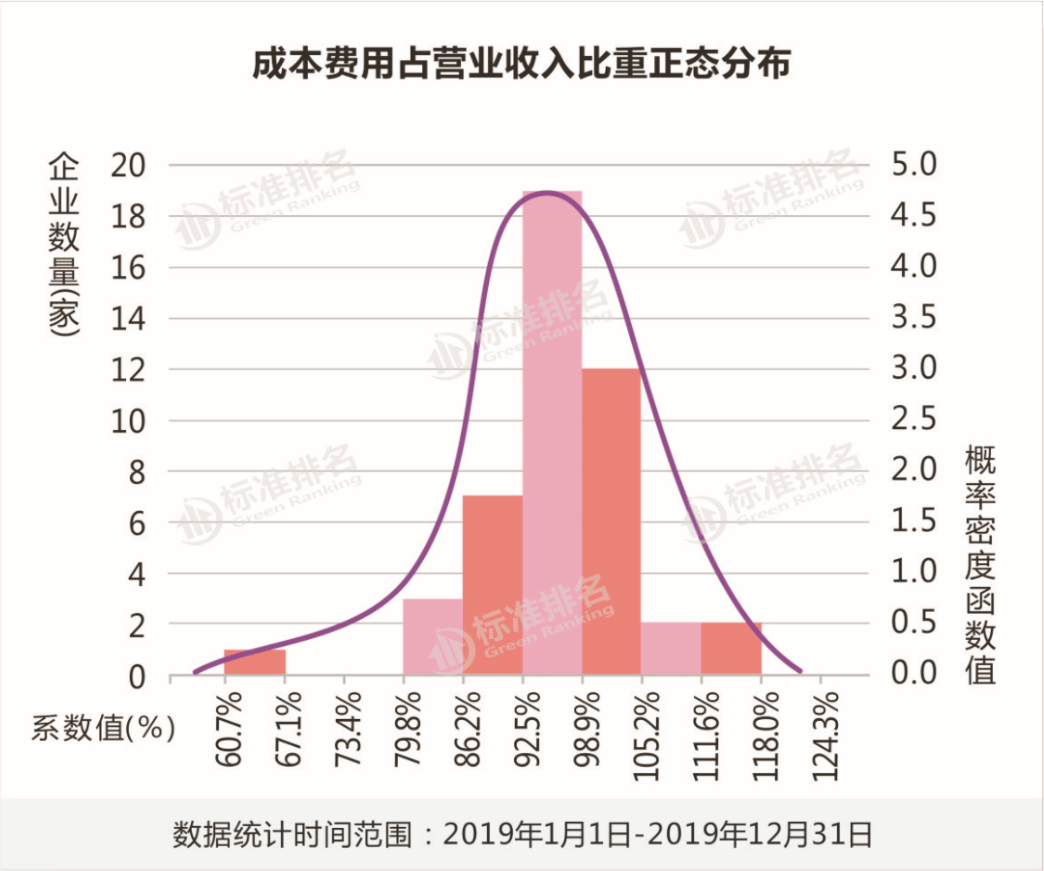

根据统计数据将上市车企2019年的成本费用占营收比重按照正态分布模型排列,剔除极端值后,发现有3家企业的成本费用占营收比重在79.8%-86.16%之间,7家企业的成本费用占营收比重位于86.16%-92.52%之间,19家企业的成本费用占营收比重位于92.52%-98.88%之间,以标准差53.81%调整期望值并结合行业特点得出成本费用占营收比重的最佳值85.3%,其中,福特汽车(86.40%)和克莱斯勒(86.11%)最接近该值,依照正态分布曲线上离散程度由最佳值对应的满分向两侧递减修正计算得出各家上市车企的成本费用占营收比重系数。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。