冠军基金经理纷纷放慢建仓脚步 这是什么市场信号?

急速降温!冠军基金经理纷纷放慢建仓脚步,这是什么市场信号?

来源:资事堂

半个月前,可谓岁月静好,公募爆款基金发行频频刷屏。多位绩优基金经理,连发了两只新基金,仿佛上演了一场投资接力赛。

半个月后,已开始运作的新基金,却出现“同人(管理)不同命(运)”的境况。

有的知名基金经理,过往管理多只产品时采取复制持仓策略,但当下这个特殊时期却并非如此!

另有基金经理的两只新基金,成立日仅相差五个交易日,但建仓速度天差地别。更出现同一位基金经理操盘的两只新基金,一只抗跌保持正收益,另一只却令投资者胆战心惊。

市场之至暗时刻,往往是窥探基金经理“心思”的时点,对待手中产品“厚此薄彼”背后,究竟有什么逻辑?

广发刘格菘打破惯例

2019年公募“三冠王”刘格菘,在去年12月25日和今年1月22日,分别成立了两只新基金,即是广发科技创新和广发科技先锋,后者规模大于前者。

最新测算显示,两只新基金仓位“一重一轻”,打破了过往刘格菘复制持仓的“猛干”风格。

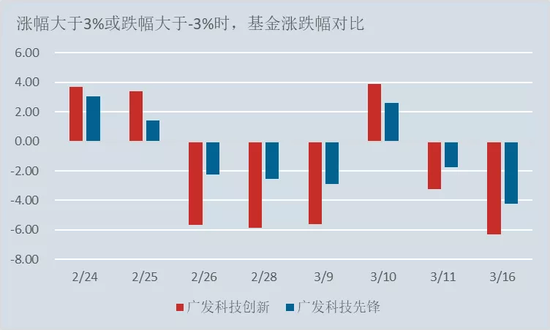

封闭期之后,广发科技先锋于2月24日开始披露单日基金净值数据。当时,上述两只基金净值变动差异较小,当日涨幅均超过3%。

由此推断,2月24日两只基金的仓位或许比较接近。

但是,此后多个交易日的涨跌幅数据看,广发科技先锋都跟不上广发科技创新的节奏。最近的一个交易日也是如此,广发科技创新下跌6.29%,广发科技先锋下跌“仅”约4.23%。

考虑到刘格菘的基金持仓往往比较接近,以此数据估算,广发科技先锋的仓位或许只有广发科技创新仓位的7成左右。

从公告看,这或许与广发科技先锋的资金流入有关。

2月20日,广发基金公告,自2月24日,广发科技先锋开放日常申购、赎回、转换和定期定额投资。同日,广发基金又公告,自2月24日起,将广发科技先锋基金调整为暂停单日单账户通过申购(含定期定额和不定额投资业务)及转换转入合计超过10万元(不含)的大额业务。

仅仅开放了2个交易日后,广发基金公告,2月26日起,广发科技先锋调整投资者单日单账户申购(含定期定额和不定额投资业务)及转换转入该基金的业务限额为5万元。

紧接着后一天,广发基金又公告,2月27日起,广发科技先锋又调整投资者单日单账户申购(含定期定额和不定额投资)及转换转入该基金的限额为1万元。

由此可见,刘格菘的广发科技先锋基金打开申购后,在持续限额,并且限额越来越严格的情况下,应当仍然涌入了大量的资金。

与此同时,根据广发科技创新公告,该基金资产规模超过10亿元人民币,虽然开放了赎回业务,但是暂不开放申购业务。

或许正因为增量资金的原因,以数个广发科技创新涨跌幅较大的日子对比来看,2月24日后,广发科技先锋虽然也有将增量资金陆续建仓,但始终仓位要小于2月24日。

交银杨浩一“快”一“慢”

与广发刘格菘不同,交银基金杨浩旗下两只新基金,在“起跑线”上就拉开了差距!

杨浩的两只新产品,交银内核驱动、交银科锐科技创新分别于2020年1月13日和2020年1月20日成立,两者仅相差一周。

而如今,两者的仓位差距颇大,背后区别在于建仓速度。

据公告,2月17日开始,交银施罗德内核驱动基金就开放了日常申购、赎回、定期定额投资业务。这意味着,约一个月的时间,交银内核驱动即基本完成了建仓。

但是,交银科锐科技创新“磨磨蹭蹭”:截至3月17日,仍未有公告称基金结束封闭期。

不仅如此,从基金业绩也可以看出,两者的建仓速度差异颇大。

3月16日的市场调整之下,交银内核驱动跌幅约3.16%,这与杨浩的代表产品交银定期支付双息平衡同日的涨跌幅十分接近。

再看交银科锐科技创新,由于其仍在封闭期,一般每周五公布净值,上周(3月9日-3月13日)的周跌幅近1.84%,而交银内核驱动同期跌幅超3.68%。

或许,交银科锐科技创新距离建仓完成还有一段路要走。

两只基金成立仅相差一周,但建仓速度显然差异极大。尤其是相差的一周里,市场波动并不算大。

这样的建仓速度差异只能令人想到两种可能性。

第一种可能性:科技创新主题基金的标的选择上,基金经理杨浩“有所犹豫”。

两只基金均约定股票投资占基金资产的比例为60%-95%。不同的是,交银内核驱动约定投资于内核驱动主题相关证券的比例不低于非现金基金资产的80%,而交银科锐科技创新约定投资于科技创新主题相关证券的比例不低于非现金基金资产的80%。

不过,阅读杨浩2019年4季报会发现,他对于成长股、科技等颇有自信。

他提到:

“随着今年下半年来成长股的快速上涨,不少成长股不再低估,甚至高估,同时对基金管理人的投资选股以及风险定价能力要求不断提高。但通过我们大量的微观调研和总结,我们仍然能以不一样的视角去找到投资标的。我们发现不少所谓的传统行业有机会在新的科学技术和现代管理赋能下去“刷新”重塑。同时,我们也发现有一批新的全球稀缺资产有重估空间。我们不应当只是就科技论科技,就核心资产论核心资产,应该有新的定义。”

第二种可能性:考虑到交银科锐科技创新既然并不是由杨浩单独管理,那么共同管理的田彧龙是否在这只基金管理的过程中发挥着更大的作用,或许是投资者值得考虑的问题。

“领跑者”万家黄兴亮:上下浮沉

截至3月16日,他管理的万家经济新动能以超过24%的业绩位居市场首位,也是一位近期颇受关注的基金经理。

黄兴亮管理的万家科技创新和万家自主创新分别于2020年1月7日和2020年2月10日成立。

他的两只新产品均未打开封闭,截至3月13日最新净值,万家自主创新净值0.9728,在“水面以下”;而万家科技创新净值1.0789,维持在“水面以上”。

不过,从前几周的表现看,这应当与成立时点有关。

以万家自主创新为例,成立的第二周(2月17日-2月21日),周涨幅超过3%,而业绩比较基准同期涨幅2.77%,也就是说,该基金在成立的第二周即有一定的仓位。

自此之后,两只基金的周涨幅差异并不算大。但不同的是,同样自2月21日算起,万家自主创新是从1.0327回调,而万家科技创新是从1.1258回调,后者在前期市场中积累了更多的涨幅。

除了刘格菘、杨浩、黄兴亮等,事实上还有一些颇有名气的基金经理,也“连发”进行中。

例如平安基金黄维的平安匠心优选2月21日成立,现还有平安估值精选正在发售中;永赢基金李永兴的永赢科技驱动2月18日成立,其与晏青共同管理的永赢股息优选也在发售中。

华夏基金蔡向阳的华夏翔阳两年定开3月6日成立,华夏睿阳一年持有、华夏兴阳一年持有都于近日结束募集。

这些基金经理的连发产品,未来将运作如何呢?或许值得继续关注。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。