一位投资老兵的价值突围和进化

来源:投基家

“当上帝为你关上了一扇门,必定为你打开了另一扇窗”,我的经历就从这样的开始了,2006年年底进入了当时大家都比较神秘的证券行业实习工作,那时我的对股票一点概念都没有,只是觉得这个行业里的人特能吹,我估计说这句话要得罪上百万的证券工人人员。

在证券行业学习了6年的时间,学到最多的东西无非就是技术分析和技术指标,整天要去做的事情就是开发客户和面对老客户,然后用事后诸葛亮的方式方法来教育客户,在当时这些方法还挺广用的,因为他们实实在在把我们当成砖家(可以用砖头砸的那种),但是我们交给他们的是怎么用技术标去做短线,在我脑海里好像是没有长线的,事后这个家公司涨的好我们都会说这个是长线票。这段期间我不但学会编程一些简单技术指标,还参与过权证,期货的交易,亲历了钾肥权证,南航权证等末日爆炒行情,在这里面也见证暴富的神话,只是上天根本没有眷恋我。

2012年就这样我离开了这个让人回味的行业,当我离开券商之后,我有段时间静静的思考自己在这6年投资生涯,到底学到什么,投资本质是什么,我如何才能在这市场不被割韭菜,最后有幸在后面的工作中接触一些研究基本面的朋友和同事,由他们带我进入企业基本面的研究,慢慢的在他们身上和他们推荐的书籍里面,发现价值投资才是我这辈子要去追求的,在之后投资生涯价值投资一直伴随着我,学习中不断去实践,最后通过实践找到一套适合自己的价值投资方法,感谢上帝为我打开另一扇窗,投资本应该经历自我修心和自我进化的一段过程,我也相信巴菲特讲的长长的坡,厚厚的雪在未来投资路上会变成现实。

上面内容都是自我进化的一段历程,什么是价值投资,价值投资其实也是一种价值发现,是以低于企业内在价值时买入,等待价格高出企业内在价值时卖出。我先抛砖引玉分享自己如何去做价值投资,第一步就是您的潜意识要认同价值投资,如果这一步都做不到,下面的工作将很难开展,最后想通过我们的四心投资文化来表达我的投资:初心(回归投资本源),匠心(研究创造价值),恒心(投资积累收益)和净心(坦荡承载财富),其实四心里每一块都可以写成一个系列(以后有机会再具体写,或者你们可以找一下雪球大V,新浪财经邓立君先生向他求教)。

第一步树立正确的投资理念

任何事物都有开头,投资也是,所以我们的开头就是先树立正确的投资理念,你是要做价值投资还是要做博弈,前后者需要学习的东西不同,前者是围绕着企业价值去研究,后者可能更多地围绕着市场情绪、心理和资金面去研究。

因此每个人内心世界里面都有一颗最原始的心,我理解为初心,您的初心是什么,它就代表你投资的选择,先讲一下我的初心是什么,我的初心就是了解投资本质,我们进入这个复杂的股市里是靠什么来盈利的,在这之前我跟很多做企业的老板有交流,为什么大多数人在实体行业做的风生水起,却来到资本市场大部分人都会铩羽而归,终究原因都离不开这些词语来形容:急功近利和贪婪。

这里面大部分人进入资本市场都是想赚快钱的,但是长期看90%的人都是亏钱的,这好比去赌场赌钱长期都是亏钱的,我前天还在朋友圈分享了段永平一篇采访文章,他讲到“股市不是教人赚快钱的地方”,但是大多数人是不会相信您的。回到刚才讲的话题,如果您是一家上市企业的老板,您肯定是生产出产品通过销售卖客户来获取应有的利润,但是我们在资本市场只能购买这家公司的股份,那么我们持有这些股份如何获得收益,我们做价投会告诉您,一个是通过企业现金分红来获取收益,另一个是赚取企业成长的钱,也就是我理解的投资本质,第一种比较容易理解,第二种我就简单表述一下(欢迎砸砖),就是企业未来通过产品获得源源不断的利润,有些企业规模越做越大,甚至可以成为世界一流的企业,在这样一段的过程中企业不断为社会在创造价值,甚至有些企业给人们创造出更舒适的生活环境,哪我们们持有这些企业的股份就被人们认可,也愿意花更高的价格来买我们手上的股份,这就是我们在股市里长期盈利的根本。

第二步建立自己的知识体系

首先我们需要储备一定知识量,我们可以多看一些有关国外投资大师的经典书籍,站在巨人的肩上再去看怎么投资,吸取巨人的知识精华有利于我们少走弯路,越是简单的道理在投资的世界里就越容易得到验证,也越有效。下面这些书籍如果有需要的可以联系我,免费打包送给,送给一起在价值投资路上结伴同行的伙伴们。

除了看这些大师们书籍以外,我们还需要掌握一些简单的财务知识,很多人对于的财务三大报表都会说头晕,我们并不需要像注册会计师那样精通财务,知道企业怎么去做账,我们只需要简单理解十几个财务指标就够了,比如说:毛利率、净利率、负债率、净现金流、资产周转率、存货周转率、应收账款周转率、以及最主要的净资产收益率(ROE)等等财务指标就足够让我们发现好企业了。我想简单说一下ROE,一般来讲企业ROE越高且能长期维持下去,那么我们长期的投资这家企业收益大致就是ROE的收益,所以巴菲特为什么要选择高ROE的企业长期持有的原因之一。

最后投资行业里知识是需要大家不断是获取和积累的,是一个持之以恒的事,听说巴菲特和芒格两位老爷子每周要看一本书,我很佩服他们的毅力,我们只需要坚持一个月阅读一本书的最低消费,长积累月已经足够建立一个庞大的知识库了。

第三步搭建自己的投资体系

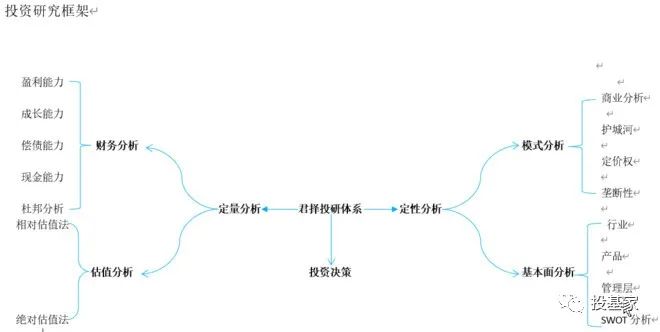

如何搭建自己的投资体系了,首先我们先建立一个属于自己的研究体系,上面的这幅图就是我们做价值投资的研究体系大纲,仅供大家参考。我们的研究体系目前是针对微观的企业,宏观分析体系太复杂,中观方面有储备的知识库我觉的很有必要去分析,研究体系主要分成二大部分,就是定量分析和定性分析,很多朋友跟我交流,认为定量分析更适合量化投资,定性分析更适合我们价投,其实我个人认为这是很片面的讲法,我认为这二者是相辅相成的,不同时期,不同环境可能占的权重不同而已,都发挥出相当关键的作用。后面的定量和定性的因子我就不展开了,网上一定有很多介绍,大家可以自己去找一找,以后有时间或者有机会我再专门写一篇文章出来讲述。

对于想进入基本面研究的小伙伴们,建议先从消费类行业看起,这样更容易上手,另外消费行业一直都是大牛股诞生的摇篮,举个例子:涪陵榨菜,从定量的角度看,公司财务数据最近几年都是非常优秀,所以市场当时给的估值都是很高,这也是大家未来给予它更多的期待,很多人会说未来业绩不达预期之后高估值是无法持续的,到那时一定是戴维斯双杀,这部分人担心的并无道理,但是想一想我大A股好的一点企业哪一个不是高估值的,我们做价投唯一能安慰自己的是让时间去消化它的高估值吧。从定性的角度看,公司商业模式也是非常清晰的,就是生产酱菜产品卖给消费者来获取利润,原料具有一定的区域垄断性,产品在市场上有一定价权,我们需要观察的就是企业管理层有没有专注这个领域,未来公司在矩阵上能否带来更健康的产品,这是都是要持续跟踪的,所以定性分析他不是一蹴而就,需要长期跟踪和观察企业动向。

搭好研究体系之后我们就要对投资做决策了,一个企业我们是买入、持有还是卖出,这里面也是最难讲清楚的,我看过很多价值投资大师写的书,大部分都没有具体介绍买卖,反而技术分析门派的大师在书籍中都有介绍买卖,我想这也是为什么大家更忠于技术分析的原因吧,其实价值投资大师们都有讲,比如文章前面有讲什么是价值投资,这里面就有讲到简单的买卖,另外每个人都有对企业的不同理解,市场上简单又好用的是用PE的高低来指导买卖,但是我想告诉大家的是投资做到最后,都是大道至简,适合自己的才是最好的。

第四步建立一套属于自己的心里系统

这个体系搭建我真的是无法用语言就能解析明白的,后面看看哪位投资大咖能为大家分享一下,这块我并不擅长,这么多年我自己也是在不断修炼的过程,我极力推荐大家看这本书《乌合之众》,也许很多人可以在里面找到自己想要的答案,我自己这么多年的方法就是在实践中去建立自己的心里系统,在市场里不断的去打磨,直至自己能净心接受这个坦荡的变化,多看看大师们总结的心里鸡汤,句句简明且能渗入到内心,能起到很好的保护作用。

第五步赚取认知的钱

投资的本质就是认知变现,你永远赚不到你认知之外的钱。估计很多人不是这么认为的,如果你赚取财富靠的是运气,那想守住财富则靠的是认知,还有如果你是靠运气的赚到的钱,以后一定会靠实力亏回去,不管你信不信,反正我是相信了。

近期由冠状病毒的影响,给全球股市带来灰暗时刻,早上起来看看朋友圈都是一片悲观情绪,大家的注意力都放在股市上了,之后最直接的体现反应在价格上,如果我们的认知只停留在股价上,那我们无法突破自己。在最黑暗时刻,我在2020年3月12日在朋友圈发出最深情的呼唤:“子弹打光了,愿为中国经济做出最后一点贡献”,不是我知道未来市场是跌还是涨,只是我觉得格力电器董总说的很对,国家在困难时企业要多为社会多出一份力,像这样的企业我们只能在资本市场支持它,像格力这样的企业我相信在这次疫情中有很多,所以我更愿意跟这些企业为伍,长期来看这些企业不会亏待他们的股东。

我在网上阅读一篇文章,它里面的讲的内容正是我所想的东西,分享出来希望能帮助大家更好的理解。

1、投资即决策,而决策差异背后的根本是认知水平(“认知是大脑的决策算法”):投资就是对未来的不确定性下注,投资的过程就是不断地在胜率和赔率之间做平衡。一人一世界,每个人看到的世界都是不一样的,每个人对同一投资机会的认知也分不同的维度,不同维度的认知意味着各自完全不同的胜率选择。

没有高确定性为前提的高赔率,是赌博。但市场普遍认知到的高确定性,在通常情况下又不可能给你高赔率。所以问题的本质其实是你是否有超越市场大多数人的认知,适时的判断出市场的错误定价,以高胜率去做高赔率的决策。马云所说的,任何一次机会的到来,都必将经历四个阶段:“看不见”、“看不起”、“看不懂”、“来不及”,也是同样的逻辑。

2、认知是多维度的:成功的投资需要完整的体系支撑,多维度的认知可以从不同的层面优化你投资体系的胜率和赔率指标。比如对行业和企业经营的认知:行业空间、竞争格局、价值链分布、核心竞争力、增长驱动因素等;交易系统的认知:仓位管理、风险管理等;投资思维的认知:安全边际、复利等。

当然,不同人在整个体系的不同环节的认知能力是有差异的,需要选择性的修炼边际收益最高的部分,也可以通过团队合作让自己的某一部分优质认知最大程度上发挥价值。

3、投资很难赚到你不信的那份钱:知道和相信之间有很大的距离,而真正的认知是相信,甚至信仰。

最后举个例子,说道酱油,大家一定会想到海天味业,从2014年上市花了5年的时间就在去年一段时间市值还超过了万科,一个营收只有不到200亿,而一个营收达到3000亿的公司,竟然市值大家相同,从利润端看万科利润也是海天的9倍,当年海天上市时也只有200多亿的市值,从行业集中度以及零售端市占率看,海天并不是绝地领先,直到今天我们继续谈集中度的问题时也还是很低的,如果你不是相信这个行业有太大的发展等因素的话,估计你是不会买它甚至持续持有它,自然也不会有平均每年2倍的收益了,认知可以让你赚到钱,要赚大钱只能靠信仰。

我相信未来投资一定是属于那些已建立了良好的投资体系的投资者,我也相信经过了七七四九天在炼丹炉里的炼制,才有可能练出一颗金丹出来,也希望大家都能在价值投资的路上都能炼制出属于自己的金丹。最后请大家一定记住,重要的事情我只说三次:持有好公司,持有好公司,持有好公司。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。