10只百亿爆款新基净值跌破1元 又一顶流基金经理致歉"花式"留客

本文源自:中国证券报

市场持续调整,让热情的基民逐渐冷静,但基金经理内心却倍受煎熬。

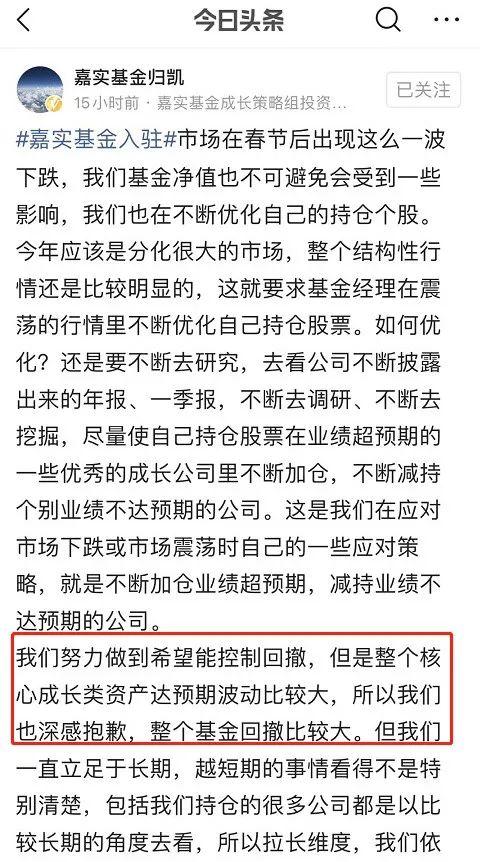

3月25日盘后,管理规模超500亿元的嘉实成长策略组投资总监归凯连发多条长文向投资者致歉,并分享了自己的应对策略。

业内人士表示,面对大跌,老基金还有过去两年的收益做安全垫,但一批成立不久的新基金去年普遍建仓节奏较快,净值都遭遇了大幅回撤。

除道歉外,不少基金经理还走访渠道,与投资者面对面交流,做好客户情绪安抚工作,还有基金公司通过“将营销的重点从成长风格的基金产品和基金经理,转向长期稳健型的产品和基金经理”等方式花式留客。

嘉实归凯就净值回撤道歉

3月25日收盘后,嘉实基金成长策略组投资总监归凯通过自媒体平台,就春节以来基金净值的大幅回撤向持有人致歉。

Wind数据显示,目前归凯共管理9只基金,管理规模571.36亿元,其中,嘉实核心成长、嘉实新兴产业和嘉实远见精选两年持有期规模较大,截至2020年四季度末规模分别为:152.18亿元、147.03亿元和88.55亿元。

近期,市场持续调整,Wind数据显示,归凯管理的这三只基金最大回撤都接近或超过20%。不过,归凯表示:“我们一直立足于长期,越短期的事情看得不是特别清楚,包括我们持仓的很多公司都是以比较长期的角度去看,所以拉长维度,我们依然是非常有信心的。”

归凯还分享了几个控制回撤的方法:

一是寻找最优秀公司:不排除刚才说的核心成长类资产大幅下杀情况,一般优秀的公司超预期的情况还是比较多的,所以本身优秀的公司在大部分情况下回撤风险相对较小。

二是分散行业配置:在成长类资产里,配置并没有倾向于某个行业,所以希望努力拓宽成长类资产的能力圈,比如科技、消费、医药、先进制造板块中很多核心成长类的长期有空间的资产都是比较均衡地配置,从某种程度上相对均衡的配置,希望用这样的策略达到控制回撤的目的。

三是动态调整组合:不断进行动态评估,如果收益率不满足要求,会进行调整。在这一轮调整过程中,仓位上并没有作出特别大的变化,但是从结构上来说,目前努力评估所持有的重仓股,过去几年如果估值扩张的程度相较于业绩增长的程度明显过大时,会把这些持仓比较多的调整到业绩和估值增长比较匹配,或未来几年有大幅超预期可能的股票上,这样也可以更快地去消化估值。

四是寻找新的核心资产:寻找目前估值比较合理,业绩增长比较匹配,未来有希望成长为下一批核心资产的股票,定期研究和跟踪。

多位基金经理道歉

春节后,市场风格巨变,龙头股也接连调整,不少基金的净值都遭遇了大幅回撤。

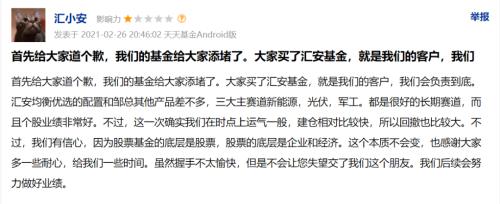

汇安基金因为建仓较快,净值大幅回撤,曾两度向投资者致歉。2月26日晚间,汇安基金官方账号“汇小安”在基金吧中表示:“首先给大家道个歉,我们的基金给大家添堵了。大家买了汇安基金,就是我们的客户,我们会负责到底。”

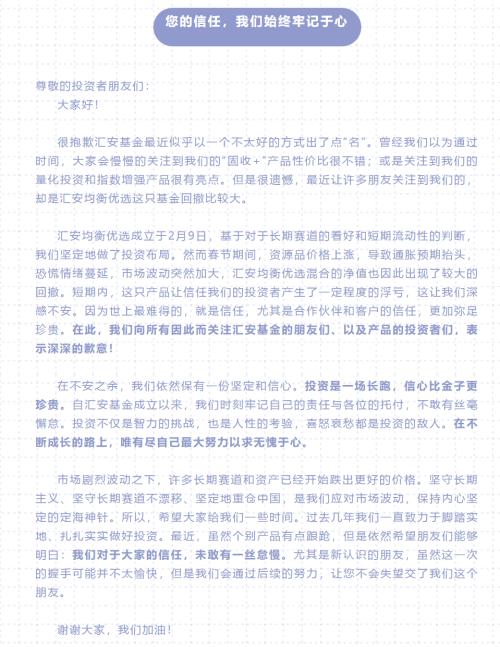

3月4日晚,汇安基金微信公众号又发布了一篇题为《您的信任,我们始终牢记于心》的致歉信。

次新基金承压

归凯管理的嘉实核心成长是一只成立于去年10月28日的次新基金。2020年10月26日,这只基金限额150亿元发售,当日认购规模超过300亿元,一日售罄并启动比例配售。

一位基金经理告诉中证君:“去年下半年成立的次新基金,由于当时市场行情较好,基金经理怕净值落后于其他基金,建仓节奏都非常快,有些短时间内就将仓位打至90%以上。但由于是新基金,运作时间短,积累的涨幅较小,面对此次市场的深度调整,很多净值都跌破1元,也让这些基金经理倍感压力。”

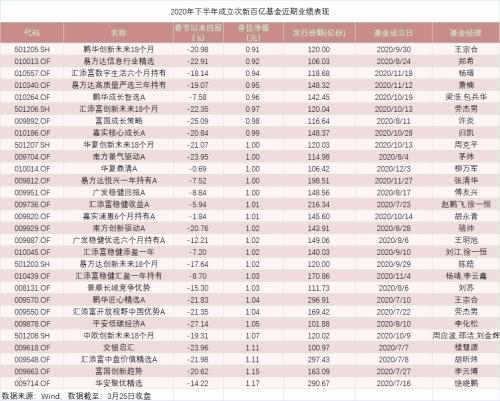

成立于2020年下半年的次新基金共有804只,中证君统计了其中100只发行份额居前的基金发现:16只基金已经跌破1元的发行单位净值。

在这些次新基金中,发行份额超百亿的基金共有29只,这些百亿基金中有10只净值跌破1元的发行单位净值。

基金公司“换货”

次新基金承压,基金公司首先选择,调整“售卖”基金的结构。

例如,上海某头部基金公司,早已将营销的重点从成长风格的基金产品和基金经理,转向长期稳健型的产品和基金经理。

在这家基金公司的官方网站上,“长期出色”、“好基体验”、“宝藏基”等等字眼,放在醒目的位置,成为新发基金和持续营销的关键词。

同样,另一家基金公司近期集中力量推荐宏观策略分析和大类资产配置见长的基金经理。“擅长宏观策略”、“持仓比较均衡”、“风格轮动”等等,成为这位基金经理的卖点。

另外,随着市场震荡,基金定投也成为近期基金公司推广的观念。“一个是唤醒新基民的定投意识,让他们追求长期胜率;另一个是让原有定投投资者坚持定投,引导投资者长期投资。”一家基金公司营销策划部门负责人表示。

忙碌的基金经理

业绩承压,投研团队自然是需要站出来的。

刘枫(化名)是上海一家基金公司的基金经理,已经开始忙碌起来了,形式上既有线下的也有线上的。

3月中旬,刘枫已经跑了建设银行、招商银行、工商银行在上海、江苏、浙江等地的一些网点。“主要是去年三季度末发的一个基金,这些网点认购的金额较大,净值波动后,需要做一些市场观点、投资策略的分享。一般是比较近的网点,抽盘后和周末的时间,不占用投资的时间。”刘枫表示。

对于基金公司和基金经理而言,重点渠道的持续维护非常重要。“伤渠道”被认为会损伤基金公司和银行的合作关系,甚至会因为一两个基金经理的投资不给力,让渠道对整个基金公司产生负面看法。

不过,刘枫也明确表示,整体产品面临一定的赎回压力,“因赎旧买新的资金相对较少,整体有四分之一左右的规模变动。”

“跟同行不太一样,我们选择线上交流的情况不多,特别是那些面对较多投资者的直播模式。因为这部分投资者情绪化的东西较多,目前没有太好的办法进行安抚。”刘枫表示。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。