管理期货业绩领跑,产品配置需求旺盛:私募基金月报202103

【基金红人节|金麒麟基金大V评选 百位大咖入围→投票】

来源:华宝财富魔方

分析师:张青(执业证书编号:S0890516100001)

研究助理:田钟泽

1. 市场回顾

1.1. 政策与新闻

先锋领航:暂缓公募基金牌照申请专注合资公司投顾服务

3月16日,全球最大的公募基金公司Vanguard(“先锋领航”)透露,先锋领航计划将其中国的资源集中于发展与蚂蚁基金合资推出的“帮你投”投顾服务。据了解,这项投顾业务于2020年4月推出后,已吸引成千上万中国个人投资者用户。先锋领航亚洲区总裁Scott Conking表示,先锋领航将暂缓其在中国设立公募基金管理公司的申请。

Scott Conking表示,鉴于中国公募基金市场规模庞大,而基金通过直销触达的投资者数量较为有限,先锋领航相信其现阶段通过合资投顾服务,能为投资者带来更多价值。先锋领航将践行对中国市场的长期承诺,持续关注和评估市场机遇和相关条件,以探索服务中国投资者的有效路径。先锋领航表示,在过去一年中,通过与蚂蚁基金的合资公司,先锋领航对于中国个人投资者在投顾服务方面的需求规模及范畴,获得了深入而宝贵的了解和洞察。基于公司的市场调研结果及其目前所了解到的信息,先锋领航看到清晰的发展机遇,希望通过专注发展与蚂蚁集团的合资投顾业务以满足这一日益增长的需求。

Scott Conking进一步表示:“中国在全球经济总产出中所占的份额庞大且仍在不断增长,更已成为世界第二大股票市场,这为先锋领航向个人投资者提供投顾服务及专业知识带来重要机遇。中国公募基金市场蓬勃发展,拥有数千款产品,而先锋领航恰好具备全面的能力可以帮助零售客户应对各种投资选择。我们势必将把握未来机遇,帮助中国投资者优化投资成果。”

(中国证券报,2021-03-16)

业绩稳健增长私募CTA策略产品热度不减

春节以来,A股市场波动加大,大宗商品价格维持强势。在此背景下,主要投资于商品期货及其他衍生品的私募CTA策略产品的整体运行及业绩表现较为稳健。此外,从新产品发行、投资者大类资产配置需求等方面来看,当前私募CTA策略产品整体投资热度继续保持在较高水平。多家量化私募机构表示,作为具备抗风险属性的基金产品类型,2021年各类CTA产品的整体规模有望继续保持较快增长。

收益率表现突出,国内某第三方机构数据显示,不同规模的CTA策略私募机构2021年以来平均收益率全部为正值。具体来看,5亿元以下规模的平均收益率为5.14%,5亿元至10亿元规模的平均收益率为4.05%,100亿元以上规模的平均收益率为3.12%,20亿元至50亿元规模的平均收益率为1.05%。通过与2020年CTA策略私募机构的业绩表现,以及2021年以来国内股票多头私募机构的收益率情况进行对比发现,今年以来CTA策略私募机构的投资业绩整体表现稳健,并在今年以来该第三方机构八大私募策略产品类型排名中位列第一。

配置需求旺盛,在产品配置需求方面,得益于大宗商品市场整体偏强的趋势性价格表现,以及近两个多月以来行业内产品持续稳健的平均收益率表现,现阶段国内私募CTA策略产品的整体配置需求居高不下。

(中国证券报,2021-03-25)

1.2. 市场行情

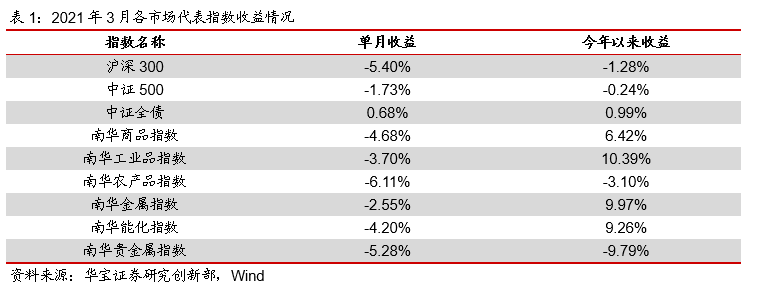

全文观察期自2021年3月1日至2021年3月31日。

2. 私募概览

2.1. 分策略业绩统计

A股市场方面,3月A股市场显著调整,沪深300指数跌幅超过5%,市场的调整,本质上是对前期高企的估值进行消化。虽然最近两周市场迎来反弹,尤其是前期跌幅较大的抱团股成为反弹主线,不过,市场成交量持续萎靡,两市日均成交额仅7000亿元左右,为2021年以来新低。缩量反弹预示着多头信心的不足,也意味着本轮上涨定位于春节后市场大幅下跌后的反弹修正,并不意味着新一波中期行情的开始,且以沪深300指数为代表的当前估值分位仍然处于过去5年90%以上的历史高位,估值回归的过程可能并未结束,鉴于此,我们依旧建议暂时坚持防御性配置的思路,不急于追涨,而是等待市场整体的估值水平达到一个相对合理的位置后,再考虑择机加仓。行业配置上,目前以分散化配置为主,待市场估值回归至合理水平后,中期投资依旧集中于消费、成长等契合经济转型的方向上。

债券市场方面,3月债市表现超出市场预期,在美债收益率快速飙升背景下,国内10年期国债收益率小幅下行9个BP,这一方面源于股市疲弱,避险情绪催生股债跷跷板效应,另一方面也源于市场前期对利空已有所反映,且中美利差保持较高水平,对美债冲击存在一定安全垫。整体看,近期债市的波动明显下降,市场呈现低波状态,这本质上是对当下中性货币政策的反映。伴随经济逐步恢复至疫情前水平,国内货币政策要兼顾稳杠杆与防风险,而经济复苏的不平衡以及降低实体经济融资成本的诉求,又要求货币政策不急转。这相应决定了当前债市可能腾挪空间不大,维持对债市的震荡研判,后续债市的机会在于流动性或经济增长的预期差出现,以及市场波动的回升。

商品市场方面,3月商品市场普遍下跌。尤以贵金属和农产品跌幅居多。黄金市场近段时间的持续疲弱,主要是受美国实际利率快速上行的压制,而美元指数的上行也成为拖累黄金表现的负面因素。拉长看,伴随全球通胀预期的升温,支撑黄金长期看涨的逻辑仍在,但中短期内,由于美债收益率尚未见顶,且当前黄金技术面走势上的动量趋势也遭到破坏,黄金的做多机会可能不佳。能化方面,美债收益率上涨,美元走高,欧洲疫苗接种不顺畅,油价出现回落,PTA跟随下跌。整体来看,3月多数商品出现下跌,趋势延续性变弱,3月CTA策略出现回撤。

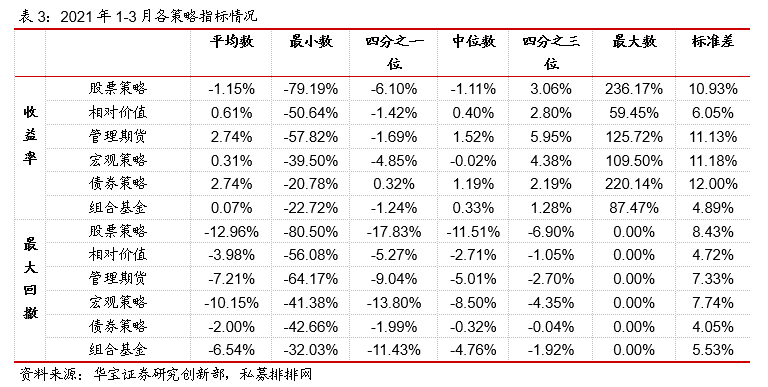

股票策略共考察11622只基金,中位数收益-1.11%,收益区间在【-79.19% ,236.17%】。

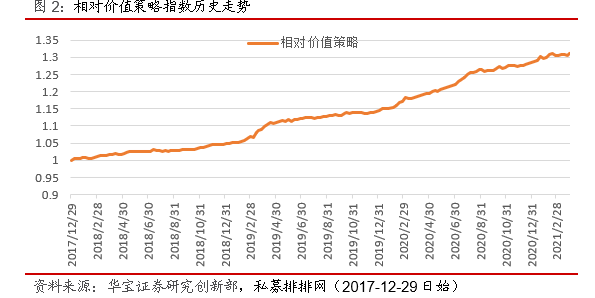

相对价值共考察665只基金,中位数收益0.4%,收益区间在【-50.64%,59.45%】。

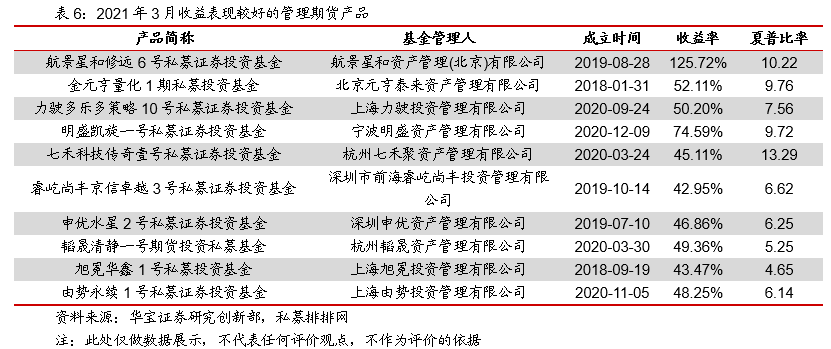

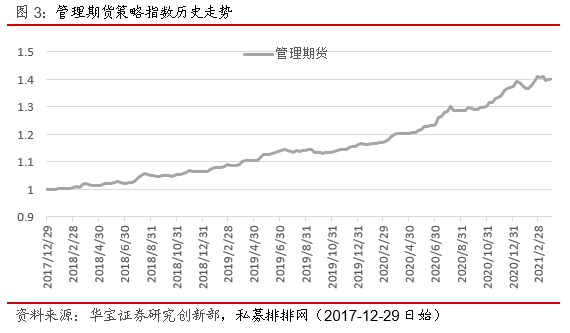

管理期货共考察1662只基金,中位数收益1.52%,收益区间在【-57.82%,125.72%】。

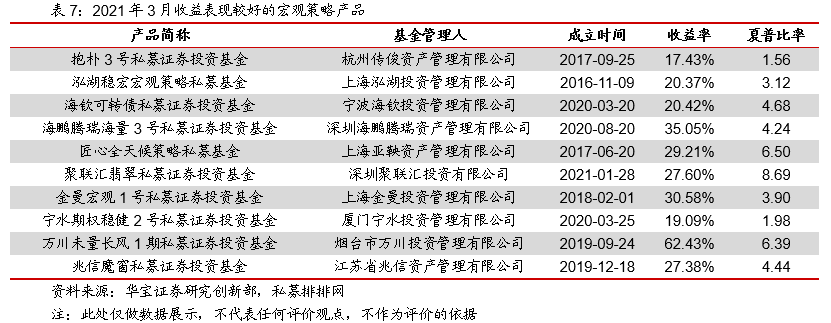

宏观策略共考察374只基金,中位数收益-0.02%,收益区间在【-39.50%,109.50%】。

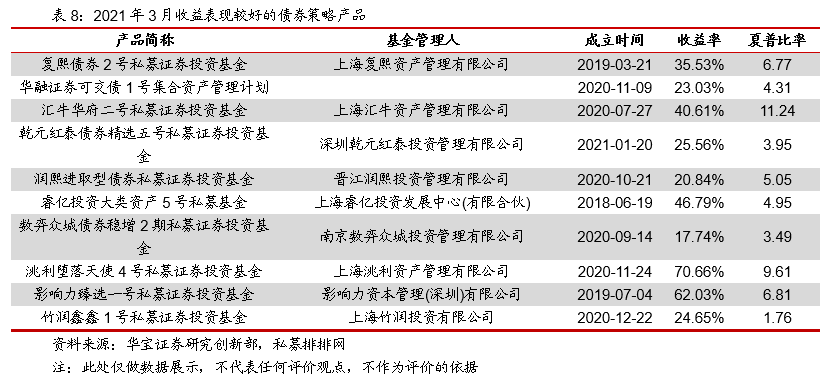

债券策略共考察743只基金,中位数收益1.19%,收益区间在【-20.78%,220.14%】。

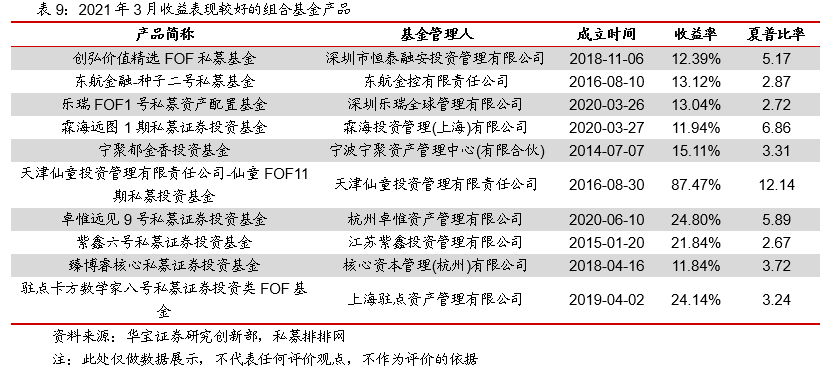

组合基金共考察898只基金,中位数收益0.33%,收益区间在【-22.72%,87.47%】。

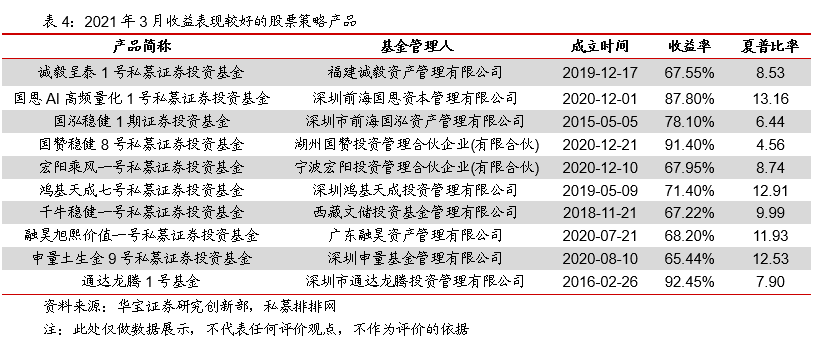

2.2. 分策略部分产品展示

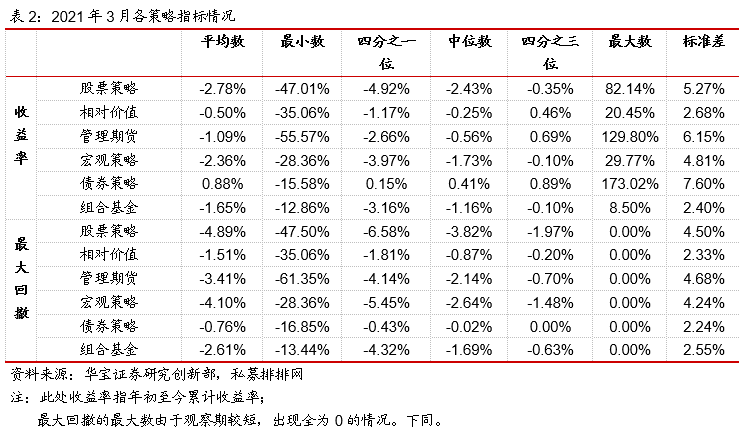

3月股票市场下挫后震荡寻底,股票策略下跌幅度较大,股票相关策略如宏观策略和组合基金等整体回撤也较明显,相比之下相对价值策略和管理期货策略回撤较少,债券策略则是唯一收益为正的策略。3月商品市场趋势出现反转,所有商品3月均出现下跌,农产品和贵金属跌幅较大,管理期货类策略整体业绩出现回撤。

2.3. 产品发行与清盘

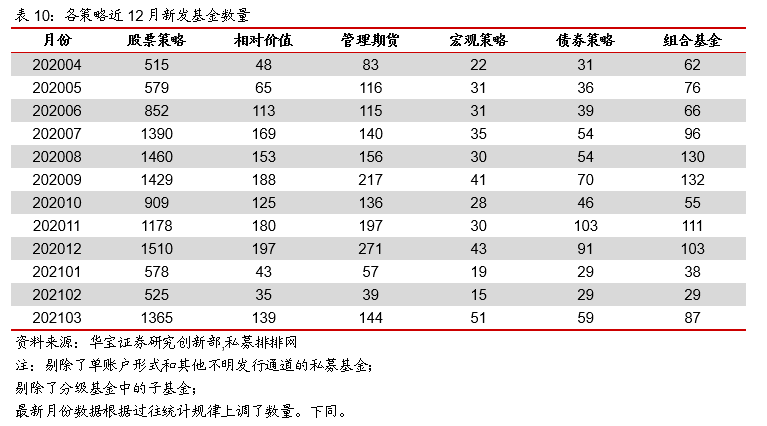

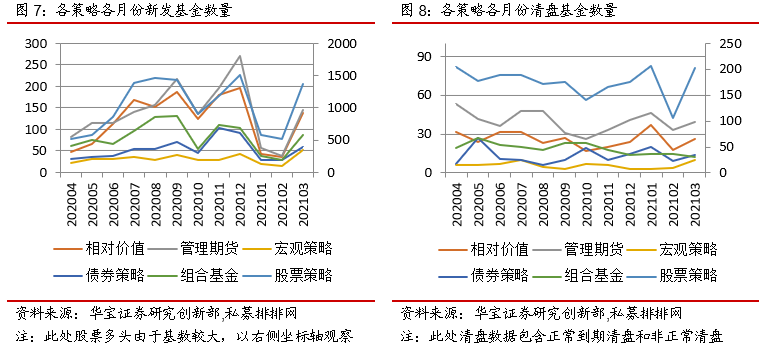

从产品发行来看,2021年1-2月,受春节因素影响,多数策略发行数量回落。但各策略发行数量3月即出现明显回升,基本回归到正常水平。

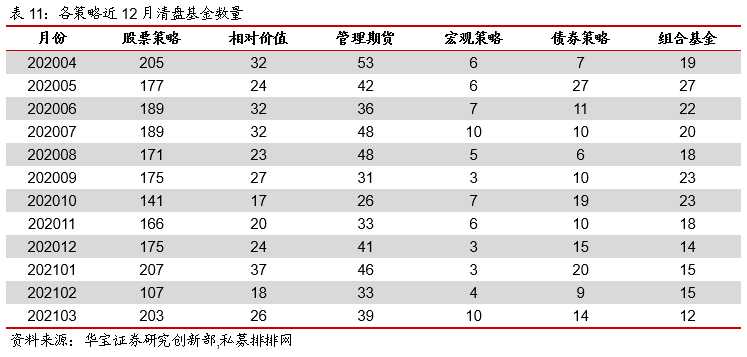

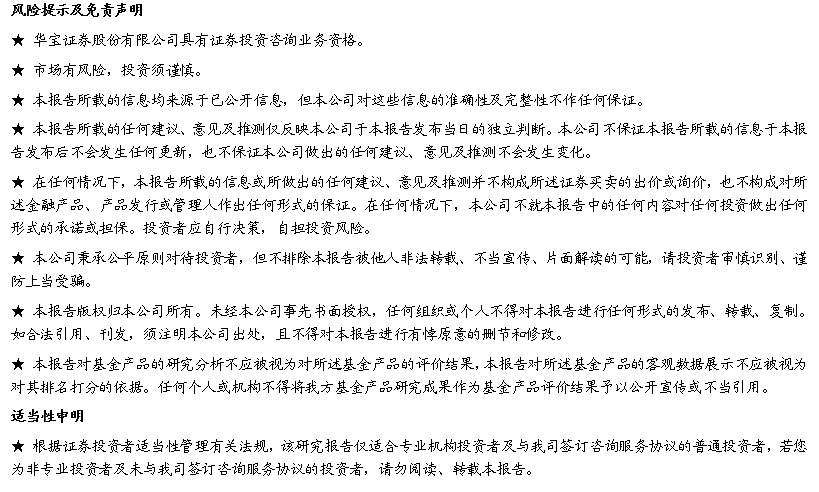

从产品清盘来看,各月份清盘数量基本保持稳定,2月因为春节假期因素清盘数量较其它月份少,其余月份随行情波动不大。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。