市场风格渐变,投资者该如何应对?

原标题:市场风格渐变,投资者该如何应对?来源:好买财富

好买说

5月以来,A股风格分化明显,以新能源汽车、光伏、半导体为代表的成长板块持续领涨,而以金融地产为代表的低估值价值板块则持续下跌。

进入8月后,随着银行、地产板块显著上涨,前期芯片、新能源等板块明显回调,风格切换再度成为投资者热议的话题。

为什么市场会出现风格切换,投资者又该如何应对?

1

市场风格切换从何而来?

所谓市场风格,是指某类个股的表现明显强于另外类型的个股。

一般而言,股票可以分为价值股和成长股两大类。价值股多处于成熟行业,市值大,业绩、规模与股票分红稳定,但业绩增长慢,股票估值低。而与之相反,成长股则大多处于新兴行业,市值较小,没有稳定分红,业绩增速快,股票估值也更高。

市场有牛熊周期之说,市场风格也有周期。

市场风格出现周期性变换,其背后是成长股和价值股相对盈利的变化。更进一步看,风格之变来源于社会经济、宏观政策、科学技术等各种变量影响企业盈利的波动。在赚钱效应的驱使下,逐利资金追逐强势的风格,甚至还会将风格分化推向极致。

回顾过去几年A股,市场经历过多次大的风格切换。例如,2013年传统行业低迷,新经济唱主角,成长股受追捧;2017年,前期供给侧改革为传统行业带来生机,成长股却在消化泡沫,价值风格显著引领市场。

牛熊周期何时转换无法预知,风格分化会走多远,哪些因素会逆转分化趋势也没有谁能提前知晓。历次市场风格分化的驱动因素或有不同,但相同的都是资金逐利与物极必反的结局。

2

如何应对风格周期切换?

成长风格行情中买成长型基金,价值风格行情中买价值型基金,这可能只是最理想的情况,就如同牛市保持满仓,熊市保持空仓一样。但极少有投资者能做到这一点,因为未来实难以预测。

既然风格周期影响着投资者的收益,那投资者应该怎样应对呢?

应对风格周期,最好的方法不是去预测风格变化,而是寻找能穿越风格周期的优质资产。

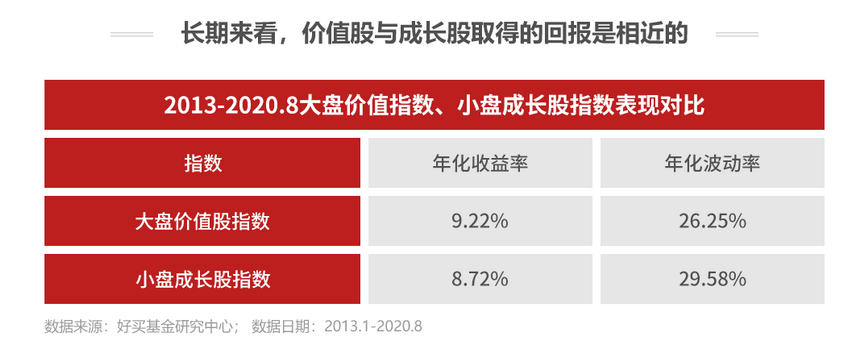

第一,应对风格分化切忌盲目跟风。无论市场风格如何切换,其实成长股和价值股同属权益类资产,其长期收益并无显著差异。据好买基金研究中心的统计显示,2013年到2020年,A股大盘价值股指数与小盘成长股指数几乎都实现了约9%的年化回报。

无论是成长风格,还是价值风格,选择坚守哪一类风格,其取得的长期回报是相近的。而如果总去追逐热门风格,就如同在牛熊周期里追涨杀跌,其长期回报可能落后于市场平均水平。

第二,坚守优质资产应对风格切换。普通投资者想要精准踏中市场风格非常困难,而优秀投资者却能分清哪些钱赚得到,哪些钱赚不到,从而坚守一套能长期盈利的投资方法,无视风格切换、市场波动等等似是而非的赚钱机会。

2003年以来,A股经历多轮牛熊,期间市场风格也经历多次切换,但国内公募私募领域内许多“牛基”都能穿越分割周期,年化回报超越了各类风格指数。可见市场风格虽变化莫测,只要能坚守住优质资产,即能穿越风格周期。

3

结论

成长也好,价值也罢,面对市场风格切换,追逐热门的做法不可取,更好的选择应是“以不变应万变“,相信均值回归这一市场铁律,坚持长期投资,拿住优质资产,从容应对市场波动和风格变化。

重要声明

本文件中的信息基于已公开的信息、数据及尽调访谈等,好买基金或好买基金研究中心(以下简称“本公司”)对这些信息的及时性、准确性及完整性不做任何保证,也不保证所包含的信息不会发生变更。文件中的内容仅供参考,不代表任何确定性的判断。本文件及其内容均不构成投资建议,也没有考虑个别客户特殊的投资目标、财务状况或需要。获得本文件的机构或个人据此做出投资决策,应自行承担投资风险。

本文件版权为本公司所有。未经本公司书面许可,任何机构或个人不得以翻版、复制、 发表、引用或再次分发他人等任何形式侵犯本公司版权。本文件中的信息均为保密信息,未经本公司事先同意,不得以任何目的,复制或传播本文本中所含信息,亦不可向任何第三方披露。

*风险提示:投资有风险,决策需谨慎。文中观点不代表平台投资意见,内容仅供参考并不构成任何投资及应用建议。未经好买财富授权许可,任何机构和个人不得以任何形式复制、引用本文内容和观点,包括不得制作镜像及提供指向链接,好买财富就此保留一切法律权利。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。