为什么“画线艺术家”多见于均衡型选手?

今年,均衡二字堪称大热。

纵观2021年市场风格急剧切换,许多风格极致的基金“昙花一现”,行业配置、个股配置较为均衡的基金经理中则涌现出不少“画线艺术家”,均衡型选手在2021年大放异彩。

不光是今年,拉长时间来看,均衡风格更是长期致胜。

如果我们统计近6年的不同风格基金指数涨幅,可以看到:2016年、2017年,表征大盘蓝筹的沪深300指数表现强于新兴成长代表创业板指,价值风格基金略胜一筹;但2019年、2020年创业板连续大幅跑赢,成长风格又占据了上风;2021年风格轮番切换,三者近乎持平。

近6年时间,价值、成长各有千秋,而平衡风格看似中庸,累积下来涨幅反而可观,2016年至今的涨幅达67.46%,远超其余两类。

数据来源:wind,2021年统计截至12.23

财通资管权益投资总监姜永明管理的“价值”系列基金,就是典型的均衡风格型产品。其人非常低调,却因突出的“画线能力”,今年让很多机构、个人投资者感叹“相逢恨晚”。

以其管理的命名“均衡”的产品——财通资管均衡价值一年持有期混合基金为例,先来看基本信息。

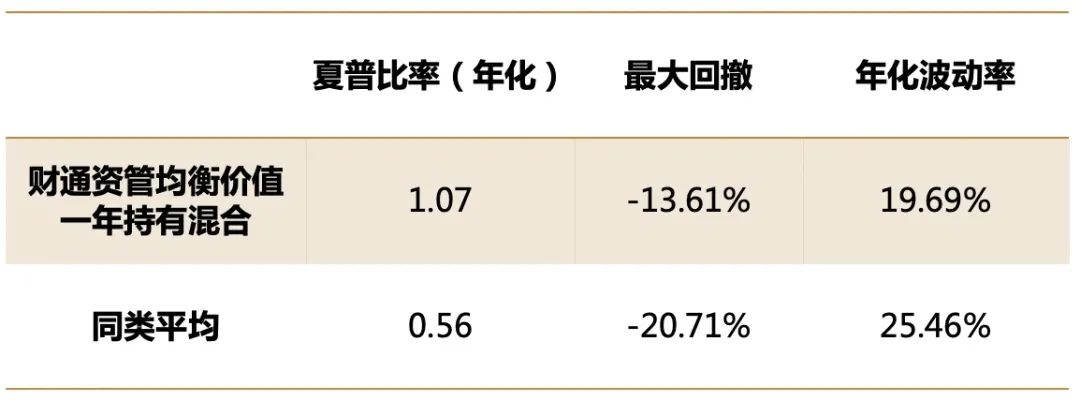

从风险收益比来看,截至12月23日,财通资管均衡价值成立以来最大回撤、年化波动率均小于同类平均,夏普比率远高于同类平均。

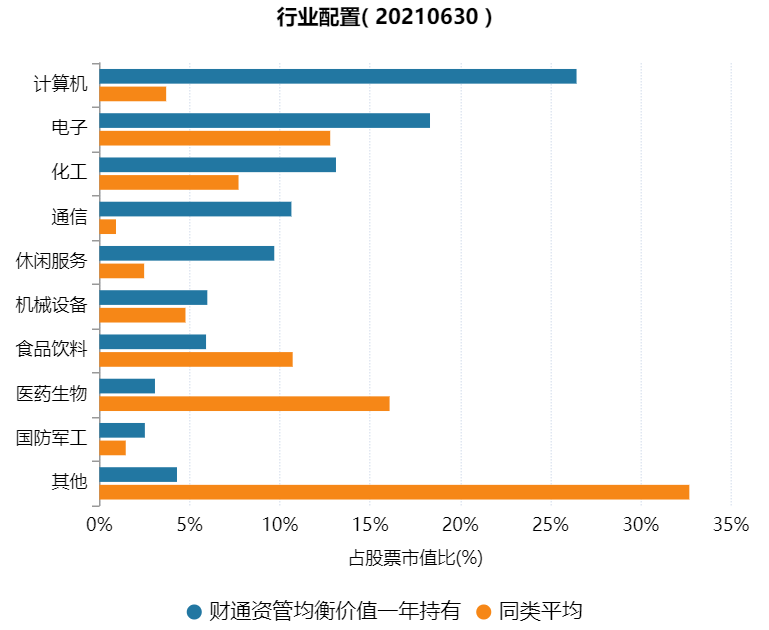

从行业配置情况来看:2021年一季报、三季报披露的前十大重仓股票分别涉及8个、6个行业(按照申万一级行业划分);2021年中报披露全部持股数据统计来看,前三大重仓行业分别为计算机、电子、化工,合计占股票市值比57.88%,但任一行业占比均不超过30%。

数据来源:wind,该基金2021年一季度、中期、三季度报告。重仓股仅代表历史持仓,不代表未来投资或目前持仓,不构成投资建议。

从上述数据分析来看,均衡风格的基金,个股及行业配置并非极致、平均的分散,而是在所看好的领域内有所侧重的分散,也正因如此,均衡并不等于平庸,而是有机会实现远超市场的长期优异表现。

当然,这需要基金经理有宽广的全局视野,能力圈不限于某一个赛道,对各个行业都要有行之有效且可复制的方法论,从而在任何市场风格中都能理性、坚定地做出相应的决策。

以姜永明为例,他的理性和坚定从何而来?

首先,是从多年绝对收益投资经验得来的组合管理思路:

(1)买入前,确保组合中公司的驱动因素是多样化的,兼顾行业分散、风格分散,不走极端;

(2)持有期间,不断的动态审视和调整组合——持仓股票的安全边际是否有变化,未来12个月的预期回报有多少?下阶段组合的上涨动力来自哪些?审视组合是否严重偏离宏观和风格主线?

(3)若股价短期趋于上涨,安全边际转弱但长期隐含回报较高,考虑减持。短期上涨透支长期隐含回报时,会考虑清仓。

其次,来自于对公司、对行业的深度研究,从而能做到相对准确地定价。在选择某一个公司进行投资时,研究的颗粒度会尽量细。先看公司好不好,产业趋势、商业模式、竞争格局、公司治理,是否满足未来三五年确定性增长的所需条件;再看公司贵不贵,也就是判断公司的价值,从不同时间维度进行隐含回报的衡量,挑出高成长公司,以合理价格买入。

在姜永明来看,“市场总是对的”,谁都有可能犯错,基金经理要做的是让自己的投资框架不断进化和完善,以适应更多的市场环境,降低犯错概率。

基于对“隐含回报”和“安全边际”的孜孜以求,姜永明侧重于左侧布局,相对成熟稳定的投资框架与自下而上的选股策略使他更关注标的公司的长期价值,这个价值的判断不受短期市场影响。

在这样的理念下,姜永明管理的基金产品,从成立以来着实体现了良好的“画线”实力,以实打实的业绩和口碑,赢得越来越多投资者的青睐。

数据来源:财通资管,wind,净值数据经托管行复核,截至2021.12.24;姜永明自2019.4.18起管理本基金。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。