用景气轮动穿越周期,这家公司基金产品近3年、近5年、近10年业绩跻身前三

2021年A股圆满收官,上证指数、深证成指、创业板指全年分别上涨4.8%、2.67%、12%,均连涨三年。上证指数年线三连阳,让不少投资者在这三年收获颇丰。

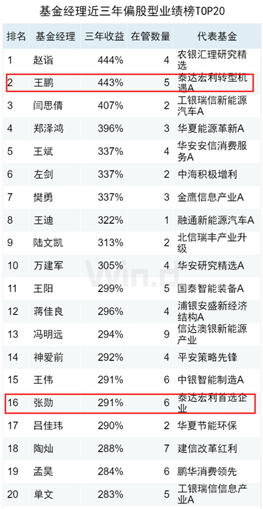

这一年,新能源、顺周期等行业成为市场投资主线,板块内频频出现牛股。在“茅指数”与“宁指数”的巅峰对决中,“宁指数”一路上扬,“茅指数”却止步不前,押注新能源赛道的基金经理大幅跑赢市场。在公募近三年偏股型业绩榜单TOP20上,排名靠前的都是重仓新能源的基金经理。

主动管理能力彰显

以Wind基金经理偏股型业绩指数(由基金经理管理的偏股主动产品构成)近三年表现看,排名前5位的基金经理均为自2017年以后开始担任基金经理的新生代。

其中,泰达宏利基金投资部总经理/基金经理王鹏以443%的涨幅位居其二,与排名第一的农银汇理赵诣相差仅1%。此外,泰达宏利研究部总监/基金经理张勋管理的首选企业以291%的涨幅跻身前20榜单。泰达宏利是少数有两位基金经理跻身前20榜单的基金公司。

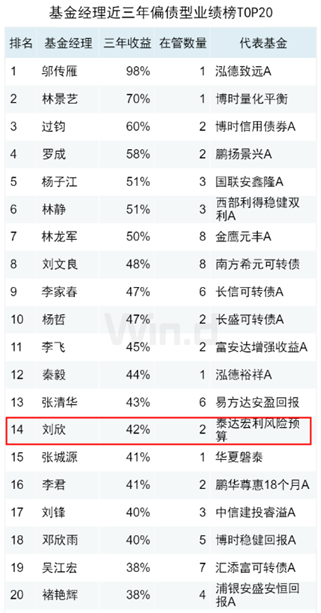

同时,近三年偏债型业绩排行榜TOP20中,泰达宏利基金经理刘欣夺得第14名,近三年收益42%,代表作泰达宏利风险预算。

数据来源:wind

数据来源:wind

泰达宏利主动管理能力优异,不仅三年期榜单榜上有名,在五年、十年维度上同样表现出色。

在晨星中国五年期基金业绩榜单上,截至2021年12月31日,由王鹏管理的泰达宏利转型机遇股票A以33.18%的年化回报率,在 147只同类基金中夺得第1。

来源:晨星中国

来源:晨星中国在晨星同时发布的十年期基金业绩榜单上,泰达宏利首选企业股票以16.33%的年化回报,在同类24只基金中获得第二。

来源:晨星中国

来源:晨星中国用景气轮动穿越周期

作为一家老牌公募基金公司,泰达宏利在景气投资上小有名气。如果说王鹏和张勋与榜单上多数的行业基金经理有何不同,最大的差别可能就在于他们并非单一赛道型的选手,而是会根据行业景气度的变化来做轮动。为何选择会轮动的基金经理?其实轮动就意味着基金经理帮投资者做择时,如果这个行业景气度发生了变化,基金经理就调仓到其他的景气赛道上,获取更多的超额收益。

王鹏是目前市场上做景气投资最顶尖的基金经理之一。通过对不同行业景气度的把握,王鹏实现了他给自己设定的小目标,每年排名市场前20%。事实上,他过去三年的排名大幅优于这个小目标。Wind数据显示,2019、2020、2021年王鹏管理的泰达宏利转型机遇排名分别为34/331、21/395、13/541。

王鹏拒绝给自己贴上新能源赛道投资选手的标签。从他过去几年的投资经历来看,2019年,王鹏重仓农业和半导体,2020年是新能源车、光伏、军工上游零组件、信创,2021年主要是新能源。而这些轮动背后遵循的是同一个投资策略——投资景气龙头,追求戴维斯双击。用王鹏自己的话来说,就是报表上盈利预测要超预期或者大概率超预期的公司,他才可能重配。

做景气投资,要求基金经理非常勤奋,对行业数据做到实时跟踪。王鹏对自己的要求是勤奋并且敏感,对基本面的变化敏感,对股价的变化敏感。“理想状态是一睁眼就开始做行业比较,不断跟踪、不断认错、动态调整。而不是比较一次管一个季度。”

张勋同样看重景气度这个指标。张勋的总体投资策略更为均衡,总的来说,他不做择时,仓位灵活均衡配置在成长、周期、消费类资产上,通过景气的变化来调整上述三大板块的持仓的比重。张勋在选股的时候非常看重公司的成长性,“用成长性做保护,要买成长性的标的来保护你股价的波动。如果一个公司的业绩不行,估值很高,它一旦跌下来,可能两三年股价都回不去”。

通过追求高成长的行业,张勋在管产品业绩表现不俗。张勋目前在管产品均为正收益,包括今年8月份接管的产品泰达宏利绩优增长。截至2021年底,泰达宏利首选企业自2014年底管理以来,任职回报233.45%。另外,泰达宏利行业精选、泰达宏利蓝筹价值、泰达宏利周期任职以来的收益分别为154.55%、116.94%、168.37%,成功抓住了过去两年牛市的投资机遇。张勋今年新发基金泰达宏利新能源自今年5月份成立以来累计收益为42%。

对于明年的投资,张勋认为,明年市场共识很明确。1)全球继续生活在新冠疫情影响中,但新冠疫情将进一步走弱;2)全球货币边际收缩;3)全球经济继续修复,尤其是美国; 4)中国经济上半年压力较大;5)能源革命、5G等技术将持续。

在上述大环境下,市场大概率会比今年均衡,成长性也会更加稀缺。因此,增量经济(新能源汽车、光伏、风电、军工、智能制造、新兴消费、元宇宙产业链)依然是非常重要的市场方向。从中国本国国情出发,经济压力大,跨周期调节、稳增长动力足,站在半年的视角看,新、老基建都会成为发力的方向。大消费估值已经合理,可以继续作为底仓配置,但能否取得超额收益,取决于经济的走势。

泰达宏利基金总经理助理、权益投资总监刘欣同样重视景气行业的投资机会。刘欣表示,对于2022年的投资,相对看好的投资机会是具有业绩与持续政策支持的景气成长板块,中小盘中的轮动式投资机会,以及绝对低估值防御板块。考虑到美国回收流动性的预期,外资集中的稳定盈利板块仍有一定压制。上游周期类公司受未来全球货币政策影响,相对承压。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。