浙商基金周锦程:主要宏观经济指标的验证要到3月份

债市主要观点:

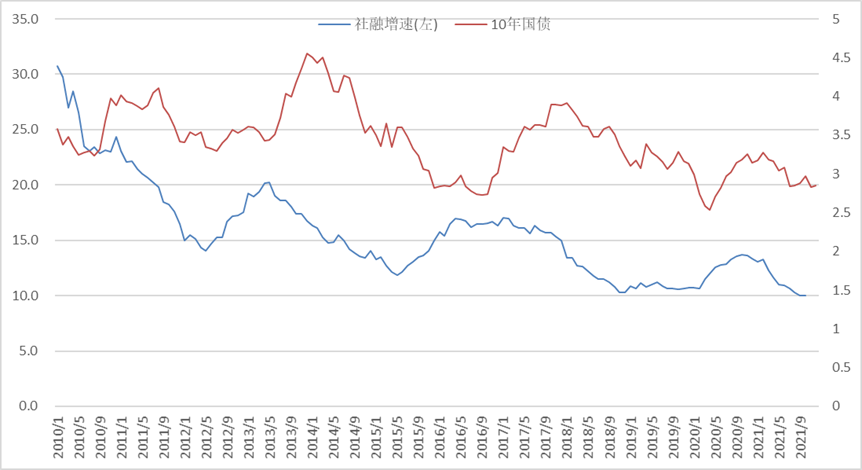

目前债市的主要逻辑,是一季度货币宽松预期尚未落地、与宽信用效果在年初能否得到验证。年初能及时看到的是金融数据,而主要经济指标的验证则要到3月份。历史上往往社融增速的底往往并不是利率的底。

图片来源浙商基金

图片来源浙商基金债基维持偏多的久期,1月资金面风险不大。如果1月中旬降息预期就落地,则可能市场情绪偏多;而Q1再宽松预期落地越晚,则越偏利空。越接近3月份到Q2,宽信用效果可能有迹象、美联储加息预期提高,总体上可能对债市偏向利空。

一周债市表现:

资金面,跨年后周均的R001回到1.86、R007回到2.18,1年国股存单略下行至2.58,是较为宽松的水平。

跨年后央行每日进行100亿元的OMO投放,周度净回笼6600亿略高于去年同期,但不能算异常。去年1月份OMO市场的重要收紧信号,是1月8日开始出现50亿、进一步到1月13日20亿的异常投放规模,今年并未出现。

资金面情绪指数,2021年底出现了高于往年的情况,央行在年底的宽松节奏略慢于往年,但仍然在最后一周进行了正常的跨年维稳。2020年底有永煤债券违约事件后的央行维稳;2019年央行在11月下调了MLF利率、12月有超额MLF投放、中旬就开始投放跨年资金;2018年是经济、通胀、金融数据全面走弱,12月创设TMLF比MLF低15BP、释放货政事实宽松信号。

债市,利率债收益率有所上行,周度国开曲线1年、10年两端偏走平,3年、5年上行3-4BP;10年国债上行4BP,一方面有12月下旬下行幅度较大的回调、另一方面也可能受年初地方债加速发行的压力。信用债方面,在跨年后资金面平稳偏宽的情况下,周度收益率走平,未受3-5年国开利率回调的影响。

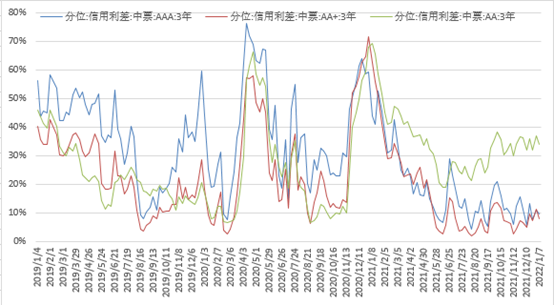

期限利差,目前各品种3-1年的斜率也已经偏平,5-3年的斜率较陡;国开10-5年的性价比也在利率债各期限中较为突出。信用利差方面,1-3年的中高评级品种利差已经有半年时间压缩在较低位置,但AA品种由于经济下行和地产相关信用风险事件爆发而有扩大。

图片来源浙商基金

图片来源浙商基金衍生品总体没有异常信号。

IRS-Repo品种5-1期限利差上行2BP;Shibor品种也上行2BP。

IRS 1年、5年的SHIBOR-REPO Basis略上行1BP。

国债期货跨期价差5年走平、10年略上行0.15。

重要事件:

疫情:

本轮疫情压力或超过21年1月。周度陕西疫情开始好转,但河南疫情突然加重;浙江疫情也尚未完全过去;周末天津也突然出现40例阳性、确诊3例的,且首次确认是Omicron毒株;深圳周末也确诊4例;

春节人流、2月冬奥会(20日闭幕),本轮疫情压力可能要持续到3月。

财新PMI:

12月财新制造业PMI回升1.0个pct到50.9,为2021年7月来最高,重返扩张区间。财新服务业PMI 也回升1.0pcy到53.1。

而官方制造业PMI是回升0.2pct到50.3(连续2个月回到扩张区间),非制造业PMI回升0.4pct到52.7。

两个口径的PMI都有传递出经济短期企稳的信号。

美联储:

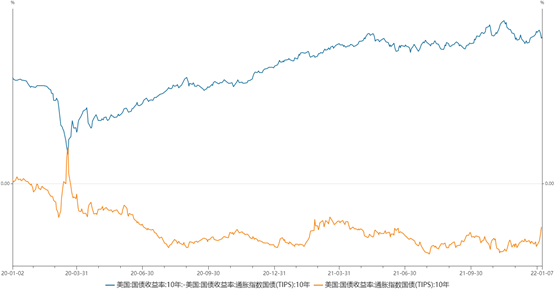

会议纪要传递更明确的紧缩信号,预测首次加息时间的中位数有可能再提前,提到了缩表距离首次加息时间会更短、缩表速度也将快于上一轮。同时美国12月失业率意外好于预期到了3.9%,创疫情以来新低(劳动参与率、平均时薪有稳步增长)。美债收益率已经从12月20日的1.40%低点,大幅上行37BP到最新的1.77%,其中12月下旬主要是通胀预期上行20BP左右,而1月以来是实际利率上行了近30BP、通胀预期反而下行了近10BP。

美联储Q2加息预期提高,联邦基金利率期货隐含的加息预期,3月已经接近70%、6月加息2次的概率已经到了47%。因此国内货币宽松最好的时间窗口更适合在Q1。但美联储的加息压力可能主要体现在上半年,随着通胀回落、中期选举维稳、下半年经济压力,实际紧缩的力度可能不及预期。

图片来源浙商基金

图片来源浙商基金下周关注:

1.12月金融数据(待定)、通胀(周三)、出口(周五)

2.美国12月通胀数据

3.1月各省地方两会的政策信息

4.陕西、河南、天津最新疫情情况

文章数据来源wind,时间截至2022年1月9日。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。