「绿色地产」光鲜背后,千亿新贵禹洲集团2020年净利润不足2

作者:王雪翊

3月30日,禹洲集团(01628.HK)公布2020年全年业绩。2020年,禹洲集团合约销售金额创历史新高,全年合约销售达到1049.67亿元,上升39.74%。预售款达228亿元,较2019年的87亿元人民币同比实现了160%的快速增长,圆满完成千亿目标。

在销售业绩增长、千亿目标达成的背后,禹洲集团的盈利却呈现截然相反的变化。

公告显示,禹洲集团全年收入104.12亿元,与2019年相比下降55.2%,腰斩一半以上。净利润仅为2.28亿元,暴跌94.25%。

更令人不解的是,禹洲集团全年营收甚至低于2020年上半年的营收。这意味着禹洲集团下半年不仅没有创收反而在倒扣利润。

反常的盈利水平引发市场一片哗然。早在3月21日,禹洲集团即披露盈利预警。3月25日晚间,禹洲再次披露补充盈利预警公告,称公司2020年归母净利润同比暴跌96.76%。受此影响,禹洲集团股价持续下跌。3月19日收盘价为每股3.01港元。截至4月7日收盘,股价跌至每股2.22港元。

与此同时,多家评级机构对禹洲集团做出负面评论。3月23日,穆迪将禹洲集团的企业家族评级(CFR)从“Ba3”下调至“B1”,并将其高级无抵押评级从“B1”下调至“B2”,同时将展望从“稳定”调整为“负面”。3月26日,联合国际发文将禹洲集团控股有限公司列入评级负面观察名单,同时将由禹洲发行的高级无抵押美元票据“BB”的国际长期发行债务评级列入负面观察。

除盈利暴跌,禹洲集团同时还面临负债攀升、融资成本偏高、高溢价拿地等问题,而这些均为过去3年禹洲集团激进冲击规模埋下的“地雷”。

2020年,禹洲集团虽然实现了千亿目标,但过去埋下的隐患或许需要花更大的代价去弥补。

合同销售规模大幅提升

禹洲集团于1994年成立于厦门,2009年11月在香港联交所成功上市。2016年,集团总部迁至上海。2020年,禹洲集团启用深圳总部。上海-深圳双总部战略落地,逐渐实现长三角单核到长三角+大湾区双核的跨越。

在过去20多年的发展过程中,禹洲集团的发展一直以稳健为主,相比其他闽系房企,禹洲集团的步伐相对较慢,在中国房地产的红利时期也并未激进扩张,这在另一方面也可以说错失了高速冲击规模的大好时机。

2017年,禹洲地产喊出“3年千亿”的目标后,才开启快速扩张模式。自那以后,禹洲集团销售业绩连年攀升,年均复合增长率均超40%。

2017年,禹洲集团合约销售金额激增74%,达到403亿元。此后合约销售金额增长幅度虽然没有再次达到这一极高数值,但依旧维持在较高水平。

2018-2020年,合约销售金额分别达到560.29亿元、751.15亿元、1049.67亿元,历年稳定增长,并于2020年成功达成销售超千亿的目标。其同比增长幅度同样较为稳定,2018-2019年分别为38.94%、34.10%,2020年达39.74%,这一增长水平在目前房地产行业调控趋严的背景下较为可观。

受益于销售业绩高速增长,禹洲集团市场地位亦一路提高。据克而瑞全口径销售金额排行榜,禹洲集团的排名在2017年、2018年均为第56名,2019年上升到第48名,2020年大幅跃升至第37名。

销售排名一路升高,表明禹洲集团的市场占有率逐步扩大,结合目前较高的同比增长,或许未来能进一步实现销售增速。

需要注意的是,在销售增长的同时,禹洲集团的全口径销售金额和权益销售金额的差距在逐年扩大。

2018年,禹洲集团的权益销售金额与全口径销售金额基本一致,克而瑞权益销售排名为47,高于全口径销售排名。但在2019年,禹洲集团的权益销售金额仅为447.6亿元,与合同销售金额751.15亿元差距约为300亿元,权益销售排名下滑至第58位。

2020年,禹洲集团实现权益销售金额668.8亿元,排在第46名,权益销售差额进一步拉大至381亿元。

权益销售额与合同销售额的差距扩大表明禹洲集团为了快速冲击规模,实现千亿目标,更多地采用了合作拿地开发的形式,导致少数股东权益迅速增加。这势必会使母公司所占收入和利润的比例逐渐减少,这在一定程度上对其盈利能力产生负面影响。

净利润暴跌,毛利率连年下滑

从合同销售业绩来看,禹洲集团具有良好的发展前景,但其盈收情况却与乐观的销售业绩截然相反。

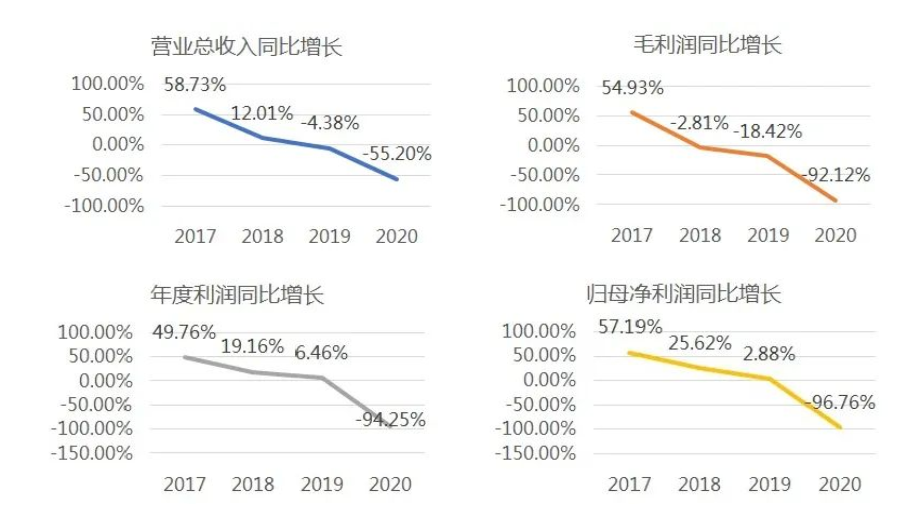

2017年,禹洲集团的营业总收入、毛利润、年度利润(即净利润)、归母净利润相比2016年均实现大幅上升,同比增长分别达到58.73%、54.93%、49.76%、57.19%,4项指标增幅在行业内属较高水平,这也与其当年高速增长的销售业绩一致。

然而,在接下来的几年,在合同销售继续增长的同时,禹洲集团的盈利却止步不前。

2018年,禹洲集团营业总收入、年度利润和归母净利润依旧实现增长,但增幅急剧下滑,分别为12.01%、19.16%、25.62%。毛利润则首次出现负增长,下滑2.81%。

2019年,禹洲集团的营业总收入和毛利润出现双重下滑,同比增长分别为-4.38%和-18.42%,毛利润降幅扩大,但年度利润和归母净利润尚维持稳定,同比小幅增长6.46%和2.88%。

2020年,4项盈利指标几乎呈现断崖式下降。年内禹洲集团实现营业总收入104.12亿元,同比下降55.20%。毛利润仅为4.8亿元,同比下降92.12%。年度利润和归母净利润仅为2.28亿元和1.17亿元,同比分别下降94.25%和96.76%。

这与2020年年内成功实现千亿合同销售目标形成了强烈对比。

更加不可思议的是,禹洲集团2020年中报显示,其在上半年取得营业收入为140.07亿元,净利润为15.51亿元,归母净利润为10.19亿元。这意味着2020年全年收入及利润甚至低于上半年盈收,这是非常罕见的。

对于收入减少,业绩公告解释称,收入减少主要是由于受新冠肺炎疫情影响,上海的若干物业项目的开发进度及于武汉及唐山的物业交付有所延期,导致收入递延确认。

然而,中指研究院数据显示,武汉房地产企业市场占有率Top30中并不包含禹洲集团,且在武汉市占有率靠前的全国性房企万科、保利、融创等,均未发生业绩大幅下滑的情况。全国大部分房企在2020年1-3月虽受停工影响,但基本在后续追回进度。

在业绩发布会上,管理层进一步解释称,2020年上半年,公司将住宅开发物业按照非全资子公司的处理放在了收入里面。但上述操作在年报的审核中行不通,审计师出于并表的要求将这部分业务放在了联营和合营公司里。而这一部分无法并表的项目,恰好是禹洲集团2020年上半年乃至全年的营收重点,所以导致禹洲集团出现了上半年净利润为15.51亿元,而全年净利润只有2.28亿元的“诡异”现象。

从解释上来看,2020年上半年和全年盈收差额更多是出于会计处理的问题。对此,管理层仅在业绩发布会上提及“这一块是利润比较高的项目,也确实是我们可以并表的。但并表需要补充一些条款,而且因为时间的关系其实比较困难,所以我们只能在合营公司里面去体现。”

这一解释比较模糊,而且没有清楚地说明此前在中报中采取并表处理的这部分收入无法通过年报审核的深层次原因。显然,这点未能有力打消资本市场的疑惑,截至4月9日发稿时禹洲集团的股价依然持续下跌。

禹洲集团2020年的利率水平亦是相当糟糕,这同样是净利润暴跌的核心原因之一。

近几年,禹洲集团的毛利率同盈收状况一样,呈逐年下滑趋势。2017-2019年,毛利率分别为35.40%、30.72%、26.21%,虽持续下行,但在行业内尚属正常范围。然而在2020年,毛利率暴跌至4.61%。净利率表现相对平稳,从2017年的14.41%微增至2019年的17.07%,但同样在2020年暴跌至仅2.19%,在行业内几乎为倒数。

对于毛利率的反常情况,管理层声称,“2020年整个的毛利率是有点扭曲的。”年报解释本年毛利率的波动主要受到若干项目所在当地的限价政策的影响而导致微薄毛利率的情况,以及于年内因结转物业(主要位于苏州、扬州及合肥)而释放公允值调整,合共7.39亿元。剔除以上非现金调整后,毛利率为18.19%,但这个数字仍低于行业平均水平。

除此之外,由于联、合营公司中有部分物业开发的低毛利率项目,二者相冲抵,加之合肥项目的亏损等其他因素的叠加,导致了整体毛利率的拉低,管理层表示,“这些项目里面有一些是车位,车位占了大约10亿元,车位基本是没有什么毛利的。”

但对未来的利率水平,禹洲集团管理层依旧持乐观态度,预期未来整体毛利率将会有较大幅度的提升,目标大概在20%左右,并表示这一现象在2021年不会重复。

然而,通过以上对历年盈利状况的分析可以看出,不论是盈收指标还是利率指标,均说明过去几年盈利下滑已成趋势。2020年盈利暴跌也可能不仅是受年内“黑天鹅”事件的影响,同样可能是由于连年积累的隐患吞噬利润,在2020年“爆雷”。

盈利与合同销售的反向变化趋势亦是说明,虽然禹洲集团顺利扩大规模,但对集团带来的收益有限,反而将集团盈利能力拖到危险的边缘。这对禹洲集团未来盈利的冲击很可能是长期性的。虽然管理层认为2020年的反常现象不太可能重复,并对未来的利率状况作出乐观预测,但想扭转盈利连年下滑的趋势,短期内相当困难。

高溢价拿地侵蚀利润

自2017年提出3年冲击千亿的目标之后,为了快速冲击规模,禹洲集团一改以往稳健的发展策略,开启高价拿地的激进扩张模式。

2017-2020年,禹洲集团新增建筑面积(权益占比)分别为379.3万平方米、346.1万平方米、265.7万平方米、265.7万平方米、284.7万平方米,2017年、2018年两年拿地均超300万平方米,随后两年虽然拿地面积有所放缓但数值依然接近300万平方米,维持在较高水平。一路高歌猛进拿地使得禹洲集团的总土地储备面积4年内直接翻番,从2017年的1184万平方米上升至2020年的2310万平方米,预计足够未来3~4年的发展需求。

土地储备高速增长的背后是禹洲集团为了扩张不惜高溢价拿地。2017年,禹洲集团拿下镇江句容地块,土地溢价率429.57%,2018年拿下亳州涡阳地块,溢价114.95%,2019年拿下成都城东地块,溢价率134.39%。2020年7月14日,禹洲集团武汉公司以约28.5亿元的对价竞得武汉经开区宅地,溢价率86.8%,楼面单价高达每平方米13005.51元,刷新了经开区的单价记录。2020年8月,禹洲集团又斥资14.6亿元,溢价39.4%拿下重庆宅地。

高溢价拿地的表现是拿地成本迅速上升。2017年,禹洲集团权益新增土地成本为149.6亿元,虽然在2018年有所降低,但在2020年迅速上升至约300亿元,拿地金额几乎翻番。

从单价表现来看,2018年新增建筑面积均价为每平方米5000元,在2020年已达到每平方米11852元,增长高达137%。而对应的合约销售均价分别为每平方米15125元和16756元,仅增长10.8%。

随着未来房住不炒政策压力,对房价的调控会持续推行,禹洲集团高溢价拿地的激进策略导致土地成本推高,势必会持续压缩盈利空间。

同时,拿地金额在总销售金额中的占比也较高。2015年以来,禹洲的新增土地金额占销售金额比例基本保持在50%以上的水平。2020年上半年,禹洲拿地金额占销售金额比例超过70%,高于行业平均水平。另一方面,禹洲近年来也加大了合作开发的力度。其2017年及2019年的拿地权益比例分别为53.9%、57.5%,进一步侵蚀了集团的整体利润。

管理层在业绩会上称,“过往3年冲规模牺牲了权益,在报表层面确实未来还是要承受一定的阵痛。经过2020年,我们已经知道问题的存在,未来还是会力争把这一局面扭转过来。”

但同时,管理层还表示,“公司在2016年至2018年的高地价项目未来会陆续入市消化,对整体的毛利率依然有影响。”这样看来,高溢价拿地对禹洲集团未来的利润侵蚀在短期内仍将继续。

负债迅速膨胀,或暗藏表外负债

禹洲集团高溢价拿地、快速冲击规模的策略,不可避免地使财务承压。对此,禹洲集团选择了加大杠杆以支持规模,这也就导致过去几年里其负债规模迅速膨胀。

从总体负债情况来看,2017年以来禹洲集团的负债压力不断增大,其净资本负债比率在2017年仅为57.73%,到2020年已经一路攀升至85.80%,且其除预收款后的资产负债率为77.9%,“三道红线”仍踩中一道。

净资本负债比率的升高主要由于其有息负债规模扩张较快。2017年,禹洲集团的有息负债(包括银行及其他贷款、公司债券以及优先票据余额)仅为275.67亿元,而这一数据在2020年已经增长至639亿元,3年内有息负债膨胀了将近3倍。

而从反映短期偿债能力的流动比率指标来看,2017-2019年,禹洲集团的流动比率呈上升趋势,从1.32增长至1.6,流动性有所改善。虽然2020年流动比率小幅下降至1.55,但该数值仍为行业平均水平。

从短期负债规模分析,截至2020年12月31日,禹洲集团一年内到期的债务为188.84亿元,占总债务比例为29.55%。现金及现金等价物、受限制现金及初始期限超过3个月的无抵押定期存款约为344.69亿元,现金短债比为1.83倍,足够覆盖短期借款。

表面上看,禹洲集团虽然总体偿债压力较大,但短期偿债能力较强,流动性较为充足。

然而,报表上呈现的负债或许只是冰山一角。更多的质疑集中在禹洲集团是否暗藏表外负债上。

截至2020年年末,禹洲集团的合营、联营公司的投资金额达101.35亿元。少数股东权益近年高速增长,2018年年末少数股东权益为19.44亿元,2019年增加至58.24亿元,2020年年末进一步增到96.73亿元,在净资产中的占比达28.2%。

同时,禹洲集团对联营及合营公司提供的担保融资额度也在增加。2020年业绩公告显示,向合营及联营公司获授的融资和向银行及其他贷款人提供的担保金额合计达76.7亿元。

禹洲集团的联营和合营公司不仅仅是合作开发这么简单。设立大量合营、联营公司可以通过这些合营、联营公司将大量债务先放在表外,赚钱时再并表进入表内,给公司贡献账面收益,操作方式灵活。

据媒体分析,从禹洲集团披露的主要合营、联营公司权益中,有部分公司的背后出现信托、投资公司。例如合营公司之一合肥瑞远置业有限公司的其他股东,向上穿透后出现了金融机构中建投信托有限公司、天堂硅谷资产管理集团有限公司,存在“明股实债”的嫌疑。

根据禹洲集团的现状,当少数股东权益占比较大,并且联营合营公司的其他股东涉及金融机构,通常被认为可能潜藏表外负债。

事实上,多家评级机构已对禹洲集团合营联营公司问题提出质疑。

早在2020年4月,标普将禹洲地产股份有限公司的长期发行人信用评级从“BB-”下调至“B+”,认为禹洲的去杠杆化前景仍不明朗,原因是该公司在未合并的合资企业中有着广泛的敞口,而且由于未确认销售有限,收入增长可能会放缓。

2021年3月,穆迪表示禹洲集团较低的收入确认规模反映其高度依赖合资企业,此举使得公司控制这些合资企业下运营的项目现金流的透明度会受到制约。

虽然从报表上无法看出禹洲集团的真实负债状况,但已披露的高负债规模使得禹洲集团的融资成本不断上升。

2017年以来,禹洲集团的平均借贷成本一直高于7%。2020年中期为7.22%,2020年年底为7.19%,高于行业平均加权融资成本6%。

较高的融资成本源于禹洲集团对境外融资依赖较大。业绩公告显示,截至2020年12月31日,集团有息负债中约有60.87%为港元及美元计值。年内,集团在境外多次成功发行美元优先票据,票息主要介于7.375%~7.85%之间,而在境内成功发行的总额为30亿元的5年期公司债券,票面利率为6.5%,低于境外利率。

雪上加霜的是,在公布盈利预警之后,加上多家评级机构对禹洲集团的负面展望,作为禹洲集团融资主力的多只美元债大跌,遭遇“债股双杀”。其中2025年2月到期的美元债创去年4月以来最大跌幅,2026年8月到期的美元债跌幅也创新低,2027年到期票息6.35%的美元债亦跌至今年1月份上市以来新低。

穆迪在下调禹洲集团评级时曾表示,该公司的关键信贷指标将保持疲弱。这可能会限制禹洲集团融资渠道,包括减少银行为其项目开发提供的资金,尤其是在房地产行业信贷条件收紧的情况下。

同时面临港股和美元债双重下跌以及评级下调,禹洲集团未来的融资状况前途未卜。

布局城市更新,着眼绿色发展

禹洲集团一直密切关注大湾区的城市建设及经济发展,在深度了解大湾区地方政策、产业和城市规划的基础上,积极跟进城市更新项目。

2020年,集团在大湾区核心城市深圳、珠海、惠州获得3个优质城市更新项目,总建筑面积约为89.7万平方米,货值约337亿元。

此外,城市更新将成为禹洲集团越来越重要的土地获取方式,截至2020年12月31日,城市更新项目建筑面积在总可供销售建筑面积中所占比重已达39%。未来,集团将继续大力推进城市更新项目落地实施,持续不断地转化为优质可售资源,并成为集团在大湾区获取土地资源的重要方式。

同时,绿色可持续发展已经成为禹洲集团重要的战略之一。禹洲集团已于2018年成立了可持续发展专项工作小组,致力于从项目的设计、开发建设到使用,以及物业后期维护的不同阶段,积极减少对环境的影响,着力打造人与自然和谐相处的生态小区,并于2020年11月升级管治架构,设立可持续发展委员会,将可持续发展上升到战略决策层面。

绿色建筑亦是集团可持续发展策略的重要环节。业绩公告显示,截至2020年年底,集团旗下共有135个项目,约1800万平方米物业达到绿色建筑标准,其中500万平方米物业获得绿建二星及以上级别的国内或国际级别认定。深圳禹洲广场、上海禹洲广场及厦门禹洲广场均获“美国LEED CS认证”,香港坚道48号的项目荣获BEAM Plus最高的铂金级别。此外,在MSCI公司(即明晟公司)发布的ESG(即环境、社会和管治)评级报告中,禹洲集团再次被评为BBB的ESG评级,在境内房企中排名位居第一。

在中国投资协会、标准排名联合发布的“2020中国房企绿色信用指数TOP50”榜单中,禹洲集团排在第46位。虽然在绿色建筑上表现较为突出,并成功突破千亿规模,但2020年禹洲集团在盈利、负债、融资等方面的表现十分令人担忧。虽然管理层以诚恳的态度面对质疑,并保证未来一定会充分反思并改善集团内部问题,但亡羊补牢能否有效扭转困局仍需时间验证。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。